Прозрачная схема расчета в компании — ключевой фактор, который определяет доверие сотрудников и их удовлетворенность работой. Когда каждый знает, как посчитана его заработная плата и что входит в нее, это создает прозрачность и справедливость в оценке труда. Сравнивая прозрачную схему расчета со зарплатой, мы можем сказать, что она является основой доверия и уверенности в компании.

Что мне делать, если я хочу реализовать прозрачность оплаты?

1. Определите ясные и понятные правила оплаты

Первым шагом для реализации прозрачности оплаты является определение ясных, понятных и доступных правил оплаты для всех участников процесса. Указание ясных условий, сроков оплаты и способов расчета поможет устранить путаницу и уведомить всех о предстоящих платежах.

2. Используйте четкую систему ценообразования

Важно иметь надежную и прозрачную систему ценообразования, которая будет основываться на объективных и определенных критериях. Это поможет избежать произвольности и споров в отношении оплаты, и все участники будут иметь одинаковое понимание стоимости товаров или услуг.

3. Обеспечьте доступ к информации об оплате

Чтобы обеспечить прозрачность оплаты, необходимо уделить особое внимание предоставлению участникам полной и точной информации. Размещение информации о прейскурантах, счетах, фактурах и сроках позволит всем заинтересованным сторонам легко получать доступ к необходимой информации.

4. Предоставляйте четкие отчеты об оплате

Для поддержания прозрачности оплаты рекомендуется предоставлять регулярные отчеты об оплате, которые будут содержать подробную информацию о суммах, датах и основаниях для каждого платежа. Это поможет участникам процесса проверить и подтвердить корректность расчетов.

5. Будьте открытыми для вопросов и обратной связи

Создайте механизмы для обеспечения коммуникации с участниками бизнес-процесса и поддержки прозрачности оплаты, предоставляя возможность задавать вопросы и оставлять отзывы. Это поможет выявить проблемы и улучшить процесс оплаты, а также показать ваше стремление к открытому и честному взаимодействию.

6. Проведите аудит оплаты

Проведение аудита оплаты может помочь выявить возможные проблемы или несоответствия в процессе оплаты. Это позволит вам принять соответствующие меры для улучшения прозрачности и эффективности оплаты в вашей компании.

Реализация прозрачности оплаты требует внимания к деталям и постоянных усилий, но она является важным шагом для обеспечения доверия и эффективности бизнес-процессов. Следуя этим рекомендациям, вы можете создать прозрачную схему расчета, которая будет способствовать успешному развитию вашего бизнеса.

Расчет зарплаты и налогообложение в 2026 году

В таблице ниже приведены ключевые изменения, которые будут вступать в силу с начала 2026 года:

| Изменение | Описание |

|---|---|

| Повышение минимальной заработной платы | С 1 января 2026 года минимальная заработная плата будет увеличена на 10%. Это означает, что работники будут получать большие зарплаты, что повлияет на расчеты и налогообложение. |

| Изменение ставок налогов | С начала 2026 года будет увеличена ставка налога на доходы физических лиц с текущих 13% до 15%. Это означает, что работники будут платить больше налогов с каждой полученной зарплаты. |

| Введение новых налоговых вычетов | С целью стимулирования экономической активности, в 2026 году будут введены новые налоговые вычеты для определенных категорий работников. Новые вычеты помогут уменьшить налогооблагаемую базу и снизить сумму налогового платежа. |

Кратко о процессе расчета зарплаты в 2026 году:

- Определение основной заработной платы на основе трудового договора или условий коллективного договора.

- Учет дополнительной заработной платы, такой как премии, надбавки и компенсации.

- Вычет налоговых отчислений и страховых взносов, включая социальные взносы и пенсионные отчисления.

- Расчет остаточной суммы после уплаты налогов и взносов.

Пример расчета зарплаты:

Основная заработная плата = 100 000 руб.

Дополнительная заработная плата (премия) = 20 000 руб.

Итоговая сумма = 120 000 руб.

Пример расчета налогов:

Налог на доходы физических лиц (15%) = 18 000 руб.

Социальные взносы (20%) = 24 000 руб.

Итоговый налоговый платеж = 42 000 руб.

Процесс расчета зарплаты и налогообложения является сложной задачей для компаний. Важно соблюдать все законодательные требования и своевременно вносить изменения в расчеты с учетом новых правил и ставок налогов. Максимальная прозрачность и тщательность в расчетах помогут избежать проблем с налогообложением и установить доверительные отношения с сотрудниками.

Мотивируйте сотрудников зарплатой

Прозрачность

- Важно сделать схему расчета зарплаты прозрачной и понятной для всех сотрудников. Разъясните им, как именно определяется размер и структура их заработной платы.

- Предоставляйте сотрудникам четкую и понятную информацию о критериях оценки и вознаграждения, чтобы они могли сделать осознанный выбор в своей работе.

- Регулярно обновляйте сотрудников о состоянии их заработной платы, чтобы они видели, как их усилия и достижения отражаются на их доходе.

Индивидуальный подход

Учитывайте индивидуальные потребности и достижения каждого сотрудника при определении размера его заработной платы. Система вознаграждения должна быть гибкой, чтобы отражать уровень стресса и сложности работы, уровень профессионализма и продуктивность каждого сотрудника.

Стимулирующие бонусы

- Предусмотрите стимулирующие бонусы за достижение определенных целей и результатов. Это может быть как финансовый, так и нематериальный бонус.

- Установите премии за выполнение ключевых задач, превышение показателей продаж, снижение затрат или улучшение качества работы.

Развитие

Связывайте систему оплаты труда с возможностями развития сотрудников. Предоставляйте возможности получения дополнительных навыков и знаний, что будет отражаться на их заработной плате. Это может быть обучение, участие в проектах, тренинги или сертификация.

Цитата:

Зарплата — это не только денежное вознаграждение за работу, но и индикатор признания и оценки труда. Мотивация сотрудников должна строиться на справедливости и прозрачности системы оплаты труда.

Сделайте процесс начисления зарплаты прозрачным и открытым

Преимущества открытого процесса начисления зарплаты:

- Доверие и прозрачность. Открытый процесс начисления зарплаты позволяет работникам видеть, как именно рассчитывается их заработная плата. Это создает чувство доверия к работодателю и убеждает сотрудников в справедливом распределении средств.

- Минимизация ошибок. В открытом процессе начисления зарплаты каждый сотрудник может самостоятельно проверить корректность расчета и обнаружить возможные ошибки. Это помогает избежать недоразумений и споров в будущем.

- Быстрая обратная связь. Если работник обнаруживает ошибку в начислении зарплаты, он может быстро связаться с отделом управления персоналом или бухгалтерией для исправления ситуации.

Примеры открытых процессов начисления зарплаты:

Используя следующие примеры открытых процессов начисления зарплаты, можно создать прозрачную систему оплаты труда в своей компании:

- Регулярная публикация отчетов о начислениях. Компания может опубликовывать ежемесячные отчеты о начислениях, которые будут включать детальную информацию о зарплате каждого сотрудника. Это поможет работникам проверить свои начисления и убедиться в их правильности.

- Предоставление доступа к системе начисления зарплаты. Предоставление работникам доступа к системе начисления зарплаты позволит им увидеть детали своей заработной платы и проследить каждую выплаченную сумму.

- Обучение работников основам начисления зарплаты. Проведение обучающих программ или семинаров поможет сотрудникам понять основы начисления зарплаты и узнать о возможных изменениях в системе оплаты труда.

Открытый процесс начисления зарплаты является важным инструментом для установления доверия среди сотрудников и создания прозрачной системы оплаты труда. Предоставление информации о начислениях и обучение работников основам начисления зарплаты помогут создать рациональную и справедливую систему выплат.

Расчет зарплаты в командировке: нюансы

1. Учет расходов на проживание и питание

Одним из основных компонентов расчета зарплаты в командировке являются расходы на проживание и питание. Работник, находящийся в командировке, имеет право на возмещение этих расходов в соответствии с действующей компанией политикой.

- Организация может компенсировать расходы на проживание, установив предельную сумму или определенную ставку за каждый день пребывания в командировке.

- Расходы на питание могут быть возмещены посредством предоставления дневных нормативов или компенсации по факту затрат.

- Важно учитывать, что возмещение расходов на проживание и питание в командировке обычно осуществляется на основании предоставления документов (чеков, квитанций).

2. Компенсация поездки

Поездка в командировку подразумевает определенные затраты на транспорт. При расчете зарплаты необходимо учесть возмещение этих расходов.

- Стоимость билетов на самолет, поезд или другие виды транспорта может быть полностью или частично возмещена работнику.

- Некоторые компании устанавливают ограничения на класс обслуживания и вид транспорта, возмещая расходы только по предельным нормативам.

- При возмещении затрат на транспорт в командировке важно учесть возможность предоставления документов подтверждающих эти расходы (билетов, квитанций).

3. Дополнительные выплаты за время командировки

На время нахождения в командировке работники могут получать дополнительные выплаты к основной зарплате.

- Оплата времени в командировке может быть произведена согласно действующему тарифу или установленной ставке, которая может быть выше основной ставки заработной платы.

- Также, работнику могут быть выплачены дополнительные премии или бонусы, связанные с успешным выполнением задач в командировке.

4. Обязательное подтверждение расходов

Для обеспечения прозрачности и достоверности расчета зарплаты в командировке важно иметь обязательное подтверждение всех произведенных расходов.

- Работнику следует предоставить чеки, квитанции, счета и другие документы, подтверждающие его расходы.

- Компания должна учесть эти документы при расчете зарплаты в командировке.

- В случае отсутствия документов, работник может лишиться возможности получить возмещение за свои расходы.

5. Учет налогов

При расчете зарплаты в командировке необходимо учесть налоговые аспекты.

- В некоторых случаях расходы на проживание и питание в командировке могут быть освобождены от налогообложения.

- Также, необходимо учесть правила налогообложения выплат за время нахождения в командировке и возможные налоговые вычеты.

- Компания должна быть готова предоставить работнику соответствующую информацию по налогообложению его зарплаты в командировке.

Таким образом, расчет зарплаты в командировке является ответственным и сложным процессом. Важно учитывать все вышеперечисленные нюансы для обеспечения корректности и прозрачности расчета, а также защиты интересов как работника, так и компании.

Как начисляется зарплата при повременной оплате труда?

1. Определение ставки заработной платы

Первым шагом при начислении зарплаты повременного работника является определение ставки заработной платы. Эта ставка может различаться в зависимости от уровня квалификации сотрудника, региональных особенностей и других факторов.

2. Фиксация отработанных часов или дней работы

Вторым шагом является фиксация количества отработанных часов или дней работы сотрудника. Эта информация может быть записана в табель учета рабочего времени или другом специальном документе.

3. Расчет заработной платы

Далее происходит расчет заработной платы сотрудника. Для этого ставка заработной платы умножается на количество отработанных часов или дней работы. Результатом является сумма, которую сотрудник получит в качестве заработной платы.

4. Учет дополнительных начислений и удержаний

При расчете заработной платы также учитываются дополнительные начисления, такие как премии, надбавки, компенсации за работу в ночное время и выходные дни. Также могут быть учтены удержания, такие как налоги, страховые взносы и другие платежи.

5. Выплата заработной платы

Последним этапом процесса начисления зарплаты является ее выплата сотруднику. Заработная плата может быть выплачена наличными, перечислена на банковский счет сотрудника или использована для оплаты услуг коммунальных служб, в зависимости от договоренностей между работником и работодателем.

Таким образом, при повременной оплате труда зарплата рассчитывается исходя из ставки заработной платы и количества отработанных часов или дней работы сотрудника. Кроме того, возможны дополнительные начисления и удержания, которые также учитываются при расчете заработной платы.

Используйте программное обеспечение для расчета и начисления зарплаты

Преимущества программного обеспечения для расчета зарплаты:

- Точность расчетов. Программное обеспечение обеспечивает высокую точность расчета заработной платы, исключая возможность ошибок в ручной обработке данных.

- Экономия времени и ресурсов. Автоматизированная система сокращает время, затрачиваемое на расчеты и начисления зарплаты, а также снижает вероятность неправильных начислений или упущений.

- Повышение прозрачности. Программа позволяет создавать прозрачные схемы расчета зарплаты, что способствует улучшению коммуникации между работниками и работодателем.

- Автоматический учет налогов и взносов. Специализированное ПО самостоятельно учитывает налоги и социальные взносы, что позволяет избежать ошибок в начислении и своевременно выполнять все требования законодательства.

- Удобство отчетности. Программа обеспечивает возможность генерирования различных отчетов, что упрощает подготовку данных для налоговых органов, статистики и внутреннего аудита.

Обзор программного обеспечения для расчета зарплаты:

| Название программы | Описание |

|---|---|

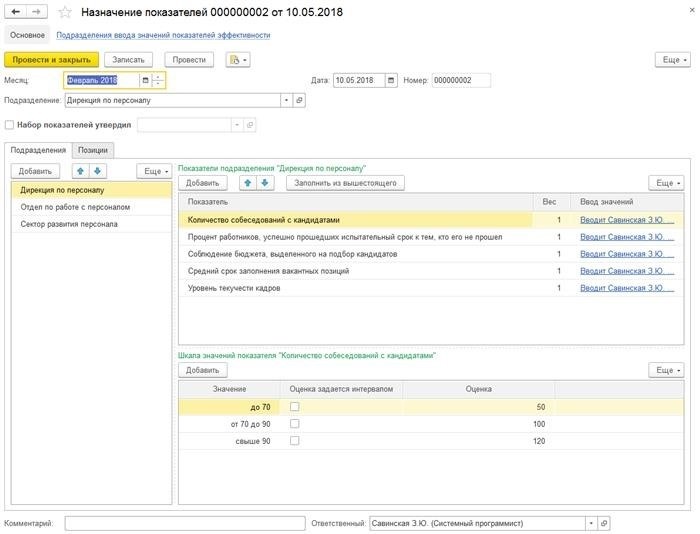

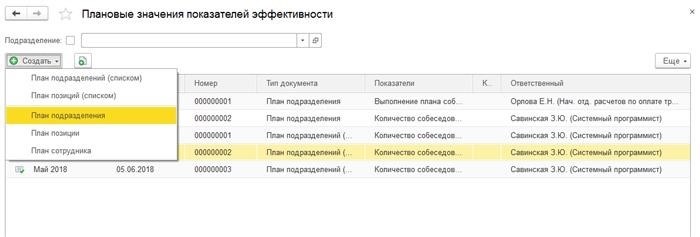

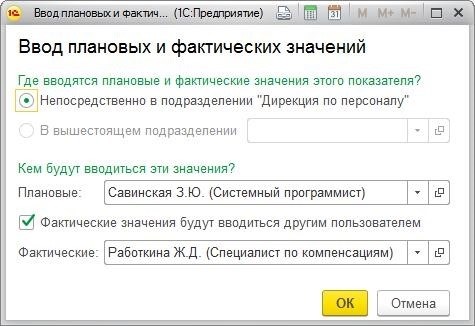

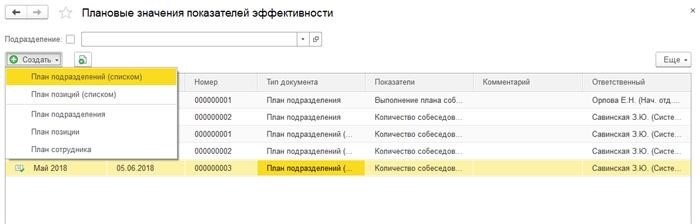

| 1C: Зарплата и управление персоналом | Мощная и гибкая система для автоматизации управления персоналом, включая расчет заработной платы. |

| Zarplata.ru | Сервис для упрощения процесса расчета и выплаты заработной платы, включающий интеграцию с бухгалтерской системой. |

| SalarySoft | Программа для автоматизации расчета заработной платы, позволяющая учитывать различные факторы, такие как отпуска и больничные. |

Использование программного обеспечения для расчета и начисления зарплаты является надежным и эффективным решением для бизнеса. Выберите подходящую программу, которая удовлетворит потребности вашей компании и поможет сэкономить время и ресурсы в процессе управления персоналом.

Командировка в выходные дни: как расчитывается зарплата

В компаниях часто возникает необходимость отправить сотрудника в командировку в выходные дни. Такие командировки могут быть связаны с различными задачами: участием в конференции, переговорами с партнерами, представительством компании на мероприятиях и т.д. При этом важно понять, как будет рассчитываться зарплата работника в таких случаях.

Рабочие часы в выходные дни

В соответствии с трудовым законодательством, рабочие часы в выходные дни являются особыми и должны оплачиваться согласно закону. Обычно это предусматривается внутренними правилами компании или коллективным договором, который регулирует вопросы оплаты труда.

Оплата времени, проведенного в командировке в выходные дни, зависит от следующих факторов:

- статус рабочего дня (нерабочий день, выходной день, праздничный день);

- период времени, в течение которого сотрудник находился в командировке;

- часы работы и величина ставки заработной платы сотрудника.

Способы расчета зарплаты

Существует несколько способов расчета зарплаты в командировке в выходные дни:

- Оплата по факту проведения работ: здесь сотрудник получает зарплату только за фактическое время работы в выходные дни.

- Оплата по расписанию: сотруднику начисляется зарплата за полный рабочий день в выходной или праздничный день, независимо от фактического времени проведения работ.

- Оплата по ставке за работу в выходные дни: сотруднику начисляется зарплата по особой ставке за каждый отработанный час в выходной или праздничный день.

Прозрачность расчета

Важно, чтобы компания обеспечивала прозрачность расчета зарплаты за время, проведенное в командировке в выходные дни. Сотрудники должны иметь возможность понять, как и на каких условиях будет рассчитываться их заработная плата в данном случае. Это может быть описано в коллективном договоре, положениях по оплате труда или инструкциях для сотрудников.

Кроме того, важно учитывать, что командировка в выходные дни может подразумевать дополнительные выплаты, такие как переработка, компенсация дополнительных расходов, компенсация за отдых и т.д. Эти моменты должны быть регулированы внутренними правилами компании или индивидуальным трудовым договором.

Таким образом, при отправке сотрудника в командировку в выходные дни, важно предусмотреть четкие правила расчета зарплаты в данной ситуации. Это позволит избежать недоразумений и конфликтов между работником и работодателем, а также обеспечит корректность и законность выплат.

Собирайте обратную связь и прислушивайтесь к ней

Преимущества сбора обратной связи

- Понимание потребностей клиентов: Обратная связь позволяет узнать, что именно ваши клиенты ценят больше всего и какие изменения они хотели бы видеть в вашем продукте или услуге.

- Улучшение качества: Благодаря обратной связи вы можете выявить слабые места в вашем бизнесе и принять меры для их устранения. Это поможет повысить качество вашего продукта или услуги.

- Укрепление отношений с клиентами: Клиенты часто ценят, когда их мнение принимается во внимание. Прислушивание к обратной связи и внесение изменений, основанных на ней, помогает укрепить отношения с клиентами и создать доверие.

- Достижение конкурентного преимущества: Путем анализа обратной связи вы можете выявить те аспекты вашего бизнеса, которые отличаются от конкурентов, и использовать их в качестве конкурентного преимущества.

Как собирать обратную связь

Собирать обратную связь можно различными способами:

- Запросить обратную связь у клиентов после оказания услуги или продажи товара. Например, вы можете отправить им электронное письмо или SMS с просьбой оставить отзыв.

- Организовать опросы и исследования. Вы можете создать онлайн-опросы или распечатанные анкеты, чтобы узнать мнение клиентов о вашем продукте или услуге.

- Просматривать отзывы и комментарии на социальных сетях и специализированных платформах. Это поможет вам узнать, что говорят о вас клиенты в публичных источниках.

- Осуществлять личное общение с клиентами. Например, вы можете организовывать встречи, звонить или проводить видеоконференции для обсуждения их мнения.

Как использовать обратную связь

Прислушиваться к обратной связи — только первый шаг. Важно также уметь использовать эту информацию:

- Анализировать: Изучите собранную обратную связь и найдите общие тренды и паттерны. Определите, какие проблемы требуют немедленного внимания и какие изменения могут повысить удовлетворенность клиентов.

- Преследовать конкретные цели: Определите конкретные цели, которые вы хотите достичь на основе обратной связи. Например, улучшить реакцию на запросы клиентов или усовершенствовать определенные функции товара.

- Применять изменения: Проанализируйте, какие изменения могут быть внесены в ваш бизнес или продукт на основе обратной связи, и начните их внедрение. Разработайте план действий и определите ответственных лиц.

- Измерять результаты: Оцените эффективность внесенных изменений и сравните ее с исходными показателями. Это поможет вам понять, насколько успешными были ваши действия.

Собирайте обратную связь и прислушивайтесь к ней — это ключевой элемент успешного бизнеса. Не стесняйтесь запрашивать и анализировать мнение ваших клиентов, чтобы улучшить качество вашего продукта или услуги. Это поможет вам наращивать удовлетворенность клиентов и развивать свой бизнес.

Изменения в налогообложении заработной платы в 2026 г.

В 2026 году в России будут введены изменения в систему налогообложения заработной платы, которые затронут как работников, так и работодателей. Новые правила налогообложения предусматривают увеличение ставок налога на доходы физических лиц (НДФЛ) и включение возможности для работников выбирать способ уплаты налога.

Увеличение ставок НДФЛ

С 1 января 2026 года ставки НДФЛ будут изменены. На данный момент действуют три ставки: 13%, 30% и 35%. Однако, начиная с нового года, ставки будут повышены: первая ставка будет составлять 15%, вторая — 35%, а третья — 45%. Это означает, что работники будут платить больше налогов с увеличением своей заработной платы.

Выбор способа уплаты налога

Одним из ключевых изменений в налогообложении заработной платы в 2026 году будет возможность работников выбирать способ уплаты налога. Вместо удержания налога работодателем с заработной платы, работники смогут выбрать механизм самостоятельной оплаты налога. Это позволит работникам иметь больший контроль над своими денежными средствами и более гибкую систему оплаты налогов.

При выборе самостоятельной оплаты налога, работник сможет регулировать сумму налога, которую он будет перечислять в бюджет. Кроме того, работник сможет самостоятельно распределить свои доходы между облагаемыми ставками и воспользоваться налоговыми вычетами в полной мере.

Выгоды и недостатки

- Выгода для работников: возможность более гибкого управления своими доходами и налоговыми вычетами;

- Выгода для работодателей: сокращение бюрократических процедур по удержанию налога с заработной платы;

- Недостаток для работников: увеличение ставок НДФЛ, что может привести к уменьшению чистой заработной платы;

- Недостаток для работодателей: необходимость адаптации к изменениям и возможное увеличение расходов на учет и контроль оплаты налога.

Изменения в налогообложении заработной платы в 2026 году приведут к увеличению ставок НДФЛ и введению возможности выбора способа уплаты налога. Эти изменения предоставят работникам больший контроль над своими денежными средствами и позволят более гибко управлять оплатой налогов. Однако, увеличение ставок НДФЛ может негативно сказаться на чистой заработной плате работников, а для работодателей потребует адаптации к новым правилам и возможно увеличение расходов.

Прозрачная система вознаграждения

Преимущества прозрачной системы вознаграждения:

- Честность и справедливость. Каждый сотрудник знает, как и на основании чего рассчитывается его заработная плата.

- Мотивация к повышению эффективности. Система вознаграждения стимулирует сотрудников к достижению лучших результатов и развитию профессиональных навыков.

- Прозрачность процесса. Работники видят, какая часть их труда и достижений приносит им непосредственный доход, что способствует более эффективной работе и позволяет им планировать свои доходы.

- Улучшение коммуникации. Наличие прозрачной системы вознаграждения позволяет открыто обсуждать вопросы вознаграждения и делиться своими предложениями и идеями.

Как создать прозрачную систему вознаграждения?

Создание прозрачной системы вознаграждения требует определенных шагов и реализации следующих методов:

- Определение ключевых показателей производительности. Важно определить, какие критерии будут использоваться для оценки результатов работы сотрудников.

- Разработка единой системы оценки. Необходимо установить четкие критерии и методы оценки производительности для каждой должности в организации.

- Обеспечение доступности информации. Вся информация о системе вознаграждения должна быть доступна для всех сотрудников, чтобы они могли ознакомиться с ее принципами и принять в ней участие.

- Регулярное обновление и коммуникация. Система вознаграждения должна быть регулярно обновляема и адаптирована под изменения в организации. Кроме того, необходимо поддерживать постоянную коммуникацию с сотрудниками, чтобы разъяснять им новые правила и принимать обратную связь.

- Бонусы и премии. Введение системы бонусов и премий, связанных с достижением определенных целей или качественных показателей, мотивирует сотрудников к более высоким результатам.

| Преимущества | Методы |

|---|---|

| Честность и справедливость | Определение ключевых показателей производительности |

| Мотивация к повышению эффективности | Разработка единой системы оценки |

| Прозрачность процесса | Обеспечение доступности информации |

| Улучшение коммуникации | Регулярное обновление и коммуникация |

Прозрачная система вознаграждения — это не только справедливость и мотивация, но и инструмент для построения доверительных отношений в организации. Реализация такой системы требует затрат времени и ресурсов, но она приносит значительные пользы в виде лучших результатов работы и удовлетворенности сотрудников.

Недостатки прозрачности платежей

1. Потенциальные проблемы конфиденциальности

Одним из основных недостатков прозрачности платежей являются потенциальные проблемы с конфиденциальностью. Раскрытие всех деталей платежей может привести к разглашению коммерческой информации, такой как договоры с поставщиками или цены, которые могут погубить конкурентоспособность предприятия. Кроме того, это может также представлять угрозу для безопасности, поскольку злоумышленники могут использовать эту информацию для мошенничества или других противоправных действий.

2. Увеличение бюрократии и затрат

Прозрачность платежей требует от организаций подготовки и предоставления дополнительной документации и отчетности, что может привести к увеличению бюрократии и дополнительным затратам. Это может занять ценное время и ресурсы организации, которые могли бы быть направлены на более важные задачи. Кроме того, необходимость постоянного обновления отчетов может быть непрактичной для организаций с большим объемом платежей или частыми изменениями в бизнес-процессах.

3. Раскрытие конфликтов интересов

Прозрачность платежей может раскрывать конфликты интересов между предприятиями и их партнерами или клиентами. Например, информация о платежах может указывать на предпочтение предприятия к определенным поставщикам или наличие скрытых связей с другими организациями. Это может вызвать недоверие у клиентов или потенциальных инвесторов и привести к потере бизнеса.

4. Чувствительность к изменениям правовой и налоговой сферы

Прозрачность платежей может сделать организации более уязвимыми к изменениям в законодательстве или налоговой политике. Изменение правил о раскрытии информации или налогообложении может потребовать дополнительных усилий и затрат для соответствия новым требованиям. Кроме того, неправильное толкование или применение этих правил может привести к штрафам или юридическим проблемам.

В целом, прозрачность платежей имеет свои плюсы и минусы. Организации должны сбалансировать преимущества прозрачности с ее недостатками, принимая во внимание свои бизнес-приоритеты и уникальные особенности.

Какими бывают виды заработной платы?

1. Фиксированная заработная плата

Фиксированная заработная плата представляет собой постоянную сумму, которая указывается в трудовом договоре или соглашении и выплачивается работнику регулярно (ежемесячно, еженедельно и т.д.). Этот вид заработной платы наиболее распространен и обычно применяется для работников со стабильной работой и регулярным рабочим графиком.

2. Почасовая оплата труда

Почасовая оплата труда предполагает оплату работы, основываясь на количестве отработанных часов. Записывается время начала и окончания работы, а заработок рассчитывается исходя из установленной ставки за час. Этот вид оплаты используется для работников, чей график работы может меняться или работников сезонных или временных работ.

3. Вознаграждение на базе сдельной оплаты

Сдельная оплата труда предполагает оплату работы исходя из выполненного объема работы или произведенной продукции. Работнику начисляется определенная сумма за каждую единицу выполненной работы или произведенной единицу продукции. Данный вид оплаты используется часто в производственной отрасли или при выполнении различных сезонных или временных работ.

4. Процентная заработная плата

Процентная заработная плата представляет собой выплату работникам процента от объема продаж или прибыли, которую они принесли компании. Этот вид оплаты широко используется в сфере продаж.

5. Дополнительные выплаты

Кроме основной заработной платы, работнику могут быть начислены различные доплаты, такие как премии, надбавки, компенсационные выплаты и т.д. Они могут быть связаны с достижением определенных результатов работы, квалификацией, условиями труда и другими факторами.

6. Натуральная заработная плата

Натуральная заработная плата представляет собой форму оплаты труда, когда работник получает материальные блага или услуги вместо денежной суммы. Этот вид оплаты может быть использован, когда компания предлагает своим сотрудникам преимущества в виде продуктов, услуг или льгот.

| Вид оплаты | Описание |

|---|---|

| Фиксированная заработная плата | Постоянная сумма, указанная в трудовом договоре |

| Почасовая оплата труда | Оплата работы, основанная на количестве отработанных часов |

| Сдельная оплата труда | Оплата работы, основанная на объеме выполненной работы или произведенной продукции |

| Процентная заработная плата | Выплата процента от объема продаж или прибыли |

| Дополнительные выплаты | Премии, надбавки и другие доплаты |

| Натуральная заработная плата | Оплата труда в виде материальных благ или услуг |

Вышеупомянутые виды заработной платы имеют свои особенности и применяются в различных отраслях и ситуациях. Каждый вид оплаты подбирается в зависимости от специфики работы, потребностей компании и правового регулирования.