Начиная с 2026 года, в России предусмотрены серьезные штрафы за неуплату налога на доходы физических лиц (НДФЛ). Гражданам следует быть готовыми к тому, что неуплата или неправильное уплаты этого налога может повлечь за собой значительные финансовые последствия. Ответственность за своевременную и корректную уплату НДФЛ возлагается на каждого налогоплательщика, поэтому необходимо ознакомиться с новыми правилами и не допустить недоразумений при уплате налога.

Изменения с 2026 года по штрафу за неуплату НДФЛ

С 1 января 2026 года вступает в силу новое законодательство, вносящее изменения в порядок штрафов за неуплату налога на доходы физических лиц (НДФЛ). Эти изменения необходимо учесть для соблюдения налоговых обязательств и предотвращения возможных штрафов.

Повышение ставок штрафов

Одним из главных изменений является повышение ставок штрафов для должников по НДФЛ. Согласно новому законодательству, размер штрафа составит не менее 50% от неуплаченной суммы налога. Таким образом, если налоговая задолженность составляет 100 000 рублей, то штраф будет минимум 50 000 рублей.

Понижение минимальной суммы задолженности

Кроме повышения ставок штрафов, в 2026 году также будет понижена минимальная сумма налоговой задолженности, за которую начисляется штраф. Если ранее штраф начислялся только при сумме задолженности свыше 10 000 рублей, то теперь эта граница будет снижена. Точная сумма минимального порога будет определена в дальнейшем.

Ужесточение ответственности за уклонение от уплаты налога

С новым законодательством также ужесточится ответственность за уклонение от уплаты НДФЛ. Это касается как физических лиц, так и организаций. Уклонение от уплаты налога может быть квалифицировано как налоговое преступление и влечь за собой не только штрафы, но и уголовную ответственность.

Административные штрафы для организаций

Помимо штрафов для физических лиц, организации также подлежат административной ответственности за неуплату НДФЛ. В случае нарушения требований налогового законодательства, компании могут быть оштрафованы штрафом от 20 000 до 40 000 рублей.

Рекомендации для предотвращения штрафов

- Внимательно отслеживайте свои налоговые обязательства и своевременно платите НДФЛ.

- При возникновении трудностей с оплатой налога, обратитесь в налоговые органы для получения помощи и разработки рассрочки по уплате задолженности.

- Ведите учет доходов и расходов, чтобы иметь четкое представление о своей налоговой обязанности.

- Обратите внимание на сроки и порядок подачи налоговой декларации, чтобы не пропустить важные сроки.

- При возникновении спорных ситуаций с налоговыми органами, обратитесь к профессиональному юристу для защиты ваших прав и интересов.

Знание и соблюдение законодательства по штрафам за неуплату НДФЛ является важным условием для успешного ведения бизнеса и личных финансов. Помните, что уклонение от уплаты налога может повлечь за собой серьезные последствия, включая штрафы и уголовную ответственность. Будьте внимательны и периодически обновляйте свои знания о налоговом законодательстве, чтобы избежать неприятных сюрпризов.

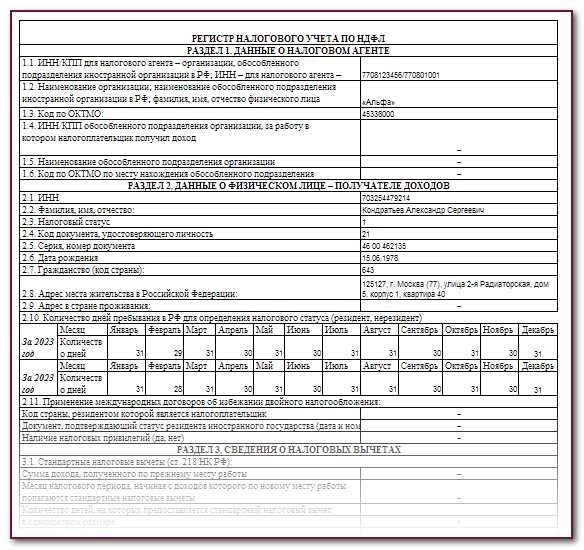

Изменится состав регистра по НДФЛ

В 2026 году планируется внести изменения в состав регистра по налогу на доходы физических лиц (НДФЛ). Эти изменения затронут как налоговые агенты, так и налогоплательщиков.

Основные изменения, которые ожидаются в составе регистра по НДФЛ:

1. Расширение перечня налоговых агентов

Среди основных изменений в регистре по НДФЛ ожидается расширение перечня налоговых агентов. Вместо узкого круга организаций, обязанных удерживать и перечислять налоги на доходы физических лиц, в регистре будут включены все предприятия, независимо от вида деятельности.

2. Добавление дополнительных данных о налогоплательщиках

С целью более эффективного контроля за уплатой налогов, в состав регистра по НДФЛ также планируется внести дополнительные данные о налогоплательщиках. К таким данным могут относиться сведения о месте работы, доходах и имуществе налогоплательщика.

3. Увеличение штрафов за неуплату налога

В связи с изменениями в составе регистра по НДФЛ, также будет увеличен размер штрафов за неуплату налога. У налоговых агентов, не перечисляющих НДФЛ в установленные сроки, будут применяться более жесткие санкции, что должно способствовать более полному и своевременному уплате налога.

| Изменение | Последствия |

|---|---|

| Расширение перечня налоговых агентов | Все предприятия станут обязанными удерживать и перечислять налоги на доходы физических лиц. |

| Добавление дополнительных данных о налогоплательщиках | Более эффективный контроль за уплатой налогов и расчетом ставки налога. |

| Увеличение штрафов за неуплату налога | Более жесткие санкции для налоговых агентов, не перечисляющих НДФЛ в срок. |

Ожидается, что эти изменения в составе регистра по НДФЛ позволят более эффективно контролировать уплату налогов и повысить уровень их сбора.

Разрешена возможность оплаты НДФЛ средствами работодателя

В соответствии с новыми правилами, с 1 января 2026 года стало возможным производить уплату НДФЛ с использованием средств, предоставленных работодателем. Такое решение принято для упрощения процесса расчетов и увеличения удобства для налогоплательщиков.

Важно подчеркнуть, что работодатель может предоставить сотруднику дополнительные денежные средства, которые последний сможет использовать для оплаты своих налогов. Однако, стоит обратить внимание на некоторые нюансы и ограничения данного подхода.

Ограничения и условия использования средств работодателя для уплаты НДФЛ:

- Сумма, которую работодатель может предоставить сотруднику для уплаты налога, должна быть согласована соглашением между сторонами.

- Сумма дополнительных средств не может превышать сумму НДФЛ, подлежащую уплате за отчетный период.

- Средства, предоставленные работодателем, могут быть использованы только для оплаты НДФЛ, и нельзя использовать их для оплаты других налогов и сборов.

- Работодатель должен заблаговременно уведомить налоговый орган о своем намерении предоставить сотруднику дополнительные средства для уплаты налога.

Преимущества использования средств работодателя для уплаты НДФЛ:

- Упрощение процесса уплаты налога для сотрудников.

- Увеличение удобства и гибкости при расчете НДФЛ.

- Снижение финансовой нагрузки на работников.

- Возможность более эффективного использования доступных средств.

| Сумма НДФЛ, подлежащая уплате | Сумма дополнительных средств, предоставленных работодателем | Итоговая сумма, оплаченная с помощью средств работодателя |

|---|---|---|

| 10 000 рублей | 7 000 рублей | 7 000 рублей |

| 15 000 рублей | 12 000 рублей | 12 000 рублей |

Внимание! Работодатель обязан уведомить налоговый орган о предоставлении сотруднику дополнительных средств для уплаты НДФЛ до начала отчетного периода.

Сроки подачи декларации и отчетности по НДФЛ

Сроки подачи декларации по НДФЛ

- Для физических лиц, получающих доходы только от источников в России, срок подачи декларации по НДФЛ – 30 апреля следующего года.

- Для физических лиц, получающих доходы от источников в России и за рубежом, срок подачи декларации составляет 1 мая следующего года.

Сроки подачи отчетности по НДФЛ

Кроме декларации, налогоплательщики также обязаны представить отчетность по НДФЛ. Вот основные сроки подачи отчетности по НДФЛ:

- Ежеквартальная отчетность сдаётся не позднее 25-го числа, следующего за отчетным кварталом.

- Годовая отчетность должна быть представлена не позднее 31 марта года, следующего за отчетным.

Важно отметить, что в случае несоблюдения сроков подачи декларации и отчетности по НДФЛ, налогоплательщики могут быть подвергнуты штрафам. Поэтому рекомендуется соблюдать все установленные сроки и осуществлять своевременную подачу документов.

Обзор изменений по НДФЛ 2026: штрафы, сроки и отчетность

С января 2026 года вступают в силу изменения, которые коснутся уплаты НДФЛ. Новые правила вводят штрафы за неуплату налога, устанавливают сроки и требования для отчетности. Давайте рассмотрим основные изменения подробнее.

Штрафы за неуплату НДФЛ

Согласно новым правилам, за неуплату НДФЛ будут предусмотрены штрафы, которые будут начисляться в зависимости от суммы задолженности и срока просрочки платежа. Штрафы будут составлять:

- За неуплату в срок до 30 дней – 10% от суммы задолженности.

- За неуплату в срок от 30 до 60 дней – 20% от суммы задолженности.

- За неуплату в срок более 60 дней – 40% от суммы задолженности.

Также предусмотрены штрафы за предоставление неправильной или неполной отчетности:

- За предоставление неправильной отчетности – штраф до 5% от суммы задолженности.

- За предоставление неполной отчетности – штраф до 2% от суммы задолженности.

Сроки и требования для отчетности

Сроки и требования для отчетности по НДФЛ также подверглись изменениям:

- Отчетность по НДФЛ должна быть представлена до 30 апреля каждого года.

- Отчетность должна быть представлена в электронном виде через специальную систему налоговой службы.

- Отчетность должна содержать подробную информацию о всех начисленных и удержанных суммах НДФЛ.

Система отчетности также будет предоставлять возможность проверять правильность расчета НДФЛ и редактировать отчетность в случае ошибок.

Итоги

Изменения по НДФЛ, которые вступают в силу с 2026 года, вводят новые штрафы за неуплату и неправильную отчетность, а также устанавливают сроки и требования для представления отчетности. Важно ознакомиться с новыми правилами и вовремя уплачивать налоги, чтобы избежать штрафов и проблем с налоговой службой.

Кто будет платить 15 процентов?

В соответствии с новыми правилами, введенными с 2026 года, налог на доходы физических лиц (НДФЛ) будет увеличен до 15 процентов. Это означает, что люди, получающие доходы, будут обязаны уплатить налог в размере 15 процентов от своих доходов.

Однако не все категории населения будут платить этот налог. Ниже представлены группы граждан, на которые НДФЛ не будет распространяться:

- Налога не подлежат лица, получающие доход ниже установленного минимального порога.

- Не будут облагаться НДФЛ пенсионеры, достигшие пенсионного возраста и получающие пенсию в соответствии с российским законодательством.

- Различные социальные выплаты и пособия также освобождают от уплаты НДФЛ.

Таким образом, основные категории населения, которые будут платить 15 процентов НДФЛ, включают:

- Работники организаций и предприниматели, получающие доходы от своей деятельности.

- Фрилансеры, работающие по договору подряда или авторскому договору.

- Арендаторы, получающие доход от аренды недвижимости.

- Лица, получающие доходы от продажи имущества, например, акций или недвижимости.

Важно отметить, что каждый гражданин обязан самостоятельно подсчитывать и уплачивать свой налог. Организации и предприниматели могут также удерживать НДФЛ из заработной платы своих сотрудников и перечислять его в бюджетные органы.

Новые ставки налогообложения в 2026 году

В 2026 году в России вступят в силу новые ставки налогообложения, которые будут применяться к различным видам налогов, включая налог на доходы физических лиц (НДФЛ). Изменение ставок налогообложения может повлиять на финансовое положение налогоплательщиков, поэтому важно быть в курсе актуальной информации.

Ставки НДФЛ в 2026 году

Новые ставки налогообложения НДФЛ будут применяться к доходам физических лиц, полученным в 2026 году. Ставки будут различаться в зависимости от размера дохода. Ниже представлены новые ставки налогообложения НДФЛ:

- 13% — для доходов до 5 миллионов рублей в год

- 15% — для доходов свыше 5 миллионов рублей в год

Эти ставки являются обязательными для всех налогоплательщиков и применяются автоматически при расчете налоговой декларации. В случае неисполнения обязанностей по уплате НДФЛ или неправильного расчета налога может быть применен штраф.

Обязанности по уплате НДФЛ

Каждый налогоплательщик обязан исполнять обязанности по уплате НДФЛ в полном объеме. Пропуск уплаты налогов или задержка с их уплатой может привести к нарушению требований налогового законодательства. Поэтому важно своевременно уплачивать налоги и следить за актуальными ставками и правилами налогообложения.

В случае неуплаты или задержки в уплате НДФЛ может быть применен штраф, который зависит от суммы неуплаченного налога. Штрафы могут составлять до 40% от неуплаченного налога и могут быть дополнительно увеличены в зависимости от сроков задержки.

Советы для налогоплательщиков

Для избежания проблем с налогообложением и штрафами рекомендуется следовать следующим советам:

- Внимательно изучайте новые ставки налогообложения. Будьте в курсе изменений и обновлений в налоговом законодательстве. Это поможет вам правильно рассчитать и уплатить налоги.

- Соблюдайте сроки уплаты налогов. Уточните актуальные сроки уплаты налогов и следите за их соблюдением. Задержка с уплатой налогов может привести к применению штрафов.

- Воспользуйтесь помощью специалистов. Если у вас возникли вопросы или сложности с налогообложением, обратитесь к профессиональным юристам или бухгалтерам, которые помогут вам разобраться с налоговыми вопросами.

Соблюдение налоговых обязательств является важным аспектом финансового управления и помогает избежать различных проблем с налоговыми органами. Будьте внимательны и ответственно подходите к вопросам уплаты налогов, чтобы избежать негативных последствий.

Какие бывают ставки НДФЛ и когда применяются

Общая ставка НДФЛ

Общая ставка НДФЛ применяется к большинству видов дохода и составляет 13%. Эта ставка применима как к доходам работников по трудовым договорам, так и к доходам, полученным по гражданско-правовым договорам, например, авторским вознаграждениям или дивидендам.

Исключения из общей ставки

- Ставка для доходов от продажи имущества: при продаже недвижимости и другого имущества ставка НДФЛ составляет 13%, но есть некоторые исключения, когда ставка может изменяться. Например, при продаже недвижимости, которая находится в собственности более 3-х лет, применяется льготная ставка 0%.

- Ставка для процентных доходов: при получении процентных доходов ставка НДФЛ составляет обычно 13%, но в некоторых случаях она может быть снижена до 9%. Например, если доход получен по государственным облигациям или вкладам в российские банки на срок от 3-х лет.

Налоговые вычеты

Кроме ставок НДФЛ, в России действуют налоговые вычеты, которые позволяют уменьшить сумму налога к уплате. Например, есть общие налоговые вычеты, которые предоставляются каждому налогоплательщику, и есть специальные вычеты, которые предоставляются в зависимости от определенных условий.

| Общие налоговые вычеты | Специальные налоговые вычеты |

|---|---|

| 50 000 рублей в год | Вычеты на детей, на обучение, на лечение и т.д. |

Штрафы за нарушение сроков уплаты налога на доходы физических лиц

Ниже приведены основные штрафы, которые предусмотрены законодательством за нарушение сроков уплаты налога на доходы физических лиц:

1. Штрафы за неуплату налога в срок

За каждый день просрочки уплаты налога на доходы физических лиц налогоплательщик обязан заплатить штраф в размере 1/150 ставки рефинансирования Центрального банка России. Размер штрафа не может превышать 30% суммы неуплаченного налога.

2. Штрафы за нарушение срока подачи декларации

Если налогоплательщик не представил декларацию в установленный срок, ему может быть наложен штраф в размере 5% от суммы налога, указанной в декларации, за каждый месяц просрочки. Максимальный размер штрафа составляет 30% суммы неуплаченного налога.

3. Наказание за уклонение от уплаты налога

Уклонение от уплаты налога на доходы физических лиц может повлечь за собой гражданско-правовую ответственность, включая штрафы, взыскание упущенных доходов и уголовную ответственность. Если будет установлено, что уклонение от уплаты налога является умышленным, налогоплательщику грозит уголовное наказание до 4 лет лишения свободы.

4. Возможность уменьшения штрафов

В случае обнаружения нарушения сроков уплаты налога или несоответствия декларации фактическому состоянию дел, налогоплательщик может обратиться в налоговый орган и попросить оказать содействие в погашении налоговых обязательств. В некоторых случаях налоговый орган может предоставить налогоплательщику возможность уменьшить штрафы за нарушение сроков уплаты налога.

| Вид нарушения | Размер штрафа |

|---|---|

| Неуплата налога в срок | 1/150 ставки рефинансирования ЦБ РФ, но не более 30% суммы неуплаченного налога |

| Нарушение срока подачи декларации | 5% от суммы налога, указанной в декларации, за каждый месяц просрочки, но не более 30% суммы неуплаченного налога |

Уплата налога на доходы физических лиц в срок является важной обязанностью каждого гражданина. Соблюдение законодательства о налогах поможет избежать негативных последствий в виде штрафов и уголовной ответственности. В случае возникновения проблем с уплатой налогов, целесообразно обратиться в налоговые органы для урегулирования ситуации.

Какие выплаты не облагаются НДФЛ

Налог на доходы физических лиц (НДФЛ) взимается с доходов граждан России и иностранных граждан, полученных на территории Российской Федерации. Однако существуют некоторые выплаты, которые не облагаются НДФЛ в соответствии с действующим законодательством.

Выплаты, освобожденные от уплаты НДФЛ:

-

Социальные выплаты: к ним относятся пенсии, пособия, компенсации материального ущерба, полученные в соответствии с социальным страхованием или на основании решений суда.

-

Детские пособия: выплаты на детей, включая пособия на рождение ребенка, ежемесячное пособие на ребенка до 3 лет, а также другие виды детских пособий.

-

Стипендии и образовательные выплаты: стипендии, получаемые студентами, аспирантами и другими обучающимися в учебных заведениях, а также выплаты за научно-исследовательскую и педагогическую деятельность.

-

Проценты по вкладам: доходы, полученные в виде процентов от банковских вкладов и облигаций.

-

Выплаты по договорам страхования: суммы, выплачиваемые по договорам жизни, медицинского и имущественного страхования.

-

Другие выплаты: выплаты, осуществляемые по случаю смерти, наследования имущества, подарки и премии.

Следует обратить внимание:

Важно отметить, что некоторые выплаты, хотя и освобождены от уплаты НДФЛ, все же могут быть облагаемыми другими налогами или сборами, такими как подоходный налог у организации-работодателя или страховые взносы.

Также стоит учесть, что налоговые льготы и освобождения могут быть изменены или отменены в соответствии с законодательными актами Российской Федерации.

Налогоплательщик не вовремя заплатил НДФЛ — штраф за просрочку

Размер штрафа

Размер штрафа за просрочку уплаты НДФЛ зависит от длительности задержки и устанавливается в процентах от суммы неуплаченного налога. В частности:

- При задержке уплаты до 30 календарных дней размер штрафа составит 0,1% от суммы неуплаченного налога за каждый день просрочки.

- При задержке уплаты более 30 календарных дней, но менее 1 года, размер штрафа увеличивается до 0,15% за каждый день просрочки.

- При задержке уплаты более 1 года, размер штрафа составит 30% от суммы неуплаченного налога.

Таким образом, чем дольше задержка уплаты НДФЛ, тем больше штраф налагается на налогоплательщика.

Последствия задержки уплаты НДФЛ

Задержка уплаты НДФЛ сопряжена с рядом негативных последствий для налогоплательщика:

- Начисление и уплата штрафа за просрочку.

- Увеличение общей суммы долга по налогу.

- Возможность наложения налоговой ответственности в виде административного штрафа.

- Возможность возбуждения уголовного дела в случае умышленного уклонения от уплаты налога.

Поэтому важно не откладывать уплату НДФЛ и соблюдать установленные сроки. В случае возникновения проблем с оплатой налога следует незамедлительно обратиться в налоговый орган для выяснения ситуации и принятия мер по ее решению.

С зарплатного аванса будем удерживать НДФЛ

Согласно изменениям в законодательстве, в 2026 году за неуплату НДФЛ предусмотрен штраф. Чтобы избежать неприятных последствий, работодателям будут доступны новые возможности удерживать НДФЛ с зарплатного аванса.

Изменения в порядке начисления и уплаты НДФЛ

Согласно новым правилам, работодатели смогут удерживать НДФЛ с зарплатного аванса сотрудника. Это позволит своевременно уплатить необходимую сумму налога и избежать штрафов.

Преимущества удержания НДФЛ с зарплатного аванса

Удержание НДФЛ с зарплатного аванса имеет ряд преимуществ:

- Позволяет работодателям избежать задолженности по уплате налога;

- Обеспечивает своевременную уплату НДФЛ;

- Сокращает риски возникновения штрафов и санкций со стороны налоговых органов;

- Упрощает процесс начисления и уплаты НДФЛ;

- Позволяет работникам быть уверенными в том, что налог будет уплачен вовремя и полностью.

Порядок удержания НДФЛ с зарплатного аванса

Удержание НДФЛ с зарплатного аванса должно быть произведено в соответствии с законодательством о налогах и сборах. Работодатель обязан уплатить удержанный налог в порядке, предусмотренном законом.

Последствия неуплаты НДФЛ

Неуплата НДФЛ в 2026 году может повлечь за собой следующие последствия:

- Наложение штрафа;

- Привлечение к уголовной ответственности;

- Ограничение прав на получение государственных и муниципальных услуг;

- Увеличение сроков возбуждения налоговой проверки.

Для избежания этих негативных последствий, работодатель может удержать НДФЛ с зарплатного аванса сотрудников. Это обеспечит своевременную и полную уплату налога и предотвратит возможные проблемы с налоговыми органами.

НДФЛ 2026: основные новшества

Повышение ставке налога для высокооплачиваемых работников

Одним из изменений, которые вступают в силу с 2026 года, является повышение ставки НДФЛ для высокооплачиваемых работников. Если раньше ставка составляла 13%, то в следующем году она будет увеличена до 15%. Это затронет граждан, у которых годовой доход превышает определенный порог.

Правила учета расходов на уплату алиментов

В 2026 году упрощаются правила учета расходов на уплату алиментов при расчете НДФЛ. Теперь можно будет учесть все фактически уплаченные алименты, а не только те, которые были взысканы судебным решением. Это снизит налогооблагаемую базу для тех, кто платит алименты.

Обязательный электронный документооборот

С 1 января 2026 года будет введено обязательное требование об электронном документообороте между налоговыми органами и налогоплательщиками. Это означает, что все декларации и документы, связанные с уплатой НДФЛ, должны быть представлены в электронной форме. В случае нарушения данного требования предусмотрены штрафы.

Введение справки о доходах для ипотечных заёмщиков

С 1 января 2026 года вводится новое требование для ипотечных заёмщиков – предоставление справки о доходах для получения ипотечного кредита. Справка будет выдаваться налоговыми органами и содержать информацию о доходах за последние 2 года. Это позволит банкам более точно оценить платежеспособность заемщика.

Снижение штрафа за неуплату и задержку

Новым изменением, касающимся штрафов за неуплату или задержку уплаты НДФЛ, является снижение размеров штрафа. Если раньше штраф составлял 20% от суммы неуплаченного налога, то теперь этот процент будет снижен до 10%. Это может стать хорошей новостью для налогоплательщиков, которые столкнулись с трудностями в своей финансовой ситуации.

Как написать ходатайство о снижении штрафа по налогу

Когда вы не в состоянии заплатить штраф по налогу в полном объеме, вам может потребоваться написать ходатайство о его снижении. Ваше ходатайство будет являться официальным запросом к налоговым органам о снижении суммы штрафа, и его подача требует определенных навыков и знаний.

1. Ознакомьтесь с налоговыми правилами и процедурами

Прежде чем написать ходатайство, важно ознакомиться с действующими налоговыми правилами и процедурами. Изучите законы, регламентирующие снижение штрафов по налогам, и узнайте, какие документы и аргументы необходимо предоставить при подаче ходатайства.

2. Укажите причины невозможности уплаты штрафа в полном объеме

Ваше ходатайство должно содержать веские аргументы, почему вы не можете заплатить штраф в полном объеме. Обратитесь к финансовым трудностям, семейным обстоятельствам или другим обстоятельствам, которые препятствуют вам выполнить обязанности по уплате налога.

3. Предоставьте доказательства

Чтобы увеличить вероятность снижения штрафа, включите в ходатайство доказательства ваших финансовых затруднений. Это могут быть копии убыточных финансовых отчетов, свидетельства о потере работы, медицинские документы или другие релевантные документы.

4. Сделайте формальный запрос

Ваше ходатайство должно быть официальным запросом, поэтому используйте формальное письменное обращение к налоговым органам. Укажите ваше полное имя, адрес, дату и другие детали контакта.

5. Укажите запрашиваемую сумму снижения штрафа

Определите сумму, которую вы хотите снизить с вашего штрафа, и объясните, почему именно эта сумма является разумной и справедливой. Используйте факты и аргументы, чтобы подтвердить свои требования.

6. Поддержите свою просьбу ссылками на законы и нормативные акты

Ссылайтесь на соответствующие законы и нормативные акты, которые обеспечат законность и обоснованность вашей просьбы о снижении штрафа. Это поможет убедить налоговые органы в необходимости учесть вашу ситуацию.

7. Профессиональная помощь

Если у вас возникают затруднения с написанием ходатайства или вы не уверены в своих навыках коммуникации с налоговыми органами, рассмотрите возможность обратиться за профессиональной помощью у юриста или налогового консультанта.

Следуя этим рекомендациям, вы увеличите свои шансы на успешное снижение штрафа по налогу. Помните, что ходатайство должно быть официальным и аргументированным, поэтому отнеситесь к этому процессу серьезно и тщательно подготовьтесь.

Популярные вопросы и ответы о штрафе за неуплату НДФЛ в 2026 году

В 2026 году вступает в силу новый штраф за неуплату налога на доходы физических лиц (НДФЛ). В связи с этим, возникает много вопросов у налогоплательщиков. Ниже представлены ответы на некоторые из них:

1. Какой размер штрафа за неуплату НДФЛ?

Размер штрафа за неуплату НДФЛ составляет 20% от суммы неуплаченного налога. То есть, если вы неоплатили 1000 рублей НДФЛ, вам придется заплатить 200 рублей штрафа.

2. В какие сроки следует уплатить НДФЛ, чтобы избежать штрафа?

Сроки уплаты НДФЛ устанавливаются законодательством и обычно составляют до конца месяца, следующего за месяцем получения дохода. Например, если вы получили доходы в январе, то должны уплатить НДФЛ до конца февраля. Важно соблюдать установленные сроки, чтобы избежать штрафа.

3. Что делать, если я не смог уплатить НДФЛ в установленный срок?

Если вы не смогли уплатить НДФЛ в установленный срок, вам следует немедленно обратиться в налоговую службу с объяснением причин задержки и просьбой о рассрочке или отсрочке платежа. Налоговая служба может принять ваше ходатайство и установить новый срок для уплаты налога.

4. На какой счет следует перечислить НДФЛ и штраф?

Для уплаты НДФЛ и штрафа следует использовать реквизиты, указанные налоговой службой. Обычно это банковский счет, указанный в налоговом уведомлении. Важно перечислить деньги на указанный счет и сохранить подтверждающие документы об оплате.

5. Будут ли проводиться проверки на уплату НДФЛ и штрафа?

Да, налоговая служба имеет право проводить проверки на уплату НДФЛ и штрафов. Если в ходе проверки будет выявлено, что вы неуплачивали НДФЛ или штрафы, вам может быть наложено административное наказание, а также возможны юридические последствия.

6. Какие суммы дохода подлежат налогообложению НДФЛ?

Подлежат налогообложению НДФЛ различные виды доходов, такие как заработная плата, вознаграждения, авторские вознаграждения, проценты от банковских вкладов, дивиденды, продажа недвижимости и другие. Суммы налога рассчитываются исходя из тарифов, установленных законодательством.

| Доходы | Тариф НДФЛ |

|---|---|

| До 5 000 рублей | 0% |

| От 5 000 до 25 000 рублей | 13% |

| От 25 000 до 100 000 рублей | 30% |

| От 100 000 рублей | 35% |

Это лишь небольшой набор вопросов и ответов о штрафе за неуплату НДФЛ в 2026 году. Если у вас возникли другие вопросы, рекомендуется обратиться в налоговую службу или к юристу для получения подробной консультации.

НДФЛ 15%: начинаем считать с совокупной налоговой базы

Что такое совокупная налоговая база?

Совокупная налоговая база — это сумма всех доходов, полученных налогоплательщиком за год. В нее включаются зарплаты, проценты на депозиты, доходы от продажи недвижимости и другие источники пассивного дохода.

Как будет начисляться налог?

Налоговая ставка 15% будет применяться к совокупной налоговой базе. Это означает, что все доходы будут суммироваться, и к полученной сумме будет применена налоговая ставка 15%.

Какие доходы включаются в совокупную налоговую базу?

Совокупная налоговая база включает все виды доходов, независимо от источника их получения. Это могут быть:

- Заработная плата;

- Дивиденды;

- Проценты по вкладам и облигациям;

- Доходы от продажи недвижимости и ценных бумаг;

- Сумма полученной алиментной выплаты;

- Другие виды доходов.

Что это означает для налогоплательщиков?

Для налогоплательщиков это означает, что особое внимание нужно уделить учету всех полученных доходов. Необходимо вести подробный учет и декларировать все доходы, чтобы избежать возможных ошибок при определении совокупной налоговой базы и ее расчете.

«Штрафные санкции за недекларированные доходы и неправильный расчет налога могут быть значительными, поэтому рекомендуется обратиться к профессиональному налоговому консультанту для получения квалифицированной помощи», — отмечают эксперты в области налогообложения.

Начиная с 1 января 2026 года, будет установлена налоговая ставка на доходы физических лиц в размере 15%. Налог будет начисляться на основе совокупной налоговой базы, которая включает все виды доходов. Важно вести подробный учет и декларировать все доходы, чтобы избежать штрафных санкций.

Изменения в порядке учета расходов

В связи с изменением порядка учета расходов, необходимо учитывать следующие изменения:

1. Изменение вида расходов

Согласно новым правилам, в 2026 году вводится новый вид расходов — «Расходы на выплату штрафов за неуплату НДФЛ». Этот вид расходов предназначен для учета штрафов, которые были применены к организации за неуплату НДФЛ.

Данные расходы должны быть отражены в учетной системе отдельно от других расходов. При этом, они подлежат учету в отчетности отдельной строкой.

2. Установление специального порядка списания расходов на штрафы

С целью обеспечения правильного учета расходов на выплату штрафов, устанавливается специальный порядок списания таких расходов. При этом, организации должны учитывать следующие требования:

- Расходы на штрафы списываются непосредственно после их оплаты;

- Списание данных расходов должно быть отражено в учетной системе отдельной операцией;

- Обязательно указание конкретного основания для списания расходов на штрафы.

3. Внесение изменений в документацию и отчетность

В связи с учетом нового вида расходов, необходимо внести изменения в документацию и отчетность организации. Конкретные действия организации зависят от ее формы собственности и вида деятельности, но могут включать следующие меры:

- Изменение учетных политик организации;

- Внесение соответствующих изменений в бухгалтерскую отчетность;

- Обучение сотрудников организации новым правилам учета расходов.

В целях соблюдения законодательства, необходимо применять новые правила учета расходов на штрафы с начала 2026 года. Также рекомендуется проконсультироваться с юристами и профессиональными бухгалтерами для уточнения требований и разработки оптимальной стратегии учета расходов в организации.

Установлены коды доходов, вычетов и выплат для АУСН

Для правильного расчета налога на имущество организаций (АУСН) необходимо знать коды доходов, вычетов и выплат, которые применяются в этой системе. Ниже представлены основные коды, которые следует учитывать при заполнении налоговой декларации.

Коды доходов:

- 1000 — доходы, не подлежащие налогообложению;

- 1010 — доходы, облагаемые по ставке 5%;

- 1020 — доходы, облагаемые по ставке 15%;

- 1030 — доходы, облагаемые по ставке 20%;

- 1040 — доходы, облагаемые по ставке 25%;

- 1050 — доходы, облагаемые по ставке 30%;

Коды вычетов:

- 2000 — общий вычет;

- 2010 — вычет на детей;

- 2020 — вычет на иждивенцев;

- 2030 — вычет на обучение;

- 2040 — вычет на материальную помощь;

- 2050 — вычет на деятельность ветеранов труда;

Коды выплат:

- 3000 — выплаты, облагаемые по ставке 5%;

- 3010 — выплаты, облагаемые по ставке 15%;

- 3020 — выплаты, облагаемые по ставке 20%;

- 3030 — выплаты, облагаемые по ставке 25%;

- 3040 — выплаты, облагаемые по ставке 30%;

Учитывая правильные коды доходов, вычетов и выплат, можно рассчитать сумму налога на имущество организаций по ставке, соответствующей коду. Помните, что правовые нормы могут меняться со временем, поэтому следите за изменениями в действующем законодательстве.

Что такое НДФЛ?

НДФЛ является прямым налогом, то есть взимается с доходов конкретных лиц, а не с доходов предприятий или организаций. Он регулируется налоговым кодексом Российской Федерации.

Важно отметить, что НДФЛ взимается с различных видов доходов, таких как зарплата, проценты по вкладам, дивиденды от акций и другие.

Налоговая ставка

Налоговая ставка по НДФЛ может быть разной в зависимости от вида дохода и суммы дохода получателя.

- Стандартная ставка составляет 13%. Она применяется к большинству видов доходов.

- Существуют также льготные ставки, которые применяются к определенным категориям налогоплательщиков. Например, участникам военных действий или лицам, имеющим детей, может быть предоставлена уменьшенная ставка в размере 0 или 3%.

- Для некоторых особых видов доходов, таких как наследство или выигрыш в лотерею, применяются иные ставки.

Расчет и уплата НДФЛ

Расчет и уплата НДФЛ осуществляются налоговыми агентами. Налоговыми агентами могут быть организации или государственные учреждения, выплачивающие доходы физическим лицам.

- Налоговый агент обязан удержать НДФЛ из выплачиваемой суммы дохода.

- Налоговый агент должен правильно расчитать сумму удерживаемого налога в соответствии с установленными налоговыми ставками.

- Расчет и уплата НДФЛ осуществляются в установленные сроки, которые указываются в налоговом законодательстве.

Особенности штрафа за неуплату НДФЛ

В случае неуплаты или неправильного расчета НДФЛ налогоплательщик может быть оштрафован.

| Сумма неуплаченного налога | Размер штрафа |

|---|---|

| До 100 000 руб. | 50% от суммы неуплаченного налога |

| От 100 000 руб. до 1 000 000 руб. | 100% от суммы неуплаченного налога |

| Свыше 1 000 000 руб. | 200% от суммы неуплаченного налога |

Штраф за неуплату НДФЛ может быть увеличен в случае систематических нарушений.

НДФЛ — это налог на доходы физических лиц, который взимается с доходов граждан России. Он имеет различные налоговые ставки в зависимости от вида и суммы дохода. Расчет и уплата НДФЛ осуществляются налоговыми агентами, а неуплата НДФЛ может повлечь штрафы.

Новые сроки уплаты и ежемесячные уведомления

Согласно последним изменениям в налоговом законодательстве, начиная с 2026 года, вступают в силу новые сроки уплаты налога на доходы физических лиц (НДФЛ). Вместо ежегодной уплаты налога до 1 июня следующего года, теперь налоговая служба вводит систему ежемесячных уведомлений и уплаты НДФЛ. Это позволяет более равномерно распределить налоговую нагрузку на налогоплательщиков и облегчить процесс уплаты налога.

Новые сроки уплаты

В рамках новой системы, уплата НДФЛ будет осуществляться каждый месяц. Налоговый период будет считаться с 1 по последний день каждого месяца. Таким образом, налогоплательщики будут обязаны уплачивать налог не позднее последнего дня каждого месяца за предыдущий налоговый период.

Например, уплата налога за январь должна быть произведена не позднее последнего дня февраля. Уплата налога за февраль — не позднее последнего дня марта, и так далее.

Ежемесячные уведомления

Вместе с введением новых сроков уплаты, налоговая служба вводит систему ежемесячных уведомлений, предупреждающих налогоплательщиков о необходимости уплаты налога. Уведомления будут отправляться налогоплательщикам на указанный в налоговой декларации адрес.

Ежемесячные уведомления будут содержать информацию о сумме налога, подлежащей уплате, а также реквизиты для проведения платежа. Налогоплательщики должны будут следовать указаниям из уведомления и производить уплату не позднее установленного срока.

Преимущества новой системы

- Равномерное распределение налоговой нагрузки на налогоплательщиков;

- Облегчение процесса уплаты налога;

- Снижение риска просроченной уплаты и штрафов;

- Более своевременное и эффективное взимание налога;

- Увеличение прозрачности и контроля со стороны налоговой службы.

Введение новых сроков уплаты и ежемесячных уведомлений по НДФЛ в 2026 году позволит сделать процесс уплаты налога более удобным и прозрачным для налогоплательщиков, а также облегчит контроль и взимание налога со стороны налоговой службы.

Изменения по НДФЛ – ближайшие планы

В ближайшие годы планируется внесение ряда изменений в систему налога на доходы физических лиц (НДФЛ). Эти изменения могут повлиять на налогоплательщиков и продолжают обсуждаться на законодательном уровне. Новые правила будут введены в целях совершенствования налогового законодательства и упрощения процесса уплаты налогов.

Увеличение штрафов за неуплату НДФЛ

Одно из важных изменений касается увеличения штрафов за неуплату НДФЛ. По новым правилам, предполагается введение более жестких санкций для налогоплательщиков, не исполняющих свои обязательства по уплате налога в срок. Это позволит более эффективно контролировать процесс уплаты налогов и вынудит налогоплательщиков быть более ответственными.

Оптимизация процесса уплаты НДФЛ

Еще одно важное изменение заключается в оптимизации процесса уплаты НДФЛ. Предлагается внедрение новых технологий и цифровых решений, которые упростят процесс уплаты налога и уменьшат бюрократическую нагрузку на налогоплательщиков. Это позволит сократить время и усилия, затрачиваемые на уплату налога, и повысит эффективность всей системы.

Снижение налоговой нагрузки для налогоплательщиков

Еще одно важное изменение, которое планируется в ближайшие годы, — это снижение налоговой нагрузки для налогоплательщиков. Введение новых налоговых льгот и снижение ставок налога на определенные категории налогоплательщиков позволит улучшить их материальное положение и тем самым стимулировать экономический рост.

Современная система налогообложения постоянно изменяется и адаптируется к потребностям общества и экономики. Изменения по НДФЛ, которые планируются в ближайшие годы, направлены на совершенствование и упрощение налоговой системы. Они будут способствовать более эффективной уплате налогов и снижению налоговой нагрузки для налогоплательщиков.

Что вы узнаете о штрафах за неуплату НДФЛ в 2026 году?

В 2026 году вступают в силу новые штрафы за неуплату налога на доходы физических лиц (НДФЛ). В данной статье вы узнаете, какие изменения ожидаются в системе штрафов и что это может означать для налогоплательщиков.

Изменения в системе штрафов за неуплату НДФЛ

1. Увеличение размера штрафов. В 2026 году предусматривается повышение размеров штрафов за неуплату НДФЛ. Это означает, что налогоплательщики, которые не оплатили свои налоги вовремя, будут иметь большие финансовые обязательства перед государством.

2. Введение процентной ставки штрафа на просроченную сумму. Кроме увеличения общей суммы штрафа, вводится также процентная ставка на просроченные суммы неуплаченного НДФЛ. Это означает, что с каждым днем просрочки налогоплательщикам придется выплачивать все большую сумму штрафа.

Что это означает для налогоплательщиков?

Введение новых штрафов за неуплату НДФЛ в 2026 году означает, что налогоплательщики должны быть более ответственными в уплате своих налогов. В противном случае, они столкнутся с увеличенными финансовыми обязательствами и возможными проблемами с государственными органами.

- Налогоплательщики должны своевременно уплачивать свои налоги, чтобы избежать проблем с новыми штрафами.

- Неуплата НДФЛ может привести к серьезным последствиям, включая наложение ареста на имущество или блокировку банковских счетов.

- Введение новых штрафов за неуплату НДФЛ является попыткой государства бороться с налоговыми уклонистами и повысить долю уплаченных налогов.

«Неуплата налогов – это нарушение закона. Каждый гражданин обязан уплачивать свои налоги вовремя и полностью.»

В 2026 году налогоплательщикам ожидаются изменения в системе штрафов за неуплату НДФЛ. Новые штрафы включают увеличение размера штрафов и введение процентной ставки на просроченные суммы. Налогоплательщики должны быть внимательны и более ответственно относиться к уплате своих налогов, чтобы избежать проблем с государственными органами и увеличенных финансовых обязательств.

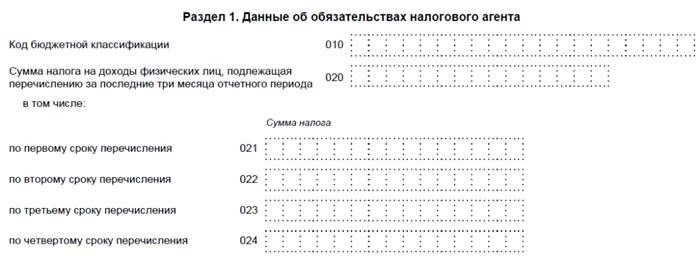

Каковы сроки перечисления НДФЛ в бюджет налоговым агентом?

Зависимость от режима налогообложения

Сроки перечисления НДФЛ в бюджет могут незначительно различаться для разных категорий налоговых агентов, в зависимости от режима налогообложения. Обычно налоговые агенты делятся на ежеквартальных и ежемесячных плательщиков.

Ежеквартальные плательщики

Для ежеквартальных плательщиков НДФЛ существует фиксированный срок для перечисления налога в бюджет после окончания квартала. Налоги за I квартал необходимо перечислить до 28 апреля, за II квартал – до 28 июля, за III квартал – до 28 октября, а за IV квартал – до 28 января следующего года.

Ежемесячные плательщики

Ежемесячные плательщики НДФЛ должны перечислять налоги в бюджет до 15-го числа месяца, следующего за отчетным. Например, налоги за январь необходимо перечислить до 15 февраля, за февраль – до 15 марта и так далее.

Сроки перечисления налога при увольнении сотрудников

В случае увольнения сотрудника, налоговый агент обязан удержать и перечислить НДФЛ в бюджет не позднее следующего рабочего дня после даты увольнения. Это важно учесть, чтобы избежать нарушения законодательства и последующих штрафов.

- Ежеквартальные плательщики перечисляют НДФЛ до 28 числа следующего месяца после окончания квартала.

- Ежемесячные плательщики перечисляют НДФЛ до 15 числа следующего месяца после отчетного.

- При увольнении сотрудников налоговый агент перечисляет НДФЛ не позднее следующего рабочего дня после даты увольнения.

| Категория плательщика | Сроки перечисления НДФЛ |

|---|---|

| Ежеквартальный | До 28 числа следующего месяца после окончания квартала |

| Ежемесячный | До 15 числа следующего месяца после отчетного |

| При увольнении сотрудников | Не позднее следующего рабочего дня после даты увольнения |

Важно помнить, что соблюдение сроков перечисления НДФЛ в бюджет имеет решающее значение для налоговых агентов. Несоблюдение установленных сроков может повлечь за собой штрафные санкции, а также негативные последствия в сфере бизнеса и деловых отношений.

Изменится срок сдачи и форма 6-НДФЛ

Согласно предложению Минфина, в 2026 году изменится срок сдачи и форма 6-НДФЛ. Новое решение направлено на упрощение процесса подачи декларации для налогоплательщиков и сведет к минимуму возможные ошибки и проблемы.

Сроки сдачи

Вместо классического срока сдачи декларации до 30 апреля, предлагается перенести его на 1 марта. Таким образом, налогоплательщики получат больше времени на подготовку и правильное заполнение документов.

Форма 6-НДФЛ

Помимо изменения срока сдачи, также будет внесено изменение в форму 6-НДФЛ. Налогоплательщики больше не будут обязаны заполнять распечатку декларации в бумажном виде, а будут вправе подать ее в электронном формате. Это сэкономит время и ресурсы, облегчит процесс подачи и обработки документов.

Преимущества новых изменений

- Больше времени на подготовку документов

- Электронная форма подачи декларации

- Упрощение процесса для налогоплательщиков

- Минимизация возможных ошибок и проблем

Предложения Минфина о изменении срока сдачи и формы 6-НДФЛ в 2026 году будут содействовать более комфортному и удобному процессу подачи декларации для налогоплательщиков. Увеличение временного интервала на подготовку документов и возможность использования электронной формы позволят сократить количество ошибок, снизить время и затраты на обработку деклараций.

Вычет за лечение и фитнес – до 24 лет

В соответствии с действующим законодательством, граждане до 24 лет имеют право на получение налогового вычета за расходы на лечение и фитнес. Данный вычет предоставляется в случае добровольного страхования, а также оплаты медицинских услуг и членства в спортивных клубах.

Ниже приведены основные положения, которые необходимо учесть при получении налогового вычета за лечение и фитнес для лиц до 24 лет:

1. Кто имеет право на вычет

- Граждане РФ, не достигшие 24-летнего возраста

- Лица, осуществляющие добровольное страхование

2. Размер вычета

Размер налогового вычета за лечение и фитнес составляет 6 000 рублей в год. При этом, в случае, если родитель или иной член семьи добровольно исполняет обязанности по страхованию данного лица, размер вычета может быть увеличен в соответствии с договором добровольного страхования.

3. Подтверждение расходов

Для получения налогового вычета необходимо предоставить соответствующие документы, подтверждающие осуществление расходов на лечение и фитнес. К таким документам относятся договоры добровольного страхования, квитанции об оплате медицинских услуг и членства в спортивных клубах.

4. Порядок получения вычета

Получение налогового вычета осуществляется путем подачи декларации по налогу на доходы физических лиц, в которой необходимо указать сумму расходов и предоставить соответствующие документы. После рассмотрения декларации и проверки предоставленных документов налоговыми органами, выполняется начисление налогового вычета.

Вычет за лечение и фитнес до 24 лет является выгодной возможностью для молодых граждан снизить свои налоговые обязательства. Следует учитывать все условия и требования законодательства для успешного получения данного вычета.