При увольнении работника в середине месяца возникает вопрос о предоставлении стандартного вычета. Стандартный вычет является одним из способов снижения налогового бремени и может быть применен при увольнении работника. В данной статье мы рассмотрим, как правильно предоставить стандартный вычет при увольнении работника в середине месяца.

Вычет на себя

Чтобы воспользоваться вычетом на себя, необходимо предоставить работодателю заявление о предоставлении данной льготы. В заявлении следует указать причину увольнения, дату увольнения и сумму налогового вычета, которую желает получить работник.

Преимущества вычета на себя:

- Снижение налоговой нагрузки на работника в период увольнения

- Возможность предупредить переплату налогов, которая может возникнуть из-за превышения налоговых вычетов, предоставляемых работнику на основании закона

- Получение финансовой поддержки в период поиска новой работы

Условия предоставления вычета на себя:

- Работник должен быть уволен по инициативе работодателя

- Увольнение должно произойти в середине месяца

- Необходимо предоставить заявление о предоставлении вычета на себя работодателю

- Сумма вычета на себя не может превышать установленные лимиты, устанавливаемые законодательством о налогах и взносах

Процедура получения вычета на себя:

- Подготовьте заявление о предоставлении вычета на себя

- Представьте заявление работодателю

- Дождитесь подтверждения от работодателя о возможности предоставления вычета

- В случае положительного ответа, получите вычет на себя в соответствии с предоставленным заявлением

Пример заявления о предоставлении вычета на себя:

Уважаемый работодатель!

Прошу Вас предоставить мне вычет на себя в соответствии с законодательством о налогах и взносах. Увольняюсь по Вашей инициативе с даты 15 марта 2022 года. Прошу учесть эту информацию при выплате зарплаты и предоставить соответствующий налоговый вычет на себя. Сумма вычета составляет 10 000 рублей.

С уважением,

Иванов Иван Иванович

| Назначение вычета на себя | Сумма вычета |

|---|---|

| Поддержка в период увольнения | 10 000 рублей |

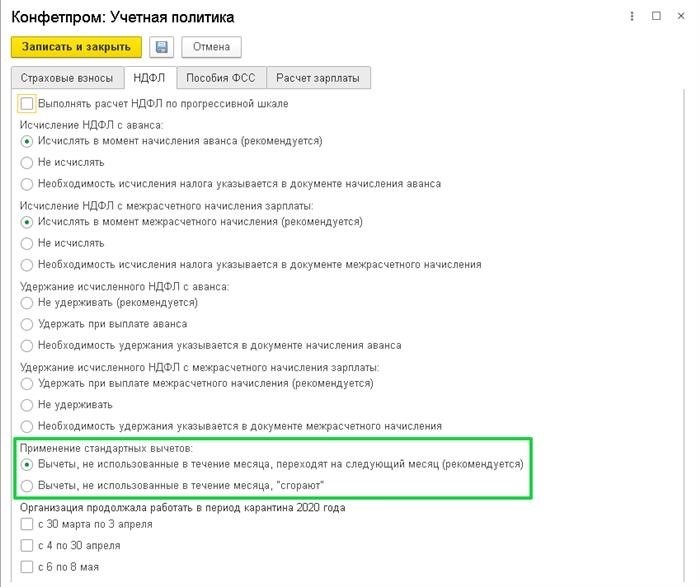

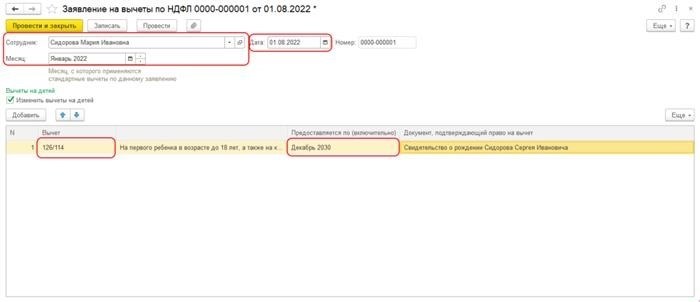

Расчет НДФЛ с учетом стандартных вычетов в 1С ЗУП

При расчете налога на доходы физических лиц (НДФЛ) с учетом стандартных вычетов в программе 1С Зарплата и Управление Персоналом (ЗУП) следует учитывать несколько важных моментов.

1. Настройка параметров программы

Перед началом расчета НДФЛ необходимо правильно настроить параметры программы 1С ЗУП. В основных параметрах установите базовые значения для стандартных вычетов, а также укажите дату начала действия этих вычетов.

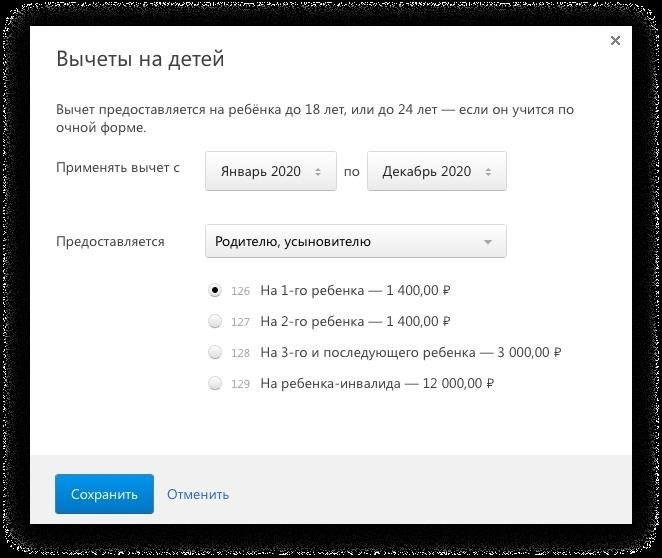

2. Учет стандартных вычетов

1С ЗУП автоматически учитывает стандартные вычеты, предоставляемые по закону. Например, на детей, инвалидов, пожилых родителей и т.д. При расчете налоговой базы для каждого сотрудника программа учитывает эти вычеты и уменьшает облагаемый налогом доход.

3. Контроль за актуальностью данных о вычетах

Важно регулярно обновлять информацию о стандартных вычетах на каждого сотрудника. Если у сотрудника возникли изменения, например, рождение ребенка или изменение степени инвалидности, необходимо внести соответствующую информацию в программу 1С ЗУП и пересчитать налоговую базу.

4. Предоставление дополнительных вычетов

1С ЗУП также позволяет предоставлять дополнительные вычеты для сотрудников, если они имеют на это законные основания. Например, вычеты на обучение, лечение и др. Для этого необходимо внести соответствующую информацию в программу и установить соответствующие параметры вычетов.

5. Внимание к деталям

При расчете НДФЛ с учетом стандартных вычетов в 1С ЗУП следует обратить внимание на детали, такие как правильность заполнения данных о стандартных вычетах, корректность настроек программы и т.д. В случае возникновения ошибок или несоответствий необходимо оперативно их исправить.

Стандартный вычет на детей в нестандартных ситуациях

1. Опека, попечительство или приемные родители

Если один из родителей умер, а ребенок находится под опекой, попечительством или приняты в семью приемными родителями, то право на стандартный вычет может перейти к опекуну, попечителю или приемным родителям. Для этого необходимо предоставить соответствующие документы, подтверждающие данную ситуацию.

2. Дети-инвалиды

В случае, если у родителей есть дети-инвалиды, право на стандартный вычет может быть распространено на всех родителей, если дети являются их налоговыми иждивенцами. При этом, необходимо иметь документы, подтверждающие инвалидность ребенка.

3. Усыновленные или официально признанные воспитанники

Стандартный вычет может быть применен и в случаях усыновления или официального признания воспитанника. Если родители усыновили или официально признали воспитанника и он является их налоговым иждивенцем, то они имеют право на применение стандартного вычета.

4. Наследование стандартного вычета

В некоторых случаях, когда родитель умер в середине налогового периода, его наследникам может быть передано право на получение стандартного вычета на детей. Для этого необходимо предоставить свидетельство о смерти родителя и документы, подтверждающие правопреемство.

5. Развод или аннулирование брака

При разводе или аннулировании брака, стандартный вычет на детей может быть применен только к одному из родителей. Обычно это тот родитель, у которого остается фактическое проживание детей. Однако, возможны и другие варианты, если родители достигли взаимного согласия.

6. Другие исключительные обстоятельства

В некоторых нестандартных ситуациях, коих может быть большое множество, право на применение стандартного вычета может быть распространено на родителей или опекунов. В каждом конкретном случае, необходимо обратиться к налоговому органу для получения индивидуальной консультации и уточнения процедуры.

Применение вычета на детей при увольнении работника

При увольнении работника в середине месяца возникает вопрос о применении вычета на детей. Налоговый кодекс РФ предоставляет возможность учитывать вычеты на детей при расчете налоговой базы. Однако, есть некоторые особенности, которые следует учесть.

Какой вычет предоставляется при увольнении?

При увольнении работника в середине месяца, предоставление вычета на детей все же возможно. В декларации налогоплательщик указывает количество детей и получает вычеты на каждого из них. При этом работодатель, при расчете налога, должен учесть пропорциональное количество дней, в течение которого работник был на его трудовом месте.

Как расчитать пропорциональное количество вычетов?

Для расчета пропорционального количества вычетов на детей, необходимо знать какое количество дней работник отработал в месяце. После этого, вычеты на детей делятся на 30 (количество дней в месяце) и умножаются на фактическое количество отработанных дней. Полученное значение является пропорциональным количеством вычетов, которые работник может применить при увольнении.

Пример расчета пропорционального количества вычетов:

| Количество детей | Вычет на каждого ребенка | Количество отработанных дней | Пропорциональное количество вычетов |

|---|---|---|---|

| 2 | 5000 руб. | 15 дней | 5000 руб. / 30 дней * 15 дней = 2500 руб. |

Важно учесть:

- Расчет вычетов производится только по фактически отработанным дням в месяце увольнения.

- Вычет на детей может быть применен только в том случае, если работник имеет право на данный вычет и уже учтен в налоговой декларации.

- Если работник не подавал налоговую декларацию ранее или не указывал детей, то применять вычеты на детей при увольнении нецелесообразно.

При увольнении работника в середине месяца возможно применение вычета на детей. Для этого необходимо расчитать пропорциональное количество вычетов, исходя из фактически отработанных дней. Однако, необходимо учесть факторы, такие как наличие декларации и ранее учтенные вычеты на детей. Соблюдение всех условий позволит работнику максимально эффективно использовать свои вычеты при увольнении.

Вычет на ребенка при компенсации за неиспользованный отпуск

Размер вычета определяется в зависимости от количества несовершеннолетних. Если у работника один ребенок в возрасте до 18 лет, то его размер составляет 3 000 рублей в месяц. Если у работника двое или более детей, то размер вычета для каждого ребенка составляет 6 000 рублей в месяц.

Примеры применения вычета на ребенка при компенсации за неиспользованный отпуск:

- Работник взял отпуск на 30 дней, но решил вернуться на работу раньше на 10 дней. Ему полагается компенсация за 20 неиспользованных дней отпуска. Если у него есть один ребенок, то он может применить вычет на сумму 3 000 рублей за каждый из этих 20 дней, итого 60 000 рублей. Эта сумма будет учтена при расчете налогов.

- Работник взял отпуск на 30 дней и вернулся на работу после полного использования отпуска. Ему полагается компенсация за 0 неиспользованных дней отпуска. В этом случае, если у него есть один ребенок, он не может применить вычет на ребенка при компенсации за неиспользованный отпуск, так как нет неиспользованных дней отпуска.

- Работник взял отпуск на 30 дней, но решил вернуться на работу раньше на 20 дней. Ему полагается компенсация за 10 неиспользованных дней отпуска. Если у него есть двое детей, то он может применить вычет на сумму 6 000 рублей за каждый из этих 10 дней, итого 60 000 рублей. Эта сумма будет учтена при расчете налогов.

Важно помнить, что вычет на ребенка при компенсации за неиспользованный отпуск может быть применен только для неиспользованных дней отпуска, на которые работник имеет право.

Период предоставления вычета на ребенка

Сроки предоставления вычета

- Общий срок предоставления вычета на ребенка составляет весь налоговый период.

- Вычет начинает действовать с первого дня налогового периода, в котором ребенок родился или присоединился к семье.

- Окончательное предоставление вычета происходит после подачи заявления и его рассмотрения налоговой службой.

Условия предоставления вычета

Для получения вычета на ребенка необходимо соблюдать определенные условия:

- Ребенок должен быть вашим родным или усыновленным.

- Ребенку на момент предоставления вычета не должно быть 18 лет.

- Вы должны содержать ребенка и являться его опекуном.

Размер вычета

Размер вычета на ребенка устанавливается законодательством. На сегодняшний день он составляет определенную сумму, которая может варьироваться в зависимости от региона и налогового периода.

| Количество детей | Сумма вычета |

|---|---|

| 1 | 10 000 рублей |

| 2 | 20 000 рублей |

| 3 и более | 30 000 рублей |

Как предоставить вычет

Для предоставления вычета на ребенка необходимо следовать определенной процедуре:

- Соберите необходимые документы, подтверждающие факт наличия ребенка в вашей семье.

- Заполните заявление на предоставление вычета и приложите к нему все необходимые документы.

- Подайте заявление в налоговую службу по месту вашей регистрации.

- Дождитесь рассмотрения вашего заявления, после чего вы получите уведомление о предоставлении вычета.

- В случае возникновения вопросов или отказа в предоставлении вычета, вы имеете право обжаловать решение налоговой службы в судебном порядке.

Период предоставления вычета на ребенка может быть определен, но соблюдение всех необходимых условий и процедур позволит вам получить налоговые льготы и уменьшить свои налоговые обязательства.

Стандартные вычеты детей при увольнении работника

Что такое стандартные вычеты детей?

Стандартные вычеты детей – это суммы, которые работник может списать с суммы доходов при расчете своего налога на доходы физических лиц. Эти вычеты применяются в случае, если у работника есть дети, которые являются его налоговыми вычетами.

Какие стандартные вычеты детей предоставляются при увольнении работника?

При увольнении работника в середине месяца, стандартные вычеты на детей предоставляются в полном объеме. Это означает, что работник может списать сумму, соответствующую количеству детей, находящихся на его иждивении, с общей суммы доходов, полученных за весь месяц.

| Количество детей | Сумма стандартного вычета |

|---|---|

| 1 | 3500 рублей |

| 2 | 7000 рублей |

| 3 и более | по 7000 рублей за каждого ребенка |

Как предоставить стандартные вычеты детей при увольнении?

- При увольнении работника в середине месяца необходимо уведомить налоговые органы о наличии детей, являющихся налоговыми вычетами.

- Составить и подать заявление на предоставление стандартных вычетов детей в соответствующий налоговый орган.

- Предоставить необходимые документы, подтверждающие наличие детей, такие как свидетельства о рождении.

- Дождаться рассмотрения заявления и получить уведомление о предоставлении стандартных вычетов детей.

Стандартные вычеты детей при увольнении работника в середине месяца являются важным инструментом для снижения налоговой нагрузки на семью и обеспечения более комфортных условий жизни. Правильное предоставление стандартных вычетов требует соблюдения определенной процедуры и предоставления необходимых документов.

Документы на вычет за ребёнка

Вот список документов, которые вам понадобятся:

1. Свидетельство о рождении ребенка

Главным документом, подтверждающим наличие ребенка, является свидетельство о рождении. Обратите внимание, что свидетельство должно быть заверено органом записи актов гражданского состояния.

2. Паспорт ребенка

Паспорт ребенка является документом, удостоверяющим личность и гражданство ребенка. Если ребенку еще не исполнилось 14 лет, его паспорт оформляется отдельно от паспорта родителей и имеет ограниченный срок действия.

3. Справка из школы

Если ребенку уже исполнилось 7 лет и он учится в школе, вам необходимо предоставить справку из школы, подтверждающую факт его обучения. Эта справка также может служить как дополнительным подтверждением наличия ребенка.

4. Документы, подтверждающие вашу родительскую связь с ребенком

Если вы являетесь единственным родителем или ребенок зарегистрирован только на одного из родителей, вам необходимо предоставить документы, подтверждающие вашу родительскую связь с ребенком. Это может быть свидетельство о браке, свидетельство о расторжении брака или судебное решение об установлении отцовства.

Все эти документы должны быть оригинальными или нотариально заверенными копиями. Они подлежат предоставлению в налоговый орган для получения вычета на ребенка. Помните, что в случае предоставления неполного пакета документов, ваше право на вычет может быть оспорено.

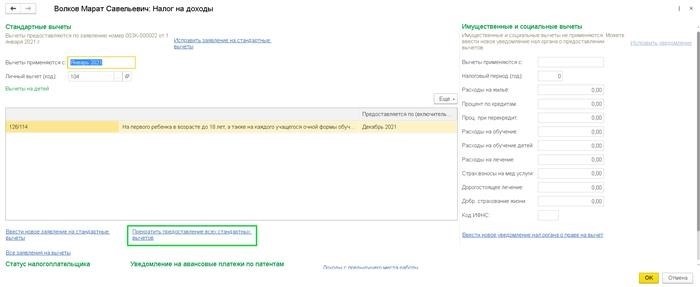

Прекращение стандартных вычетов в 1С ЗУП 8.3

Однако, иногда возникают ситуации, когда необходимо прекратить начисление стандартных вычетов для конкретного сотрудника. Например, в случае его увольнения или изменения налогового статуса. В программе 1С ЗУП 8.3 есть несколько способов прекращения начисления стандартных вычетов.

1. Разделение льготного и обычного начисления

Для того чтобы прекратить начисление стандартных вычетов для конкретного сотрудника, можно использовать функцию «Разделение льготного начисления». Это позволяет отделить начисление стандартных вычетов от обычного начисления зарплаты и прекратить его автоматическое учет при расчете заработной платы.

2. Удаление сотрудника из списка льготных

Другой способ прекратить начисление стандартных вычетов в программе 1С ЗУП 8.3 — это удалить сотрудника из списка льготных лиц. Для этого необходимо открыть карточку сотрудника, перейти на вкладку «Льготы» и снять галочку «Льготное начисление». После этого, система перестанет автоматически начислять стандартные вычеты для данного сотрудника.

3. Ручное внесение изменений в начисление

Если нужно прекратить начисление стандартных вычетов только на определенный период времени, можно внести соответствующие изменения в ручном режиме. Для этого необходимо открыть карточку сотрудника, перейти на вкладку «Расчеты», выбрать нужный период и внести изменения в соответствующее поле.

4. Запрет начисления на уровне программы

В некоторых случаях может потребоваться запретить начисление стандартных вычетов для всех сотрудников на уровне программы. Для этого необходимо выполнить определенные настройки в программе и изменить соответствующие параметры. Подробную информацию о таких настройках можно найти в документации к программе или обратиться в службу поддержки 1С.

На что можно получить вычеты, если есть дети

Существуют различные виды вычетов на детей:

- Вычет по ребенку, включая рождение или усыновление;

- Вычет на иждивение ребенка до достижения определенного возраста;

- Вычет на обучение ребенка;

- Вычет на лечение и реабилитацию ребенка.

Вычет по ребенку

Вычет по ребенку осуществляется при рождении или усыновлении ребенка и предоставляет возможность получить налоговое льготное начисление. Для того чтобы воспользоваться данным вычетом, необходимо предоставить налоговой службе документы, подтверждающие факт рождения или усыновления ребенка.

Вычет на иждивение ребенка

Вычет на иждивение ребенка предоставляется налогоплательщикам, которые оплачивают содержание и воспитание детей до определенного возраста. Для получения вычета необходимо предоставить налоговым органам соответствующие документы, подтверждающие затраты на семью и детей.

Вычет на обучение ребенка

Вычет на обучение ребенка позволяет получить налоговую льготу на затраты, связанные с обучением ребенка в образовательном учреждении. Для его получения необходимо предоставить налоговой службе документы, подтверждающие затраты на образование ребенка.

Вычет на лечение и реабилитацию ребенка

Вычет на лечение и реабилитацию ребенка позволяет получить налоговую льготу на затраты, связанные с медицинским обслуживанием и реабилитацией ребенка. Для его получения необходимо предоставить налоговой службе соответствующую медицинскую документацию и счета.

Вычет на ребенка

Кто имеет право на вычет на ребенка?

Вычет на ребенка могут получить следующие категории граждан:

- Родители (законные представители) ребенка, включая опекунов и попечителей.

- Опекуны и попечители, заботящиеся о ребенке без родителей.

- Организации, осуществляющие уход за детьми в интернатных учреждениях.

Как получить вычет на ребенка?

- Соберите необходимые документы, подтверждающие факт наличия ребенка:

- Свидетельство о рождении ребенка;

- Паспорт ребенка;

- СНИЛС ребенка.

- Обратитесь в налоговую инспекцию по месту своего жительства.

- Подайте заявление о предоставлении вычета на ребенка.

Какой размер вычета на ребенка?

Размер вычета на ребенка устанавливается законодательством и может меняться от года к году. Например, в текущем году размер вычета на первого ребенка составляет X рублей в месяц. При наличии двух и более детей, размер вычета на каждого последующего ребенка может быть увеличен. Ознакомьтесь с действующим законодательством или проконсультируйтесь с налоговым специалистом для получения актуальной информации о размерах вычета на ребенка.

Как часто можно получать вычет на ребенка?

Вычет на ребенка предоставляется ежемесячно при условии, что ребенок является несовершеннолетним и состоит на вашем иждивении.

Вычет на ребенка — это важная льгота, которая помогает улучшить финансовое положение семьи. Для получения вычета необходимо собрать необходимые документы и обратиться в налоговую инспекцию. Узнайте актуальную информацию о размере вычета на ребенка в данном году и воспользуйтесь этой льготой для улучшения своего финансового положения.

При увольнении с выплаты делаются вычеты на детей

При увольнении работника с выплаты могут быть сделаны вычеты на его несовершеннолетних детей. Это предусмотрено гражданским кодексом и законодательством о налогах и сборах.

В зависимости от решения суда и наличия соглашения между сторонами, вычеты на детей могут быть включены в общую сумму выплаты или произведены отдельно. В любом случае, сумма вычета должна быть указана в расчете окончательной выплаты работнику.

Критерии учета вычетов на детей:

- Вычет на каждого ребенка рассчитывается индивидуально;

- Вычет может быть предоставлен только на детей, которые не достигли совершеннолетия;

- Вычет может быть задействован только в случае увольнения работника;

- Сумма вычета определяется на основе доходов и расходов семьи;

- При наличии нескольких детей, вычет может быть разделен между родителями;

Процедура включения вычетов:

- Работник должен предоставить документы, подтверждающие факт наличия детей;

- Работодатель должен провести расчет суммы вычета на основе предоставленных документов;

- Сумма вычета должна быть учтена в расчете окончательной выплаты работнику;

- Расчет окончательной выплаты и вычетов должен быть подписан работником и работодателем;

- Работодатель должен предоставить работнику копию расчета и документы, подтверждающие сумму вычета.

Цитата закона:

«В случае увольнения работника в середине календарного месяца, стандартный вычет на детей может быть учтен умножением его размера на долю месяца, в течение которого работник фактически был занят на предприятии» — Гражданский кодекс РФ

Таблица для расчета вычетов на детей:

| Количество детей | Базовая сумма вычета |

|---|---|

| 1 | 1500 рублей |

| 2 | 3000 рублей |

| 3 | 4500 рублей |

Стандартные вычеты при трудоустройстве не с начала года

При трудоустройстве с середины года, работник имеет право на стандартные вычеты, которые могут быть учтены при подсчете его налоговой базы. Несмотря на то, что работник не работал весь год, вычеты рассчитываются пропорционально времени, проведенному на работе.

Какие стандартные вычеты могут быть учтены при трудоустройстве не с начала года?

- Вычет на себя: работник имеет право на стандартный вычет на себя в размере 460 000 рублей в год, который рассчитывается пропорционально количеству месяцев работы.

- Вычет на иждивенцев: если у работника есть иждивенцы (например, супруг(а) или дети), то он может получить вычет на каждого из них. Вычет на иждивенцев также рассчитывается пропорционально времени работы.

- Вычет на обучение: работник имеет право на вычет на обучение в размере 120 000 рублей в год. Если работник приступил к работе в середине года, он также может получить этот вычет пропорционально времени работы.

Как рассчитать стандартные вычеты при трудоустройстве не с начала года?

Для расчета стандартных вычетов при трудоустройстве не с начала года, необходимо знать месяц начала работы. Затем можно применять следующие формулы:

Вычет на себя = (460 000 рублей / 12) * (12 — месяц начала работы + 1)

Вычет на иждивенцев = (460 000 рублей / 12) * (12 — месяц начала работы + 1)

Вычет на обучение = (120 000 рублей / 12) * (12 — месяц начала работы + 1)

Пример расчета стандартных вычетов при трудоустройстве не с начала года

Предположим, что работник начал работу в июне месяце. Рассчитаем его стандартные вычеты:

| Вычеты | Сумма в год | Сумма за 7 месяцев работы |

|---|---|---|

| Вычет на себя | 460 000 рублей | 230 000 рублей |

| Вычет на иждивенцев | 460 000 рублей | 230 000 рублей |

| Вычет на обучение | 120 000 рублей | 60 000 рублей |

Таким образом, при трудоустройстве не с начала года, работник имеет право на стандартные вычеты, которые рассчитываются пропорционально времени работы. Это позволяет снизить налоговую нагрузку и получить выгоды при устройстве на работу в середине года.

Размеры вычетов за детей

-

Вычет за первого ребенка: Независимо от дохода родителей, размер вычета за первого ребенка составляет 3 000 рублей ежемесячно. Это предоставляется в течение всего налогового периода.

-

Вычет за второго ребенка: Размер вычета за второго ребенка зависит от дохода родителей. Для тех, у кого доход не превышает 800 000 рублей в год, размер вычета составляет 6 000 рублей ежемесячно. Для тех, у кого доход превышает эту сумму, вычет снижается на 50%.

-

Вычет за каждого последующего ребенка: Родители могут получить вычет за каждого последующего ребенка в размере 10 000 рублей ежемесячно независимо от своего дохода.

Эти вычеты предоставляются в дополнение к другим налоговым льготам, которые могут применяться при налогообложении доходов родителей. Повышение размера вычета за каждого ребенка помогает семьям снизить свою налоговую нагрузку и обеспечить дополнительные финансовые возможности для воспитания детей.

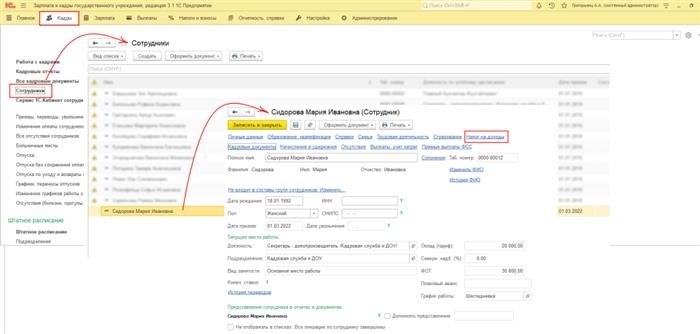

Регистрация права на вычет в 1С ЗУП

Шаги для регистрации права на вычет в 1С ЗУП:

- Создание события увольнения работника в 1С ЗУП: В программе необходимо создать событие увольнения работника, указав дату и причину увольнения. При этом необходимо учитывать, что увольнение произошло в середине месяца.

- Расчет средней заработной платы: Важным шагом является расчет средней заработной платы работника за тот период, который он отработал в текущем месяце. Для этого в программе 1С ЗУП необходимо внести данные о заработной плате работника и количество отработанных дней.

- Расчет стандартного вычета: После расчета средней заработной платы можно приступить к расчету стандартного вычета. В 1С ЗУП есть соответствующая функция, которая позволяет автоматически рассчитать вычет в зависимости от длительности работы работника в текущем месяце.

- Регистрация права на вычет: После расчета стандартного вычета необходимо зарегистрировать это право в 1С ЗУП. Это можно сделать путем заполнения соответствующего поля в программе и сохранения изменений.

Регистрация права на вычет в 1С ЗУП позволяет оптимизировать и упростить процесс учета вычетов при увольнении работника в середине месяца. Благодаря автоматизации расчетов и регистрации, можно избежать ошибок и упущений при проведении этой процедуры. 1С ЗУП предлагает удобный и надежный инструмент для ведения учета персонала и обработки заработной платы.

Как считать стандартные вычеты работникам, у которых нет доходов

1. Определение стандартных вычетов

Стандартные вычеты являются фиксированными суммами, которые учитываются при расчете налогового обязательства работника. Они позволяют снизить сумму дохода, на который рассчитывается налоговый платеж. Стандартные вычеты не требуют документального подтверждения и предоставляются автоматически.

2. Как считать стандартные вычеты

- Для работников, у которых нет доходов, стандартные вычеты рассчитываются на основе минимальной заработной платы за соответствующий период.

- Расчет стандартных вычетов осуществляется в соответствии с действующими налоговыми ставками и законодательством.

- При отсутствии доходов, работник имеет право на получение полного размера стандартных вычетов.

- Работнику необходимо заполнить декларацию о доходах и предоставить ее налоговому органу для расчета стандартных вычетов.

3. Преимущества стандартных вычетов для работников без доходов

- Снижение налоговых обязательств. Предоставление стандартных вычетов помогает работникам без доходов снизить сумму налогового платежа.

- Упрощенный расчет. Расчет стандартных вычетов производится автоматически в соответствии с законодательством, что упрощает процесс подачи налоговой декларации.

- Соответствие законодательству. Предоставление стандартных вычетов без доходов соответствует требованиям налогового законодательства и позволяет работникам исполнять свои налоговые обязательства.

| Показатель | Значение |

|---|---|

| Минимальная заработная плата | 12 130 рублей |

| Стандартные вычеты | 12 130 рублей |

Таким образом, правильный расчет стандартных вычетов работникам без доходов является важным шагом для снижения налоговых обязательств и соблюдения налогового законодательства. Работники должны заполнить соответствующую налоговую декларацию и предоставить ее налоговому органу для расчета стандартных вычетов на основе минимальной заработной платы.

Вычеты в Эльбе

Один из важных аспектов, который следует учитывать при увольнении работника в середине месяца, это предоставление стандартного вычета. Вычет представляет собой сумму денег, которую работник может вычесть из своей зарплаты перед начислением налогов. Он имеет цель уменьшить налогооблагаемую базу и помочь работнику уменьшить свои налоговые обязательства.

Как рассчитать стандартный вычет?

Стандартный вычет в Эльбе рассчитывается в зависимости от различных факторов, включая:

- Статус работника. Часто вычеты варьируются для одиноких работников, супружеских пар и родителей;

- Размер заработной платы. Вычет может изменяться в зависимости от размера заработной платы работника;

- Семейное положение. Часто семейный статус работника также влияет на размер вычета;

- Другие факторы, например, наличие детей, количество иждивенцев и т.д.

Процедура предоставления вычета

Для получения стандартного вычета при увольнении в середине месяца, работник должен выполнить следующие шаги:

- Обратиться в налоговую службу Эльбы для получения необходимой информации и формы для подачи заявления;

- Заполнить заявление на предоставление вычета, указав все необходимые данные, включая свой статус, размер заработной платы и другие факторы, которые могут влиять на размер вычета;

- Предоставить необходимые документы в налоговую службу для подтверждения информации в заявлении;

- Дождаться рассмотрения заявления и получить решение от налоговой службы.

Важные моменты

При предоставлении вычета при увольнении работника в середине месяца, следует учитывать следующие важные моменты:

- Сроки подачи заявления. Необходимо узнать о сроках подачи заявления на вычет, чтобы не пропустить дедлайн;

- Документальное подтверждение. Работнику необходимо предоставить все необходимые документы для подтверждения информации в заявлении;

- Своевременная подача заявления. Чтобы избежать задержек в получении вычета, необходимо подать заявление своевременно и следить за его рассмотрением;

- Консультация с налоговым советником. Если возникают сложности или вопросы относительно предоставления вычета, рекомендуется обратиться к опытному налоговому советнику для получения помощи.

В общем, предоставление вычета в Эльбе при увольнении работника в середине месяца является важной и необходимой процедурой. Работнику следует внимательно ознакомиться со всей необходимой информацией и своевременно подать заявление, чтобы уменьшить свои налоговые обязательства и обеспечить поддержку своего финансового благополучия.

Какое применение вычета на ребенка

Кто может воспользоваться вычетом на ребенка?

Вычет на ребенка могут получить родители, у которых есть дети в возрасте до 18 лет. Также вычет может быть предоставлен при определенных условиях родителям детей-инвалидов или детей, достигших 18-летнего возраста, но продолжающих учиться в образовательном учреждении.

Какие льготы предоставляет вычет на ребенка?

- Снижение налогооблагаемой базы: Вычет на ребенка позволяет родителям снизить свою налогооблагаемую базу, что в свою очередь означает уменьшение суммы налога, который они должны заплатить. Это позволяет родителям сэкономить деньги и направить их на нужды своего ребенка.

- Получение налогового возмещения: Если сумма вычета на ребенка превышает сумму налогового обязательства родителей, то они имеют право на получение налогового возмещения. Это означает, что родители могут получить обратно свои деньги или использовать их для дополнительной поддержки ребенка.

Как получить вычет на ребенка?

Для получения вычета на ребенка родители должны представить соответствующую документацию в налоговую службу. Обычно требуется предоставление свидетельства о рождении ребенка, копии паспорта родителей, а также документов, подтверждающих инвалидность или обучение ребенка в учебном заведении.

| Условия получения вычета на ребенка | Документы, требующиеся для предоставления |

|---|---|

| Дети до 18 лет | Свидетельство о рождении ребенка, копии паспорта родителей |

| Дети-инвалиды | Свидетельство о рождении ребенка, копии паспорта родителей, документы, подтверждающие инвалидность ребенка |

| Дети, продолжающие обучение после 18 лет | Свидетельство о рождении ребенка, копии паспорта родителей, документы, подтверждающие обучение ребенка в учебном заведении |

В случае, если родители предоставили все необходимые документы, вычет на ребенка будет начислен автоматически при заполнении налоговой декларации или в процессе налогообложения.

Вычет на ребенка – это важное налоговое льготное облегчение для родителей, которое позволяет им сэкономить деньги на воспитание и развитие своего ребенка. Снижение налогооблагаемой базы и возможность получить налоговое возмещение делают вычет на ребенка важным фактором в финансовом планировании семьи. Родители должны быть внимательными и предоставлять все необходимые документы, чтобы получить вычет на ребенка и воспользоваться всеми выгодами, которые он предоставляет.

Какие документы нужны для получения вычета

Для получения стандартного вычета при увольнении работника в середине месяца необходимо предоставить следующие документы:

1. Трудовую книжку

Трудовая книжка является основным документом, подтверждающим факт работы увольняющегося работника. В ней должны быть отметки о последнем месте работы, дате увольнения и причине увольнения. Также необходимо убедиться, что все записи в трудовой книжке сделаны правильно.

2. Расчетный лист

Расчетный лист — это документ, который выдается работникам при выплате заработной платы. В нем указывается сумма заработной платы, удержания (налоги, страховые взносы) и другая информация об оплате труда. При увольнении в середине месяца важно предоставить последний расчетный лист, который подтверждает заработок за отработанный период.

3. Заявление на вычет

Для получения стандартного вычета необходимо подать заявление налоговому органу. В заявлении нужно указать свои персональные данные (ФИО, ИНН) и причину, по которой вы хотите получить вычет. Например, в случае увольнения в середине месяца, причиной может быть «увольнение по собственному желанию». Заявление можно подать как в электронном, так и в бумажном виде.

4. Документы, подтверждающие увольнение

Для подтверждения факта увольнения в середине месяца необходимо предоставить соответствующие документы. Это может быть приказ об увольнении, подписанный работодателем, или другой документ, выданный работодателем в связи с увольнением. Важно обратить внимание на правильность заполнения и подписи этих документов.

НДФЛ вычет на детей при увольнении отработан не полностью

Увольнение с работы до окончания месяца часто возникает по разным причинам. Но что делать, если уволенный работник не полностью отработал месяц, а на него предоставляются стандартные вычеты по НДФЛ на детей?

Согласно действующему законодательству, при увольнении работника до окончания месяца стандартные вычеты по НДФЛ на детей предоставляются в полном объеме. Но необходимо соблюсти некоторые правила, чтобы получить данное пособие.

Условия предоставления вычета

- Оформление в документах правильного количества детей, на которых предоставляются вычеты;

- Увольнение должно произойти до окончания отчетного периода, в данном случае – до конца месяца;

- Подача заявления о предоставлении вычета в налоговый орган в установленные сроки после увольнения;

- Наличие документов, подтверждающих наличие и фактическое проживание детей (свидетельство о рождении, паспорт, документы об опеке/попечительстве и т.д.).

Пример расчета вычета

| Количество детей | Стандартный вычет на каждого ребенка | Общая сумма вычета |

|---|---|---|

| 1 | 3 000 рублей | 3 000 рублей |

| 2 | 3 000 рублей | 6 000 рублей |

| 3 и более | 6 000 рублей | 6 000 рублей |

Исходя из таблицы, если увольняемый работник имеет 1 ребенка, он получит вычет на сумму 3 000 рублей, если 2 детей — 6 000 рублей, а при наличии 3 и более детей – сумма вычета также составит 6 000 рублей.

Особенности учета вычета при увольнении отработан не полностью

Одно из основных требований в данном случае – предоставление справки о заработке за период, фактически отработанный работником в месяце увольнения. Данный документ должен быть предоставлен вместе с заявлением о предоставлении вычета.

Учет стандартного вычета на детей производится налоговыми органами при подаче налоговой декларации работником или при ее автоматическом заполнении работодателем в случае с декларацией налога на доходы физических лиц.

Важно помнить о сроках подачи документов и о том, что налоговый вычет может быть предоставлен только в случае отработанного полного месяца. Если увольнение произошло до начала работы в новом месте, то стандартный вычет на детей не предоставляется.

Таким образом, при увольнении работника до окончания месяца, но после отработанного периода, предоставление стандартных вычетов на детей является обязательным. Для этого необходимо соблюсти условия предоставления вычета, сделать расчет и обратиться в налоговый орган с соответствующими документами.

Вычет для ИП на УСН и патенте

Упрощенная система налогообложения (УСН)

ИП, работающие на УСН, платят фиксированный налог, который рассчитывается исходя из выручки или доходов. Данный налог уже включает в себя НДС и социальные взносы.

В случае увольнения работника в середине месяца, ИП на УСН не имеют возможности предоставить рабочему стандартный вычет, поскольку разница между удержанным налогом и суммой вычета не может быть компенсирована. Однако, ИП на УСН могут оформить вычет по налогу на прибыль, если таковая имеется, при расчете годового налогового обязательства.

Для учета вычета на УСН необходимо соблюдать следующие правила:

- Учет вычета осуществляется при подаче налоговой декларации по итогам года.

- Вычет может быть оформлен только по налогу на прибыль.

- Сумма вычета не должна превышать размер налога на прибыль за год.

- Вычет оформляется в соответствии с законодательством и утвержденными формами налоговой отчетности.

Патентная система налогообложения

ИП, работающие на патентной системе, купив патент, платят фиксированный налог за определенный период без учета выручки или доходов.

При увольнении работника в середине месяца, ИП на патенте имеют возможность предоставить стандартный вычет работнику. Разница между удержанным налогом и суммой вычета будет компенсирована работнику.

Важно учитывать следующие правила для учета вычета на патенте:

- Учет вычета осуществляется путем предоставления справки в налоговую инспекцию.

- Вычет предоставляется в соответствии с законодательством и правилами налогообложения.

- Сумма вычета не может превышать размер уплаченного налога за период действия патента.

Таким образом, ИП на УСН не могут предоставить стандартный вычет работнику при увольнении в середине месяца, но могут оформить вычет по налогу на прибыль по итогам года. В то же время, ИП на патенте имеют возможность предоставить стандартный вычет уволенному работнику и компенсировать разницу между удержанным налогом и суммой вычета.

Новое заявление на вычет

При увольнении работника в середине месяца, возникает необходимость предоставить стандартный вычет. В таком случае, работнику следует составить и подать новое заявление на вычет, учитывая особенности прекращения трудового договора.

Основные шаги при подаче нового заявления на вычет:

- Составьте новое заявление, учитывая изменения в ситуации.

- Укажите причину увольнения в заявлении.

- Приложите необходимые документы, подтверждающие факт увольнения и право на вычет.

- Убедитесь, что все данные в заявлении заполнены корректно и полностью.

- Подайте заявление в налоговую службу в установленный срок.

Особенности составления нового заявления:

Изменения в ситуации: Укажите, что работник был уволен в середине месяца и это является основанием для изменения заявления. Укажите точную дату увольнения и соответствующую информацию о периоде, за который запросывается вычет.

Указание причины увольнения: Обязательно укажите причину увольнения в заявлении. Это может быть, например, сокращение штата, необходимость переезда и т.д.

Приложение документов: Помимо основных документов, подтверждающих право на вычет, таких как расчетный лист и трудовая книжка, приложите дополнительные документы, подтверждающие факт увольнения, такие как приказ об увольнении или договор об увольнении.

Проверка заполнения заявления: Перед подачей заявления, убедитесь, что все данные заполнены корректно и полностью. Проверьте правильность указания периода, за который вы запрашиваете вычет, и всех личных данных.

Подача заявления в срок: Обязательно укажите срок подачи заявления в налоговую службу. Узнайте сроки подачи заявления в своем регионе и подайте его в указанный период.

Преимущества правильно заполненного заявления:

- Получение стандартного вычета на основе нового заявления.

- Соблюдение требований налогового законодательства.

- Избежание возможных проблем и задержек в получении вычета.

При увольнении работника в середине месяца необходимо предоставить новое заявление на стандартный вычет. Соблюдение всех требований и правильное заполнение заявления помогут получить вычет в установленные сроки и избежать проблем в будущем.