Если вы являетесь физическим лицом и сдаете нежилое помещение в аренду, вы обязаны уплатить налог на доходы от имущества. Размер этого налога зависит от стоимости арендной платы и может быть разным в каждом регионе РФ.

Налог на доходы от сдачи недвижимости в аренду

Владельцы недвижимости, сдающие ее в аренду, обязаны платить налог на доходы, полученные от такой аренды. Изучив налоговое законодательство, можно определить размер и порядок уплаты данного налога.

1. Кто должен платить налог на доходы от аренды недвижимости?

- Лица, являющиеся собственниками нежилых помещений, сдающих их в аренду.

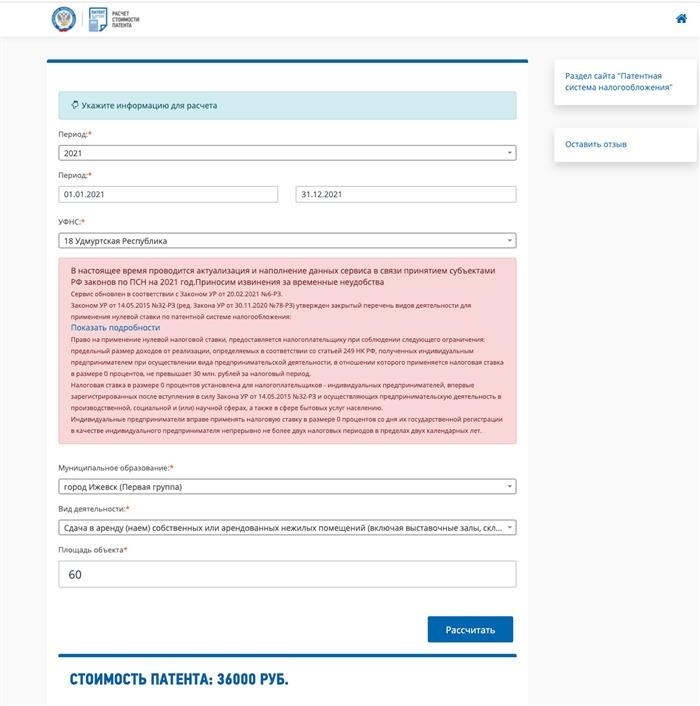

2. Какой налоговый режим выбрать?

- Физическое лицо может выбрать единый налог на вмененный доход или уплатить налог по общей системе.

- При выборе единого налога на вмененный доход ставка составляет 6% от суммы дохода, полученного от аренды, при условии, что общая площадь нежилых помещений не превышает установленный лимит.

- При выборе общей системы налогообложения налоговая ставка может зависеть от суммы дохода и иных факторов, установленных законодательством.

3. Способы уплаты налога на доходы от аренды недвижимости

- Физические лица, выбравшие единый налог на вмененный доход, уплачивают налог в установленные сроки, указанные в законодательстве.

- Физические лица, выбравшие общую систему налогообложения, обязаны подавать декларацию о доходах и уплачивать налог до 30 апреля каждого года за предыдущий налоговый период.

4. Снижение налоговой нагрузки

Существуют некоторые способы снижения налоговой нагрузки при получении доходов от аренды недвижимости:

- Учет расходов, связанных с содержанием и обслуживанием нежилых помещений.

- Возможность использования налоговых льгот, предусмотренных законодательством.

5. Обязанность уплаты налога

Собственник недвижимости, сдающий ее в аренду, обязан самостоятельно определить сумму налога на доходы от аренды и своевременно уплачивать его в установленные законодательством сроки.

6. Налоговые последствия невыплаты налога

Невыплата налога на доходы от аренды недвижимости может повлечь за собой наложение налоговых пеней и штрафов. В случае систематического уклонения от уплаты налога возможно возбуждение уголовного дела.

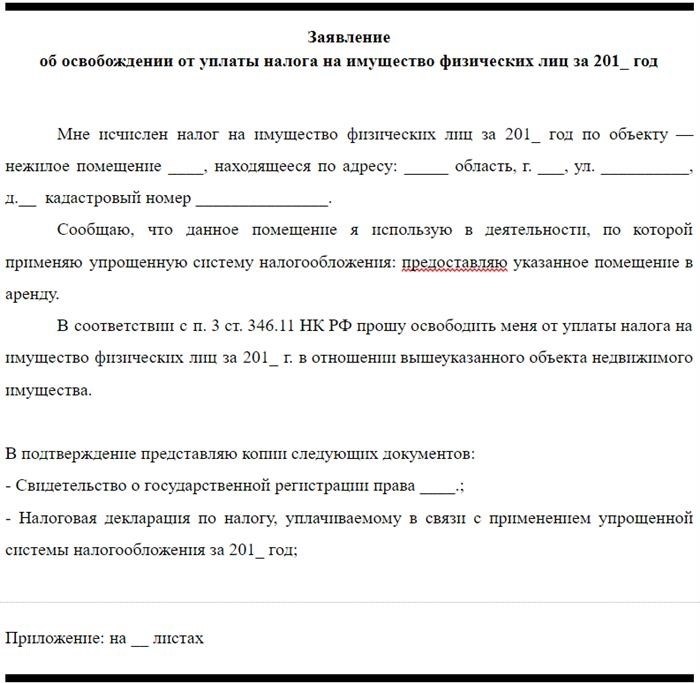

Налог на имущество

Объект налогообложения

Объектом налогообложения по налогу на имущество является различное движимое и недвижимое имущество, такое как здания, сооружения, транспортные средства, оборудование, инвентарь и другое имущество, которое принадлежит физическим лицам.

Расчет налога на имущество

Размер налога на имущество определяется в зависимости от кадастровой стоимости объекта и коэффициента установленного местными органами власти. Формула расчета налога на имущество выглядит следующим образом:

Сумма налога = (Кадастровая стоимость * Коэффициент) * Налоговая ставка

Налоговые льготы

Некоторые категории граждан и организаций имеют право на налоговые льготы, которые позволяют уменьшить сумму налога на имущество. Например, инвалиды и многодетные семьи могут претендовать на снижение налогообложения.

Сроки уплаты налога

На основе учетных данных, государство устанавливает сроки уплаты налога на имущество. Обычно налоговый период составляет один год, и налоговая декларация должна быть подана в установленный срок после окончания налогового периода.

Контроль и ответственность

Органами, осуществляющими контроль за исполнением налоговых обязательств по налогу на имущество, являются налоговые инспекции. В случае неуплаты или неправильного расчета налога, лицо может быть привлечено к ответственности и обязано уплатить неоплаченную сумму с пеней.

| Объект налогообложения | Налоговая ставка |

|---|---|

| Здания, сооружения | 0,1% |

| Транспортные средства | 2,2% |

| Оборудование, инвентарь | 2% |

Налог на имущество необходимо уплачивать своевременно и корректно, чтобы избежать неприятностей с налоговыми органами. Ознакомьтесь с требованиями и сроками уплаты налога в вашем регионе, чтобы быть в соответствии с законодательством и избежать штрафов и санкций.

Сравнение видов налогообложения. Какой выбрать.

При сдаче нежилых помещений в аренду, физические лица должны уплачивать налог на доходы от аренды. Однако, существует несколько видов налогообложения, и важно выбрать наиболее выгодный вариант. Рассмотрим основные варианты налогообложения и их особенности.

Упрощенная система налогообложения

Упрощенная система налогообложения является наиболее распространенным вариантом для физических лиц, сдающих нежилые помещения в аренду. Ее особенностью является уплата налога в размере 6% от суммы полученных доходов без учета расходов. Это удобно и позволяет минимизировать налоговую нагрузку.

Обычная система налогообложения

Обычная система налогообложения подразумевает учет всех доходов и расходов и уплату налога на прибыль. При этом, особенностью этой системы является возможность учесть все расходы, связанные с арендой нежилого помещения, включая коммунальные платежи, ремонтные работы и т.д.

Однако, следует учитывать, что обычная система налогообложения требует более сложного ведения бухгалтерии и учета всех доходов и расходов. Это может быть неудобно и требовать дополнительных затрат времени и ресурсов.

Уплата единого налога на вмененный доход

Единый налог на вмененный доход — это альтернативный вариант налогообложения для физических лиц, сдающих нежилые помещения в аренду. Он основывается на предполагаемой доле дохода, которую может получить собственник помещения, и предусматривает уплату единого налога в фиксированном размере.

Данный вид налогообложения может быть выгодным, если доходы от аренды невысокие, и нет необходимости учитывать все расходы. Однако, следует учитывать, что уплата единого налога на вмененный доход не позволяет учесть все расходы и может быть невыгодным в случае больших расходов.

Сравнение видов налогообложения

| Система налогообложения | Преимущества | Недостатки |

|---|---|---|

| Упрощенная система | — Удобство и простота — Минимальная налоговая нагрузка |

— Невозможность учесть все расходы |

| Обычная система | — Возможность учесть все расходы | — Более сложное ведение бухгалтерии |

| Единый налог на вмененный доход | — Простота и удобство — Фиксированная уплата |

— Невозможность учесть все расходы |

При выборе вида налогообложения для сдачи нежилого помещения в аренду необходимо учитывать свои конкретные обстоятельства, включая размер доходов, расходов, а также удобство и сложность ведения бухгалтерии. Рекомендуется проконсультироваться с налоговым консультантом или юристом, чтобы выбрать наиболее выгодный вариант.

Кто платит налог на имущество при аренде

При сдаче нежилого помещения в аренду ответственность за уплату налога на имущество лежит на владельце. Однако, в некоторых случаях, эта обязанность может быть перенесена на арендатора.

На кого ложится обязанность платить налог на имущество

- Владельцы нежилых помещений. Если вы являетесь физическим лицом и сдаете свое имущество в аренду, то вы обязаны уплачивать налог на имущество.

- Арендодатели могут перенести обязанность платить налог на имущество на арендатора. Для этого необходимо закрепить такую ответственность в договоре аренды.

Как рассчитывается налог на имущество

Налог на имущество рассчитывается исходя из кадастровой стоимости недвижимости, которая устанавливается органами государственной оценки.

| Тип имущества | Ставка налога |

|---|---|

| Здания | 0,1% от кадастровой стоимости |

| Сооружения | 0,1% от кадастровой стоимости |

| Помещения | 0,1% от кадастровой стоимости |

| Земельные участки | применяется отдельная система налогообложения |

Плательщик налога может самостоятельно подсчитать свою налоговую обязанность и своевременно уплатить налог в местный налоговый орган или воспользоваться услугами налогового консультанта.

Особенности уплаты налога на имущество при аренде

Если вы передали арендатору обязанность платить налог на имущество, то прежде всего необходимо закрепить это условие в договоре аренды. В таком случае арендатор будет платить налог непосредственно в местный налоговый орган.

Важно отметить, что несмотря на то, что арендатор может платить налог на имущество, владелец имеет право запросить у него документы, подтверждающие факт уплаты налога.

Если арендатор не выполняет свою обязанность по уплате налога, владелец может обратиться в суд для взыскания задолженности.

Наказания за нарушения

При сдаче нежилого помещения в аренду, физические лица должны быть готовы к возможным нарушениям арендаторами. В соответствии с законодательством, существуют наказания за нарушения, которые могут быть применены, чтобы защитить права арендодателя.

1. Штрафы

На первом месте среди наказаний за нарушения стоят штрафы. Их размер может быть разным и зависит от характера нарушения.

| Тип нарушения | Размер штрафа |

| Невыплата арендной платы | До 100% от суммы неуплаченной арендной платы |

| Повреждение помещения | Возмещение стоимости ремонта и штраф до 500 000 рублей |

| Незаконное изменение назначения помещения | Штраф до 300 000 рублей |

2. Расторжение договора

При серьезных нарушениях арендатором, арендодатель может расторгнуть договор аренды. Такое решение может быть принято, если арендатор:

- Неуплачивает арендную плату в течение длительного времени

- Повреждает помещение и не исправляет его

- Использует помещение в незаконных целях

При расторжении договора, арендатор обязан освободить помещение и уплатить все необходимые суммы, включая задолженность и компенсацию за причиненный ущерб.

3. Гражданско-правовые исковые процессы

Арендаторы, нарушающие условия договора, также могут столкнуться с гражданско-правовыми исковыми процессами со стороны арендодателя. Эти процессы могут привести к обязательству арендатора выплатить дополнительные штрафы, возместить убытки и выполнить необходимые работы по восстановлению помещения.

Все наказания за нарушения при сдаче нежилого помещения в аренду имеют свои правовые основания и могут быть применены для защиты интересов арендодателя. Поэтому, при заключении договора аренды следует обратить особое внимание на права и обязанности сторон, чтобы избежать возможных нарушений и последующих наказаний.

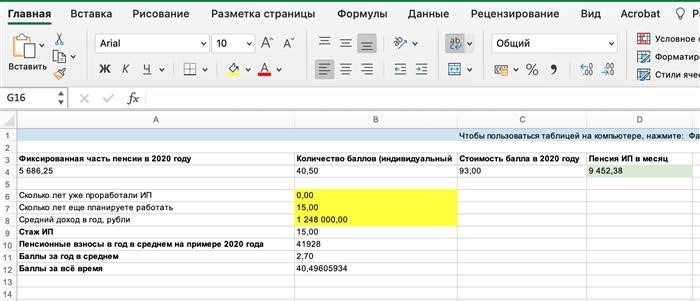

Какие налоги платит физлицо, если сдает недвижимость?

1. Налог на доходы физических лиц

Основным налогом, который владелец недвижимости должен уплачивать при ее сдаче в аренду, является налог на доходы физических лиц (НДФЛ). Ставка НДФЛ составляет 13% от суммы дохода. От суммы дохода можно вычесть расходы, связанные с сдачей недвижимости в аренду, такие как коммунальные и энергетические платежи, ремонт и обслуживание помещения.

2. Единый налог на вмененный доход

Сдавая жилую недвижимость в аренду, физическое лицо может воспользоваться упрощенной системой налогообложения — единым налогом на вмененный доход (ЕНВД). Ставка ЕНВД зависит от региона и может составлять от 3% до 6% от величины базы налогообложения. Однако, следует отметить, что данный вид налога применяется только при сдаче жилых помещений, а не коммерческой недвижимости.

3. Налог на имущество

Физическое лицо, сдавшие недвижимость в аренду, также обязаны уплачивать налог на имущество. Ставка налога на имущество зависит от стоимости объекта и может быть разной для разных регионов. Налог на имущество уплачивается ежегодно.

4. Учет расходов

Одним из способов уменьшить налоговую нагрузку при сдаче недвижимости в аренду является учет расходов. Владелец недвижимости может учесть расходы, связанные с ее сдачей в аренду, и вычесть их из общей суммы доходов. Кроме того, возможно учесть расходы на ремонт и обслуживание помещения. Однако, для этого необходимо иметь надлежащую документацию и соблюдать установленные правила.

5. Получение консультации

Виды налогов и их ставки могут быть разными в разных регионах, поэтому важно обратиться к специалистам для получения профессиональной консультации. Налоговый консультант или юрист помогут определить правильный порядок уплаты налогов и максимально снизить налоговую нагрузку.

Вкратце о новом стандарте

Недавно был введен новый стандарт, который регулирует налогообложение физических лиц, сдающих в аренду нежилые помещения. Этот стандарт устанавливает порядок расчета и уплаты налогов, который должны соблюдать все собственники таких помещений.

Основные изменения

- Установлены новые ставки налога

- Введены дополнительные требования к отчетности

- Изменены правила списания расходов

- Уточнены правила для получения вычетов

Ставки налога

Новый стандарт устанавливает различные ставки налога в зависимости от типа помещения. Так, например:

| Тип помещения | Ставка налога |

|---|---|

| Офисные помещения | 20% |

| Торговые помещения | 18% |

| Производственные помещения | 15% |

Дополнительные требования к отчетности

Владельцы нежилых помещений должны предоставлять дополнительные отчеты, в которых указываются все доходы от аренды и расходы, связанные с содержанием и управлением помещения. Такая отчетность должна быть представлена ежегодно до определенного срока.

Изменения в правилах списания расходов

С новым стандартом были внесены изменения в правилах списания расходов, понесенных на улучшение и обслуживание помещений. Теперь собственникам разрешается списывать расходы постепенно, в течение нескольких лет. Это снижает нагрузку налогового бремени и позволяет более эффективно управлять финансами.

Уточнение правил получения вычетов

Владельцы нежилых помещений также имеют право на получение различных вычетов. Новый стандарт уточняет правила для получения этих вычетов и указывает на необходимые документы, которые должны быть представлены для их получения.

Введение нового стандарта по налогообложению сдающих в аренду нежилые помещения физических лиц позволяет соблюдать единые правила и упрощает процесс уплаты налогов. Важно ознакомиться с новыми правилами и своевременно выполнять все требования для избежания неприятных последствий.