Некоторые банки сегодня выступают в роли спасителей для клиентов, которые столкнулись с большой финансовой нагрузкой. Они готовы выдать кредиты, помогая людям справиться с необходимыми расходами и решить свои финансовые проблемы. Более того, эти банки часто предлагают гибкие условия для погашения долга и приемлемые процентные ставки, чтобы обеспечить максимальный комфорт клиентам. Выбирая такой банк, клиенты могут рассчитывать на поддержку и помощь в сложной финансовой ситуации.

На какую сумму в банках можно рассчитывать?

При выборе банка для получения кредита при большой финансовой нагрузке важно знать, на какую сумму можно рассчитывать. Конечная сумма кредита зависит от нескольких факторов, включая вашу кредитную историю, доходы и расходы, а также сумму уже существующих кредитов.

Определение максимальной суммы кредита

Банки, дающие кредиты при большой финансовой нагрузке, обычно проводят анализ вашей финансовой ситуации, чтобы определить максимальную сумму кредита, которую они готовы предоставить.

- Кредитная история: Банки обращают внимание на вашу кредитную историю, чтобы оценить вашу платежеспособность. Плохая кредитная история может повлечь за собой ограничение на сумму кредита или отказ в его выдаче.

- Доходы и расходы: Банки анализируют вашу финансовую состоятельность, учитывая ежемесячные доходы и расходы. Они могут установить максимальную сумму кредита на основе вашего ежемесячного дохода и доли дохода, которую вы готовы выделить на выплату кредита.

- Существующие кредиты: Если у вас уже есть другие кредиты, банк может учитывать их сумму и ежемесячные выплаты при определении максимальной суммы нового кредита. Банк может установить ограничения, чтобы не допустить перегрузку вашей финансовой нагрузки.

Примеры сумм кредитов в банках

Рассмотрим примеры максимальных сумм кредитов, которые можно получить в некоторых банках:

| Банк | Максимальная сумма кредита |

|---|---|

| Банк А | 1 000 000 рублей |

| Банк Б | 500 000 рублей |

| Банк В | 2 000 000 рублей |

Обратите внимание, что эти суммы являются лишь примерами и реальные условия кредитования могут отличаться в зависимости от вашей индивидуальной ситуации.

Советы при поиске кредита при большой финансовой нагрузке

При поиске кредита воспользуйтесь следующими советами:

- Исследуйте разные банки: Проверьте условия и предложения различных банков, чтобы найти наиболее выгодные условия для вас.

- Улучшайте кредитную историю: Работайте над улучшением своей кредитной истории, чтобы увеличить шансы на получение хорошей суммы кредита.

- Планируйте свои финансы: Тщательно распланируйте свои доходы и расходы, чтобы показать банку, что вы сможете регулярно выплачивать кредит.

- Обратитесь к профессионалам: При необходимости обратитесь к финансовым консультантам или юристам, чтобы получить дополнительные рекомендации и советы.

Помните, что максимальная сумма кредита в банках может варьироваться, и вам следует обратиться в несколько банков для получения наилучших условий.

Тинькофф Банк: решение для финансовой нагрузки

Преимущества Тинькофф Банка

- Гибкие условия кредитования: Тинькофф Банк предлагает разнообразные условия для клиентов с разными финансовыми потребностями. Вы можете выбрать сумму кредита, срок погашения и процентную ставку, соответствующие вашим возможностям.

- Быстрое решение: Тинькофф Банк внедряет современные технологии для быстрого рассмотрения и утверждения заявок на кредит. Вы сможете получить решение уже в течение нескольких часов.

- Высокая вероятность одобрения: Благодаря специализации на предоставлении кредитов при большой финансовой нагрузке, Тинькофф Банк имеет высокую вероятность одобрения заявки. Даже если у вас есть задолженности или низкая кредитная история, есть шанс получить нужный кредит.

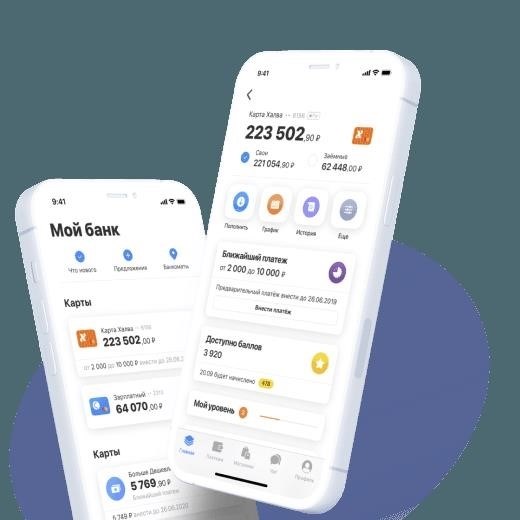

- Удобное онлайн-обслуживание: Тинькофф Банк предоставляет возможность подать заявку на кредит онлайн, что экономит ваше время и упрощает процесс оформления кредита.

Пример условий кредитования

| Сумма кредита | Срок погашения | Процентная ставка |

|---|---|---|

| 100 000 рублей | 12 месяцев | 12% |

| 500 000 рублей | 24 месяца | 10% |

| 1 000 000 рублей | 36 месяцев | 8% |

Отзывы клиентов

Я обратился в Тинькофф Банк, когда другие банки отказались предоставлять мне кредит из-за моей большой финансовой нагрузки. Тинькофф Банк работает четко и быстро – уже через несколько часов мне одобрили кредит на хороших условиях. Рекомендую!

Тинькофф Банк – это надежный партнер в решении ваших финансовых проблем. Он предлагает гибкие условия кредитования, быстрое решение и высокую вероятность одобрения, даже при большой финансовой нагрузке. Оставьте заявку на сайте Тинькофф Банка и получите нужный вам кредит уже сегодня!

Рефинансирование кредита

Преимущества рефинансирования кредита

- Снижение процентной ставки: Рефинансирование позволяет получить новый кредит с более низкой процентной ставкой, что позволяет сэкономить на процентах.

- Улучшение условий погашения: Вы можете перестроить график платежей в соответствии с вашими финансовыми возможностями, что поможет вам легче выплачивать кредит.

- Объединение нескольких кредитов: Если у вас есть несколько кредитов, рефинансирование позволит объединить их в один кредит с одним графиком платежей, что делает управление долгами проще и удобнее.

- Улучшение кредитной истории: Если выплачиваете новый кредит вовремя, это может положительно повлиять на вашу кредитную историю и улучшить вашу кредитную репутацию.

Процесс рефинансирования кредита

- Оценка текущего кредита: Оцените свой текущий кредит, включая процентную ставку, остаток задолженности и график погашения.

- Сравнение предложений: Исследуйте предложения разных банков и кредитных учреждений, чтобы найти наиболее выгодные условия для рефинансирования.

- Подача заявки: После выбора наиболее подходящего предложения подайте заявку на рефинансирование кредита в выбранном банке или кредитном учреждении.

- Погашение текущего кредита: С использованием нового кредита погасите остаток задолженности по текущему кредиту.

Следует иметь в виду

Рефинансирование кредита может быть полезным инструментом для снижения финансовой нагрузки, но перед принятием решения следует учесть несколько важных факторов:

- Дополнительные расходы: Рефинансирование может включать оплату дополнительных сборов и комиссий, которые могут уменьшить выгоду от снижения процентной ставки.

- Кредитная история: Ваша кредитная история может влиять на возможность получения рефинансирования и процентную ставку нового кредита.

- Длительность нового кредита: Учтите, что увеличение срока выплаты может привести к увеличению общей суммы выплат.

- Финансовые цели: Рефинансирование может быть полезно для снижения ежемесячных выплат, но это не всегда самый выгодный вариант в долгосрочной перспективе. Проанализируйте свои финансовые цели, прежде чем принимать решение.

В конечном счете, рефинансирование кредита может быть полезным способом снижения финансовой нагрузки в результате получения нового кредита на более выгодных условиях. Подходящие вам предложения можно найти, сравнивая различные банки и кредитные учреждения, и обратившись за консультацией к финансовым экспертам.

Как снизить уровень кредитной нагрузки?

Кредитная нагрузка может стать огромной проблемой для финансового благополучия людей. Однако, существуют несколько способов, которые могут помочь уменьшить уровень кредитной нагрузки и избежать финансовых проблем.

1. Провести финансовый анализ

Первым шагом к снижению кредитной нагрузки является проведение финансового анализа. Необходимо внимательно изучить свои доходы и расходы, определить основные факторы, которые приводят к накоплению задолженностей.

2. Создать бюджет

Одним из способов снижения кредитной нагрузки является создание бюджета. Бюджет поможет распределить доходы таким образом, чтобы удовлетворить не только текущие потребности, но и обязательства по выплате кредита.

3. Определить приоритеты

При снижении кредитной нагрузки важно определить приоритеты и разработать стратегию по их реализации. Предпочтение следует отдавать погашению долгов с самыми высокими процентными ставками и крупными суммами.

4. Пересмотреть условия кредита

Если кредитная нагрузка становится нестерпимой, возможно, стоит пересмотреть условия кредита. Обращение в банк и ведение переговоров для того, чтобы снизить процентную ставку или увеличить срок погашения может помочь справиться с кредитной нагрузкой.

5. Изменить потребительское поведение

Часто кредитная нагрузка является следствием неправильного потребительского поведения. Пересмотрите свои потребности и предпочтения, откажитесь от роскоши и избегайте излишних трат, чтобы снизить уровень кредитной нагрузки.

6. Обратиться за профессиональной помощью

В случае, если самостоятельные меры не помогают снизить кредитную нагрузку, следует обратиться за профессиональной помощью. Финансовый консультант или юрист может помочь разработать индивидуальный план действий и предложить оптимальные решения.

Получите кредит удобным способом

Если вам требуется кредит, но финансовое бремя слишком велико, не отчаивайтесь. Множество банков предлагают различные способы получения кредита, которые могут быть удобны для вас.

Онлайн заявка

Некоторые банки предлагают возможность подать заявку на кредит онлайн. Это быстрый и удобный способ получения финансовой помощи. Вам нужно будет заполнить простую анкету на сайте банка, указав необходимые данные. Заявка будет рассмотрена в кратчайшие сроки, и если вы соответствуете требованиям банка, кредит может быть одобрен.

Обращение в банк лично

Если вам удобнее общаться с банковскими сотрудниками лично, вы можете обратиться в отделение банка. Там вам помогут оформить заявку на кредит и предоставят всю необходимую информацию. Вы сможете задать вопросы и получить профессиональную консультацию сотрудников банка.

Преимущества получения кредита

- Быстрая обработка и рассмотрение заявки;

- Удобные условия выплаты;

- Различные варианты суммы и срока кредита;

- Возможность получения кредита с небольшой кредитной историей.

Цитата

Уверенность в нашем финансовом будущем начинается с осознания наших возможностей сегодня.

— Джефф Гринберг, бизнесмен-

Сравнение предложений банков

| Банк | Процентная ставка | Максимальная сумма кредита | Срок кредита |

|---|---|---|---|

| Банк А | 10% | 500 000 рублей | 5 лет |

| Банк Б | 8% | 1 000 000 рублей | 7 лет |

Введите свои данные и оставьте заявку в разных банках, чтобы сравнить условия и выбрать самый выгодный вариант для себя.

Коротко о кредитной нагрузке

Влияние кредитной нагрузки на решение банка

- Банки тщательно анализируют финансовое положение клиента и его способность возвратить кредит.

- Высокая кредитная нагрузка может стать препятствием для получения кредита, поскольку она может говорить о недостаточной финансовой устойчивости заемщика.

- Наличие других кредитов или займов может быть сигналом для банка о возможных трудностях в погашении нового кредита.

Факторы, учитываемые при кредитовании при большой кредитной нагрузке

- Стабильность источка доходов. Банк обращает внимание на регулярные поступления денежных средств на счет заемщика.

- Уровень текущей кредитной нагрузки. Если она является существенной частью ежемесячного дохода, это может вызвать сомнения у банка.

- Информация о ранее погашенных кредитах. Если заемщик выполнял свои обязательства безупречно, банк может быть более склонен предоставить новый кредит.

Важно помнить, что получение кредита при большой кредитной нагрузке возможно, но требует ответственного подхода и документального подтверждения своей финансовой стабильности.

| Препятствие | Возможное решение |

|---|---|

| Высокий уровень долга по другим кредитам | Погашение части долга или пересмотр графика погашения |

| Недостаточный доход для погашения всех обязательств | Поиск дополнительного источника дохода либо снижение расходов |

| Плохая кредитная история | Погашение быстрее и полное исполнение текущих кредитных обязательств |

«Кредитная нагрузка – это не преграда для получения кредита, а вызов, который требует ответственности и финансовой дисциплины» – совет банковских специалистов.

Как банк рассматривает заявки?

В процессе рассмотрения заявок на кредит, банк учитывает несколько ключевых факторов, которые помогают ему оценить финансовую нагрузку и риски для заемщика.

Вот основные факторы, которые банк обычно учитывает при рассмотрении заявки:

1. Кредитная история

Банк проводит анализ вашей кредитной истории, чтобы определить вашу платежеспособность и надежность как заемщика. Чем лучше ваша кредитная история — тем больше шансов на одобрение кредита.

2. Финансовая стабильность

Банк также обращает внимание на вашу финансовую стабильность. Он анализирует ваш ежемесячный доход, расходы и наличие других обязательств. Чем больше у вас стабильный доход и меньше обязательств, тем выше вероятность одобрения кредита.

3. Заработная плата

Заработная плата является важным фактором, который банк учитывает. Обычно банк требует, чтобы ваша заработная плата была достаточной, чтобы погасить кредитные платежи.

4. Ключевые показатели

Банк также анализирует различные ключевые показатели, такие как срок работы на текущем месте, возраст, наличие собственного жилья и другие факторы, которые могут повлиять на возможность погашения кредита.

5. Обеспечение

В некоторых случаях банк может потребовать обеспечение для одобрения кредита. Обеспечение может включать недвижимость, автомобиль или другие ценности, которые могут быть использованы в случае невыполнения вами обязательств по кредиту.

6. Курирующие органы

Банки также могут проверять информацию о заемщике и обращаться к курирующим органам для получения дополнительных сведений о его финансовой состоятельности.

7. Процесс одобрения

После сбора и анализа всех необходимых данных, банк проводит процесс одобрения заявки на кредит. В этом процессе принимают участие различные специалисты, которые делают все необходимые расчеты и оценки финансовой нагрузки.

В завершение, стоит отметить, что каждый банк имеет свои собственные критерии и правила рассмотрения заявок на кредит. Поэтому, даже если вы не прошли одобрение кредита в одном банке, у вас всегда есть возможность обратиться в другой и попробовать снова.

Как взять кредит наличными с высокой нагрузкой онлайн?

В нашей современной жизни всегда бывают моменты, когда нам нужны деньги в срочном порядке. Иногда финансовые обязательства и кредитные платежи могут стать слишком большими, и мы можем оказаться в ситуации, когда нужен кредит наличными с высокой нагрузкой. В таких случаях обратиться в банк кажется единственным способом решить проблему.

1. Подготовьте все необходимые документы

Прежде чем обращаться в банк, необходимо подготовить все необходимые документы для оформления кредитного заявления. Каждый банк имеет свои требования и список документов, но обычно вам понадобятся паспорт, справка о доходах, выписка из трудовой книжки и документы, подтверждающие вашу кредитную историю.

2. Исследуйте рынок

Прежде чем пойти в банк, важно исследовать рынок кредитования и узнать, какие банки предлагают условия кредитования для клиентов с высокой финансовой нагрузкой. Сравните процентные ставки, комиссии, сроки погашения и другие условия, чтобы выбрать самое выгодное предложение.

3. Обратитесь в банк онлайн

Сегодня многие банки предлагают возможность подать заявку на кредит наличными онлайн. Для этого вам нужно зайти на сайт банка, заполнить онлайн-анкету и прикрепить сканы необходимых документов. После подачи заявки, вам нужно будет ожидать решения банка.

4. Рассмотрите альтернативные варианты

Если банки отказываются выдавать кредит с высокой финансовой нагрузкой, не отчаивайтесь. Существуют другие способы получить необходимые деньги, например, обратиться к частным кредиторам или использовать залоговые программы. При выборе альтернативных вариантов будьте осторожны и убедитесь, что вы понимаете все условия и последствия.

5. Будьте ответственными за погашение кредита

Если ваша заявка на кредит наличными с высокой нагрузкой была удовлетворена, не забывайте о своей финансовой ответственности. Перед подписанием кредитного договора внимательно ознакомьтесь с условиями погашения кредита, процентными ставками и штрафами за просрочку платежей. Стремитесь выплачивать кредитные платежи вовремя, чтобы избежать дополнительных финансовых проблем.

Взять кредит наличными с высокой финансовой нагрузкой онлайн возможно, если вы подготовите все необходимые документы, изучите рынок и выберете подходящее предложение. Не забывайте об ответственности за погашение кредита и рассмотрите альтернативные варианты, если первоначальные планы не удастся осуществить.

Закрытие кредитных карт или снижение лимита

Когда у вас возникает финансовая нагрузка и вы не можете справиться с выплатой кредитных карт, возникает необходимость закрыть кредитные карты или снизить их лимиты. В этой статье мы расскажем вам о причинах, которые могут привести к таким решениям, и о том, как правильно осуществить закрытие или снижение лимита.

Причины закрытия кредитных карт или снижения лимита

- Финансовые трудности: если ваши доходы уменьшились, и вы не можете покрывать выплаты по кредитной карте, закрытие карты или снижение лимита может помочь вам уменьшить вашу финансовую нагрузку.

- Слишком высокий процент: если вы обнаружили, что процентная ставка на вашей кредитной карте слишком высока и вы не можете себе позволить оплачивать проценты, закрытие карты или снижение лимита может быть разумным решением.

- Нежелание использовать кредитные карты: некоторые люди предпочитают не использовать кредитные карты вообще, поскольку они предпочитают использовать только свои финансовые средства. В этом случае закрытие кредитных карт может быть логическим решением, чтобы избежать ненужных комиссий и сборов.

- Планирование большой покупки: если у вас в планах сделать крупную покупку и вам нужна дополнительная финансовая поддержка, снижение лимита на кредитной карте может помочь вам снизить риск переплаты по процентам.

Как закрыть кредитные карты или снизить их лимиты

Чтобы закрыть кредитные карты или снизить их лимиты, вам нужно сделать следующее:

- Свяжитесь с банком: позвоните в свой банк или посетите отделение личного обслуживания, чтобы узнать о процессе закрытия кредитных карт или снижения лимита. Банк предоставит вам необходимую информацию и проконсультирует вас по этому вопросу.

- Проверьте свои обязательства: перед закрытием кредитных карт или снижением лимита убедитесь, что у вас нет невыполненных обязательств по этим картам. Если у вас есть задолженности, оплатите их перед закрытием карт.

- Подготовьте заявление: напишите заявление на закрытие кредитных карт или снижение их лимитов. В заявлении укажите свои полные данные, номера кредитных карт и причины, по которым вы хотите закрыть карты или снизить их лимиты.

- Отправьте заявление: отправьте заявление по почте или через онлайн-банкинг, если это доступно. Убедитесь, что вы получили подтверждение о получении вашего заявления.

Если вы решите закрыть кредитные карты, убедитесь, что вы правильно закрываете их, чтобы избежать неприятных ситуаций в будущем. Вы можете узнать о возможных сборах и комиссиях, которые могут быть связаны с закрытием карты, у своего банка.

Снижение лимита на кредитных картах может быть легким способом снизить вашу финансовую нагрузку. Обязательно обратитесь в банк, чтобы узнать о процедуре снижения лимита и возможных последствиях.

Закрытие кредитных карт или снижение их лимита может быть разумным решением, если у вас возникли финансовые трудности или если вы предпочитаете не использовать кредитные карты. Прежде чем принять решение, свяжитесь с вашим банком, чтобы ознакомиться с процедурой и возможными последствиями. Помните, что правильное закрытие кредитных карт или снижение лимита поможет вам управлять вашими финансами более эффективно.

Где получить крупный кредит?

Возникла потребность в получении большой суммы кредита? Необходимо определиться, где можно взять значительный заем. Вариантов достаточно, но необходимо выбрать наиболее подходящий.

1. Крупные коммерческие банки

Одним из самых распространенных и надежных вариантов является обращение в крупные коммерческие банки. Такие банки обладают значительными ресурсами и способны предоставлять кредиты на суммы, удовлетворяющие вашим потребностям.

2. Инвестиционные банки

Если вам нужен крупный кредит для бизнеса или инвестиций, стоит обратить внимание на инвестиционные банки. Они специализируются на предоставлении финансирования для проектов с высоким потенциалом и могут предложить более гибкие условия.

3. Венчурные фонды

Если вам нужны средства для стартапа или инновационного проекта, стоит обратить внимание на венчурные фонды. Они специализируются на финансировании молодых компаний с высоким ростовым потенциалом и готовы вложить большие средства в ваш проект.

4. Негосударственные фонды

Также можно обратиться за кредитом в негосударственные фонды. Они предоставляют финансовую помощь в различных областях, начиная от образования и культуры, до социальных и медицинских проектов.

5. Кредитные кооперативы

Если у вас есть возможность стать членом кредитного кооператива, это может быть выгодным вариантом для получения крупного кредита. Кооперативы регулируются своими членами и могут предлагать лучшие условия, чем обычные банки.

6. Международные финансовые организации

Если вы занимаетесь проектами с международным участием, можно рассмотреть возможность привлечения кредита от международных финансовых организаций. Они могут предложить крупные кредиты под низкий процент или даже без процентов.

7. Частные инвесторы

И в конце, если у вас есть уникальный проект или идея, можно попытаться привлечь кредит от частных инвесторов. Они могут быть готовы выделить крупную сумму на ваш проект в обмен на долю в прибыли или другие условия.

Требования по поручительству и залогам

Когда речь идет о получении кредита при большой финансовой нагрузке, банки обычно требуют дополнительные гарантии в виде поручительства или залога. Эти требования помогают банкам защитить свои интересы и уменьшить потенциальные риски.

Поручительство

Поручительство — это соглашение между заемщиком, поручителем и банком, согласно которому поручитель обязуется возместить кредитные обязательства заемщика в случае невыполнения им своих обязательств перед банком. Поручитель должен удовлетворять определенным требованиям:

- Финансовая устойчивость: поручитель должен иметь стабильный и достаточный доход, чтобы быть в состоянии выполнить обязательства перед банком.

- Кредитная история: поручитель должен иметь хорошую кредитную историю, не иметь задолженностей перед другими кредиторами.

- Согласие на обязательства: поручитель должен быть готов к ответственности за кредитные обязательства заемщика и понимать свои права и обязанности.

Залог

Залог — это имущество, которое заемщик предоставляет банку в качестве гарантии выплаты кредита. Если заемщик не в состоянии выполнить свои обязательства, банк имеет право реализовать залог и получить обещанные средства. Требования к залогу могут включать:

- Ценность залога: залог должен иметь достаточную рыночную стоимость для покрытия суммы кредита.

- Передача в собственность банка: залог должен быть передан в собственность банка до полного погашения кредита.

- Страхование: некоторые банки могут требовать страхование залога от несчастных случаев.

Требования по поручительству и залогам могут различаться в зависимости от политики и рисков банка. Важно тщательно ознакомиться с условиями и требованиями банка перед подписанием договора о кредите.

Реструктуризация финансового обязательства

Причины реструктуризации

- Финансовые трудности заемщика

- Ухудшение экономической ситуации

- Неожиданные обстоятельства, которые затрудняют погашение кредита (например, увольнение)

Этапы реструктуризации

- Подача заявки на реструктуризацию

- Рассмотрение заявки банком

- Согласование новых условий кредита

Виды реструктуризации

| Вид реструктуризации | Описание |

|---|---|

| Увеличение срока кредита | Позволяет заемщику распределить выплаты на более длительный срок и снизить их размер |

| Уменьшение процентной ставки | Позволяет снизить размер ежемесячных платежей |

| Отсрочка платежей | Позволяет временно освободить заемщика от выплат и перераспределить их на последующие периоды |

Преимущества реструктуризации

- Снижение финансовой нагрузки на заемщика

- Возможность сохранить платежеспособность и избежать просрочки по кредиту

- Помощь в периоде финансовых трудностей

Заполните заявку и получите кредит

Наш банк предлагает уникальную возможность получить кредит даже при значительной финансовой нагрузке. Заполните простую заявку и мы рассмотрим вашу ситуацию индивидуально.

Преимущества нашего кредита:

- Гибкая система условий: мы учитываем вашу текущую финансовую ситуацию и предлагаем оптимальные варианты.

- Быстрое решение: мы стараемся рассмотреть заявки в кратчайшие сроки, чтобы вы могли получить кредит максимально оперативно.

- Низкая процентная ставка: наши условия предлагают конкурентные процентные ставки, которые помогут вам сэкономить на выплатах.

- Индивидуальный подход: мы ищем решения даже в сложных ситуациях, подстраиваясь под ваши потребности и возможности.

Как заполнить заявку:

- Онлайн-форма: заполните нашу простую онлайн-форму на нашем сайте, указав необходимую информацию.

- Личная консультация: свяжитесь с нами по телефону или электронной почте, чтобы получить консультацию от наших специалистов и уточнить детали заявки.

- Предоставление документов: при необходимости предоставьте нам дополнительные документы для анализа вашей финансовой ситуации.

- Рассмотрение заявки: наши специалисты проведут анализ вашей заявки и свяжутся с вами для уточнения деталей.

- Получение кредита: после утверждения заявки, мы перечислим запрошенную сумму на ваш банковский счет.

Пример успешного получения кредита:

| Клиент | Ситуация | Полученный кредит |

|---|---|---|

| Иванов Иван | Большие кредитные обязательства, необходимость в дополнительных средствах | 200 000 рублей |

| Сидорова Анна | Непостоянный источник дохода, отсутствие залогового имущества | 100 000 рублей |

| Петров Петр | Негативная кредитная история, просрочки по платежам | 150 000 рублей |

Не откладывайте на потом, заполните заявку прямо сейчас и получите нужные вам средства! Мы всегда готовы помочь вам в финансовых трудностях.

Определение и экономический смысл

Экономический смысл кредита заключается в том, что он позволяет участникам рыночных отношений, как физическим, так и юридическим лицам, получать необходимые денежные средства для осуществления своей деятельности или решения финансовых проблем. Кредит является механизмом привлечения дополнительных финансовых ресурсов, которые могут быть использованы для развития бизнеса, приобретения товаров и услуг, погашения задолженностей и т. д.

Основные характеристики кредита

- Сумма: кредит может быть предоставлен в различных денежных единицах и зависит от потребностей клиента и возможностей банка.

- Срок: кредит может быть выдан на определенный срок, который обычно составляет несколько месяцев или лет.

- Процентная ставка: за использование выданного кредита клиент обязан уплатить проценты, которые рассчитываются на основе договоренной процентной ставки.

- Гарантии: в некоторых случаях банк может требовать предоставления гарантий или залога для обеспечения возврата кредита.

- Погашение: кредит должен быть возвращен в установленные сроки по частям или одним платежом.

Экономическое значение кредита

«Кредитный механизм является одной из основных составляющих финансового рынка, который способствует развитию экономики и обеспечению потребностей различных субъектов хозяйствования, включая физических лиц, предприятия и государство» — отмечается в исследовании экономистов.

Преимущества кредита

- Получение достаточных средств: кредит позволяет получать нужные денежные средства, не обладая их собственными ресурсами.

- Гибкие условия: банки и финансовые учреждения предлагают различные программы кредитования с разными сроками, ставками и условиями, позволяя клиенту выбрать наиболее подходящий вариант.

- Возможность развития: кредит может стать толчком для развития бизнеса, расширения производства и реализации новых проектов.

Кредит является важным инструментом для реализации различных финансовых целей. Он позволяет получать необходимые денежные средства взаймы, обеспечивая развитие экономики и удовлетворение потребностей участников рыночных отношений.

Рефинансирование кредитных карт: какие банки предлагают такую услугу

Если вам необходимо рефинансирование кредитных карт, обратите внимание на следующие банки:

1. Банк «Альфа-Банк»

Альфа-банк предоставляет услугу рефинансирования кредитных карт, которая позволяет клиентам объединить все свои задолженности по кредитным картам и выплачивать их по одному кредиту с улучшенными условиями. Банк предлагает возможность уменьшить ставку по кредиту и продлить срок его погашения.

2. Банк «ВТБ»

ВТБ также предоставляет клиентам услугу рефинансирования кредитных карт. Банк объединяет все текущие задолженности по картам и предлагает клиентам новую кредитную карту с более выгодными условиями. Погашение задолженности происходит по новому графику.

3. Банк «Газпромбанк»

Газпромбанк предлагает клиентам возможность рефинансирования кредитных карт. Одним из преимуществ этой услуги является возможность переноса задолженностей с других банков и выплаты единого кредита с более выгодными условиями. Клиентам предлагается улучшенная процентная ставка и гибкий график погашения.

4. Банк «Росбанк»

Росбанк также предоставляет клиентам услугу рефинансирования кредитных карт. Банк предлагает объединить все текущие задолженности по картам и выплачивать их по одному кредиту с более выгодными условиями. Клиентам доступна возможность снизить процентную ставку и увеличить срок погашения.

5. Банк «Райффайзенбанк»

Райффайзенбанк предлагает клиентам услугу рефинансирования кредитных карт. Банк позволяет объединить все текущие задолженности по картам и предлагает клиентам новые условия погашения, включая возможность уменьшить ставку и увеличить срок погашения.

Требования и необходимые документы

Для получения кредита при большой финансовой нагрузке, вы должны удовлетворять определенным требованиям, указанным банком. Кроме того, вам потребуется предоставить определенные документы для рассмотрения вашей заявки.

Требования для получения кредита:

- Возраст старше 18 лет;

- Постоянное место работы с достаточным уровнем дохода;

- Отсутствие просроченных платежей по другим кредитам;

- Высокая кредитная история;

- Способность погасить кредит при текущей финансовой нагрузке.

Банк будет оценивать вашу финансовую ситуацию, чтобы убедиться в вашей платежеспособности.

Необходимые документы для получения кредита:

- Заявление на получение кредита;

- Паспортные данные (копия паспорта);

- Справка о доходах и месте работы;

- Выписка из банковского счета за последние шесть месяцев;

- Справка о наличии имущества (недвижимость, автомобиль и т.д.);

- Документы, подтверждающие семейное положение;

- Документы, подтверждающие платежеспособность (счета, чеки и т.д.).

Предоставление всех необходимых документов в полном объеме поможет ускорить рассмотрение вашей заявки и повысит вероятность получения кредита при большой финансовой нагрузке.

Преимущества предоставления документов:

- Увеличение кредитной надежности в глазах банка;

- Ускорение процесса рассмотрения и одобрения кредитной заявки;

- Получение лучших условий кредита, таких как более низкая процентная ставка или большая сумма кредита;

- Демонстрация вашей финансовой ответственности и надежности как заемщика.

Важно помнить, что каждый банк может иметь свои внутренние требования и документы, поэтому перед подачей заявки на получение кредита при большой финансовой нагрузке рекомендуется ознакомиться с правилами и условиями соответствующего банка.

Какая может быть максимальная кредитная нагрузка

Как определить максимальную кредитную нагрузку?

Определение максимальной кредитной нагрузки требует внимательного анализа финансового состояния заемщика. Ниже представлены ключевые факторы, которые следует учесть:

- Доходы: Рассчитайте свой ежемесячный доход, включая все источники дохода: зарплату, арендную плату, пассивные доходы и т.д.

- Расходы: Оцените свои текущие расходы, включая жилищные, коммунальные, питание, транспортные затраты и другие ежемесячные траты.

- Ежемесячные обязательства по кредитам: Учтите все текущие кредиты и займы, которые вы уже погашаете в настоящее время.

- Процентная ставка: Учтите процентную ставку, которую предлагает банк при предоставлении кредита.

- Срок кредита: Рассмотрите период, на который вам нужно будет вернуть кредит. Учтите, что чем короче срок кредита, тем выше будут ежемесячные выплаты.

Границы максимальной кредитной нагрузки

Хотя каждый заемщик имеет свои уникальные финансовые обстоятельства, существуют некоторые общие границы максимальной кредитной нагрузки:

- Доходы: Как правило, месячные выплаты по кредиту не должны превышать 30-40% ежемесячного дохода заемщика.

- Долговая нагрузка: Общие ежемесячные затраты по кредиту и обязательствам по другим долгам не должны превышать 40-50% ежемесячного дохода.

- Гибкость бюджета: Заемщик должен оставить достаточно свободных средств в своем бюджете для покрытия непредвиденных расходов и потребностей.

Значение определения максимальной кредитной нагрузки

Определение максимальной кредитной нагрузки позволяет заемщику:

- Избежать проблем с погашением кредита: Если ежемесячные выплаты превышают возможности заемщика, он может столкнуться с финансовыми затруднениями и просрочками по кредиту.

- Подобрать оптимальные условия кредита: Зная свою максимальную кредитную нагрузку, заемщик может выбрать наиболее выгодные условия кредита, соответствующие его финансовым возможностям.

- Планировать долгосрочные финансовые цели: Определение максимальной кредитной нагрузки позволяет заемщику понять, какой объем дополнительной финансовой нагрузки он может себе позволить и включить это в свои планы на будущее.

Определение максимальной кредитной нагрузки является важным этапом при принятии решения о получении кредита. Учитывайте свои доходы, расходы, обязательства и будущие финансовые планы, чтобы выбрать оптимальные условия кредита и избежать финансовых затруднений в будущем.

Какими будут условия для заемщика в Совкомбанке

Низкий процент по кредиту

Совкомбанк предоставляет кредиты с низким процентом. Это позволяет заемщикам сэкономить на процентных выплатах и снизить свою финансовую нагрузку. Низкий процент делает кредит более доступным и привлекательным для клиентов с высокими финансовыми обязательствами.

Гибкий график погашения

В Совкомбанке заемщики имеют возможность выбрать гибкий график погашения кредита, который отвечает их финансовым возможностям. Банк предлагает различные варианты погашения: ежемесячные платежи, квартальные или полугодовые выплаты. Это позволяет заемщикам распределить свои финансовые обязательства в удобной для них форме и снизить давление на бюджет.

Гарантия безопасности

Совкомбанк обеспечивает гарантию безопасности для своих заемщиков с большой финансовой нагрузкой. Банк предоставляет надежное хранение и защиту персональных данных клиентов, а также гарантирует конфиденциальность финансовой информации. Это важно для заемщиков, которые хотят быть уверены в защите своих данных и финансовой безопасности.

Высокий лимит кредита

Совкомбанк предлагает высокий лимит кредита для клиентов с большой финансовой нагрузкой. Это позволяет заемщикам получить нужную им сумму для решения своих финансовых проблем. Банк готов рассмотреть заявки на кредит с высоким лимитом и предложить индивидуальные условия для каждого клиента.

| Преимущества Совкомбанка | Конкуренты |

|---|---|

| Низкий процент по кредиту | Высокий процент по кредиту |

| Гибкий график погашения | Фиксированный график погашения |

| Гарантия безопасности | Недостаточная защита данных |

| Высокий лимит кредита | Ограниченный лимит кредита |

Какими бы ни были заявленные конкуренты, Совкомбанк предоставляет заемщикам с большой финансовой нагрузкой условия, которые могут помочь им справиться с финансовыми трудностями. Банк готов предоставить выгодные условия, чтобы обеспечить комфорт и безопасность для своих клиентов с высокими финансовыми обязательствами.

Показатель долговой нагрузки

Как рассчитывается показатель долговой нагрузки?

Показатель долговой нагрузки рассчитывается путем деления суммарных ежемесячных платежей заемщика по кредитам и займам на его совокупный ежемесячный доход.

Формула расчета показателя долговой нагрузки:

Показатель долговой нагрузки = (сумма ежемесячных платежей) / (ежемесячный доход)

Пример: если сумма ежемесячных платежей заемщика составляет 30000 рублей, а его ежемесячный доход — 60000 рублей, то показатель долговой нагрузки будет равен 0,5 или 50%.

Какой показатель долговой нагрузки является приемлемым?

Приемлемый показатель долговой нагрузки может различаться в зависимости от политики конкретного банка. Однако, как правило, банки рекомендуют, чтобы этот показатель не превышал 40-50%. Это означает, что сумма ежемесячных платежей заемщика не должна составлять больше половины его ежемесячного дохода.

Влияние показателя долговой нагрузки на решение банка о выдаче кредита

Показатель долговой нагрузки является важным критерием для банка при принятии решения о выдаче кредита. Банкам необходимо убедиться в том, что заемщик сможет своевременно выплачивать кредитные обязательства. Если показатель долговой нагрузки превышает допустимую норму, то риск невозврата кредита считается высоким, и банк может отказать в выдаче кредита.

Как улучшить показатель долговой нагрузки?

Существуют несколько способов улучшить показатель долговой нагрузки:

- Уменьшить ежемесячные платежи за счет рефинансирования кредитов или займов по более выгодным условиям.

- Увеличить свой ежемесячный доход путем поиска дополнительных источников заработка.

- Снизить общую сумму долга путем досрочного погашения части кредита или займа.

- Ограничить новые займы и кредиты.

Показатель долговой нагрузки является важным инструментом для банков при принятии решения о выдаче кредита. Он позволяет оценить степень финансовой обремененности заемщика и определить риск невозврата. Для заемщика важно следить за своим показателем долговой нагрузки и принимать меры для его улучшения, если необходимо.

Объединение займов: решение проблем с большой финансовой нагрузкой

Часто люди оказываются в сложной финансовой ситуации, когда должны выплачивать несколько займов одновременно. Это может приводить к большой финансовой нагрузке и трудностям в погашении долгов. В таких случаях объединение займов может стать решением проблемы.

Преимущества объединения займов

Объединение займов – это процесс, при котором несколько займов объединяются в один. Это позволяет получить следующие преимущества:

- Упрощение учета и управления финансами;

- Уменьшение суммы ежемесячных платежей;

- Снижение общей суммы процентов по займам;

- Возможность выбрать более выгодные условия для погашения займа.

Как происходит объединение займов

Процесс объединения займов заключается в следующем:

- Оценка финансового положения заемщика и его кредитной истории;

- Выбор наиболее выгодного займа, который позволит погасить все остальные займы;

- Проведение процедуры реструктуризации или рефинансирования, чтобы объединить все займы;

- Оформление нового займа на сумму, достаточную для погашения всех предыдущих займов;

- Погашение всех предыдущих займов с помощью нового займа.

Кто может воспользоваться услугой объединения займов

Услуга объединения займов доступна для широкого круга лиц:

- Заемщики с несколькими активными займами;

- Лица, имеющие просрочки по платежам по займам;

- Заемщики, испытывающие финансовые трудности.

Объединение займов – это эффективный способ решить проблемы с большой финансовой нагрузкой. Благодаря нему можно упростить управление финансами, снизить ежемесячные платежи и сумму процентов по займам. Если у вас возникли сложности с погашением нескольких займов, обратитесь к специалистам, которые помогут вам с объединением займов и выходом из финансовых трудностей.

Досрочная оплата кредита: снижение финансовой нагрузки

Досрочная оплата кредита представляет собой возможность заемщиков выплатить задолженность перед банком ранее оговоренного срока. Это позволяет снизить общую финансовую нагрузку и уменьшить сроки выплаты.

Преимущества досрочной оплаты кредита:

- Экономия на процентных платежах. Предварительное погашение кредита позволяет избежать уплаты большой суммы процентов в будущем.

- Ускорение процесса погашения. Благодаря досрочной оплате кредита можно сократить общий срок выплат и освободиться от задолженности ранее.

- Улучшение кредитной истории. Погашение кредита в срок способствует повышению кредитного рейтинга и лучшему доступу к финансовым услугам в будущем.

Банки предлагают различные варианты для досрочного погашения кредита:

Досрочное погашение полной суммой займа

В этом случае заемщик выплачивает остаток суммы кредита полностью, включая основной долг и проценты. При этом, в зависимости от условий договора, банк может взимать комиссию за досрочное погашение.

Досрочное погашение части суммы займа

Заемщик может также выбрать погашение только части займа. Это означает, что он выплачивает определенную сумму, которая уменьшает остаток задолженности и снижает период выплат.

Перерасчет суммы переплаты

При досрочном погашении кредита, банк может пересчитать сумму переплаты, учитывая сокращенный срок выплаты. Это позволяет уменьшить общую финансовую нагрузку и сэкономить на процентных платежах.

Досрочное погашение с использованием дополнительного дохода

Заемщик может воспользоваться дополнительными средствами или доходами для досрочного погашения кредита. Это может быть, например, премия, наследство или продажа недвижимости. Такой подход позволяет ускорить погашение кредита и избежать дополнительных затрат на проценты.

Важно знать, что перед досрочной оплатой кредита необходимо ознакомиться с условиями договора и выяснить, есть ли дополнительные комиссии или штрафы за досрочное погашение. В случае необходимости, можно провести расчеты, чтобы оценить выгодность досрочной оплаты и принять информированное решение.

Досрочная оплата кредита представляет собой возможность снизить общую финансовую нагрузку и ускорить процесс погашения. Она может быть осуществлена путем полной оплаты задолженности или погашения части суммы. Рекомендуется обратить внимание на условия договора и выяснить наличие возможных комиссий или штрафов. Эффект от досрочного погашения кредита может быть ощутимым и привести к улучшению финансового положения заемщика.

Как получить кредит?

Кредит может стать отличным инструментом для решения финансовых проблем или достижения жизненных целей. Но как получить кредит, особенно если у вас большая финансовая нагрузка? В данной статье мы рассмотрим несколько ключевых шагов, которые помогут вам успешно получить кредит.

1. Оцените свою финансовую ситуацию

Перед тем, как обращаться в банк за кредитом, необходимо четко понять свою финансовую ситуацию. Оцените свои доходы, расходы, имеющиеся обязательства и возможность выплаты кредита. Это поможет вам определить, какую сумму вы можете себе позволить и какой срок кредита будет наиболее оптимальным для вас.

2. Соберите все необходимые документы

Для получения кредита вам понадобятся определенные документы, такие как паспорт, справка о доходах, выписки из банка и другие. Подготовьте все необходимые документы заранее, чтобы ускорить процесс рассмотрения заявки и повысить свои шансы на одобрение кредита.

3. Сравните предложения разных банков

Прежде чем обратиться в конкретный банк, изучите предложения различных кредитных учреждений. Сравните условия кредитования, ставки, комиссии и другие параметры. Это позволит вам выбрать наиболее выгодное предложение и сэкономить деньги.

4. Обратитесь в банк и подайте заявку

После выбора наиболее подходящего банка, обратитесь в него и подайте заявку на кредит. Не забудьте предоставить все необходимые документы и ответить на вопросы банковского сотрудника. Старайтесь быть максимально честным и объективным при заполнении заявки.

5. Дождитесь рассмотрения заявки

После подачи заявки вам придется подождать, пока банк рассмотрит вашу заявку. Время рассмотрения может варьироваться в зависимости от банка и сложности вашей ситуации. Если банк запросит дополнительные документы или информацию, предоставьте их как можно скорее. Это поможет ускорить процесс принятия решения.

6. Получите решение и при необходимости пересмотрите условия

Получив решение от банка, ознакомьтесь с ним и обратите внимание на любые условия или ограничения, которые могут быть установлены. Если вы не согласны с предложенными условиями, обратитесь к банку и попробуйте договориться об их изменении. Не стесняйтесь задавать вопросы и выяснять все детали, чтобы быть уверенным в своем выборе.

7. Подпишите договор и получите деньги

Если вы согласны с условиями кредита, подпишите договор и получите деньги. Убедитесь, что вы полностью понимаете все условия договора и обязательства, которые на вас возлагаются. При получении денег обратите внимание на комиссии и условия возврата кредита, чтобы избежать неприятных сюрпризов в будущем.

Следуя этим простым шагам, вы сможете успешно получить кредит, даже если у вас есть большая финансовая нагрузка. Помните, что кредит является ответственным финансовым обязательством, поэтому важно тщательно оценить свои возможности и выбрать наиболее подходящее предложение.

Дополнительная сумма при рефинансировании: польза и преимущества

1. Консолидация задолженности

Получение дополнительной суммы при рефинансировании может позволить заемщику объединить все свои задолженности в один кредит. Это поможет упростить управление финансами и снизить финансовую нагрузку. Вместо нескольких платежей каждый месяц, заемщик будет платить только по новому кредиту.

2. Решение финансовых проблем

Дополнительная сумма при рефинансировании может быть использована для решения финансовых проблем, таких как выплата задолженности по кредитным картам, оплата неотложных расходов или образование детей. Это позволяет заемщику получить деньги, не прибегая к другим способам финансирования.

3. Повышение кредитного рейтинга

Получение дополнительной суммы при рефинансировании и своевременное выполнение платежей по новому кредиту может помочь улучшить кредитный рейтинг заемщика. Это может быть особенно полезно, если заемщик имеет плохую кредитную историю и хочет восстановить свою кредитную репутацию.

4. Улучшение условий кредита

Дополнительная сумма при рефинансировании может быть использована для улучшения условий кредита. Например, заемщик может добавить эти дополнительные средства в первоначальный взнос, что приведет к снижению процентной ставки и стоимости кредита в целом. Это может сэкономить заемщику деньги на протяжении всего срока кредита.

5. Реализация финансовых целей

Дополнительная сумма при рефинансировании может быть использована для реализации финансовых целей заемщика, таких как покупка недвижимости или автомобиля, открытие собственного бизнеса или финансирование образования. Это позволяет заемщику осуществить свои финансовые планы и достичь желаемого уровня жизни.

В итоге, получение дополнительной суммы при рефинансировании может быть полезным и иметь множество преимуществ для заемщика. Это позволяет объединить задолженности, решить финансовые проблемы, улучшить кредитный рейтинг, улучшить условия кредита и реализовать финансовые цели. При принятии решения о рефинансировании и получении дополнительной суммы, необходимо тщательно оценить собственные финансовые возможности и риски.

Реально ли взять долг в банке с высокой кредитной нагрузкой?

Многие люди сталкиваются с финансовыми трудностями и вынуждены искать возможности для получения дополнительного долга в банке с уже существующей высокой кредитной нагрузкой. Но насколько это реально? Давайте разберемся.

1. Оцените свою кредитную историю

Первым шагом при планировании получения нового займа является оценка вашей текущей ситуации. Необходимо изучить свою кредитную историю и узнать, какую кредитную нагрузку вы уже несете. Если ваша история показывает, что вы ответственно относитесь к выплате кредитов и имеете хороший кредитный рейтинг, шансы на получение нового долга увеличиваются.

2. Ищите банки с лояльными условиями

Не все банки предлагают кредиты тем, у кого уже есть значительная кредитная нагрузка. Однако, существуют кредитные учреждения, которые имеют более лояльные условия и готовы рассмотреть заявки от таких клиентов. Изучите предложения разных банков и найдите те, которые имеют опыт работы с людьми, имеющими высокую кредитную нагрузку.

3. Обратитесь к услугам кредитных консультантов

Если вы сомневаетесь в своих возможностях получить новый долг с уже имеющейся кредитной нагрузкой, рекомендуется обратиться за помощью к кредитным консультантам. Они могут вам предложить различные варианты и стратегии для решения ваших финансовых проблем, включая оформление нового кредита.

4. Увеличьте вашу платежеспособность

Чтобы увеличить свои шансы на получение долга в банке с высокой кредитной нагрузкой, рекомендуется работать над увеличением своей платежеспособности. Это может включать увеличение доходов, сокращение расходов или погашение части выплат по текущим кредитам. Чем выше ваша платежеспособность, тем больше вероятность получить новый займ.

5. Рассмотрите альтернативные варианты

В случае, если получение долга в банке с высокой кредитной нагрузкой оказывается нереальным, стоит рассмотреть альтернативные варианты. Например, вы можете обратиться к частным кредиторам или попробовать взять займ на других условиях. Важно помнить, что такие варианты могут быть связаны с более высокими процентными ставками или неблагоприятными условиями, поэтому перед принятием решения следует внимательно изучить все возможности.

В итоге, хотя возможность взять долг в банке с высокой кредитной нагрузкой может быть ограничена, существуют шаги, которые можно предпринять для увеличения своих шансов. Оценивайте свою ситуацию, ищите лояльные банки, обращайтесь к профессионалам и рассматривайте альтернативные варианты. В конечном итоге, правильная стратегия может помочь вам решить ваши финансовые проблемы.

Кредитная нагрузка слишком высокая: что делать?

В некоторых случаях, после взятия кредита, можно столкнуться с ситуацией, когда кредитная нагрузка становится слишком высокой. Существует несколько действий, которые можно предпринять в данной ситуации:

1. Разбейте задолженность

Если стало трудно погашать кредит, возможно, стоит обратиться в банк и попросить о разбиении задолженности на более длительный срок. Это поможет снизить ежемесячные платежи, сделать их более доступными и уменьшить влияние кредитной нагрузки на ваш бюджет.

2. Пересмотрите свои расходы

При высокой кредитной нагрузке стоит внимательно проанализировать свои расходы и попробовать сократить ненужные траты. Это может помочь освободить дополнительные средства для погашения кредита.

3. Ищите дополнительные источники дохода

Если ваша текущая зарплата не позволяет справиться с кредитной нагрузкой, стоит задуматься о поиске дополнительных источников дохода. Это может быть временная подработка или привлечение дополнительного финансирования.

4. Обратитесь за консультацией к профессионалам

Если ситуация с кредитной нагрузкой начинает выходить из-под контроля, не стоит стесняться обратиться за консультацией к профессиональным финансовым консультантам или специалистам в области долгов. Они помогут оценить ситуацию, найти оптимальное решение и дадут рекомендации по дальнейшим действиям.

Важно помнить, что каждая ситуация индивидуальна, и не всегда есть однозначный ответ на вопрос «что делать». Однако, правильное и своевременное реагирование на возникшие проблемы поможет минимизировать отрицательные последствия и найти наиболее подходящее решение.

Памятка для клиентов: как получить кредит при большой финансовой нагрузке

Банки готовы предложить клиентам кредиты даже при большой финансовой нагрузке, но для успешного получения кредита важно соблюдать определенные правила и обратиться с правильной заявкой. В этой памятке мы расскажем о ключевых моментах, которые помогут вам получить кредит и справиться с финансовыми трудностями.

1. Анализируйте свою финансовую ситуацию:

- Оцените свои ежемесячные доходы и расходы, чтобы понять, сколько вы можете выделить на выплату кредита.

- Рассмотрите возможность сократить ненужные расходы и увеличить доходы для повышения вашей финансовой стабильности.

2. Подготовка корректной заявки:

- Изучите требования банков к заемщикам с высокой финансовой нагрузкой и проверьте свою кредитную историю.

- Подготовьте все необходимые документы, включая удостоверение личности, справку о доходах и счета о выплачиваемых кредитах.

- Обратитесь к финансовому консультанту или юристу, чтобы получить профессиональную помощь в заполнении заявки.

3. Выбор подходящего банка:

«Банк1» и «Банк2» предлагают кредиты с учетом больших финансовых нагрузок и могут быть хорошими вариантами для вас.

4. Подача заявки и отслеживание статуса:

- Подайте заявку в выбранный банк, предоставив все необходимые документы.

- Отслеживайте статус вашей заявки, своевременно отвечайте на запросы банка и предоставляйте запрашиваемую дополнительную информацию.

- После одобрения заявки банком, ознакомьтесь с условиями кредитного договора.

- Обратите внимание на процентную ставку, сроки погашения кредита, сумму ежемесячного платежа и другие важные условия.

- Если вы согласны с условиями, подпишите договор и верните его в банк.

6. Оплата кредита:

- Регулярно вносите платежи, указанные в договоре, чтобы избежать просрочек.

- При необходимости обратитесь в банк для переоформления кредита или рефинансирования, чтобы снизить финансовую нагрузку и улучшить свою ситуацию.

Помните, что получение кредита при большой финансовой нагрузке может быть сложным, но с правильным подходом и соблюдением всех требований банка, вы сможете получить необходимые средства и улучшить свою финансовую ситуацию.