В 2026 году предпринимателям необходимо будет правильно заполнять форму для расчета страховых взносов в Фонд социального страхования (ФСС). Это важный процесс, который требует аккуратности и знания актуальных правил и требований. В статье рассмотрим, какие изменения ожидаются в форме для расчета и какие особенности необходимо учесть при ее заполнении.

Куда сдавать ЕФС-1

Для правильного расчета и оплаты страховых взносов ФСС необходимо знать, куда сдавать ЕФС-1 (единый формуляр страховых взносов) в 2026 году. В основном, сдача ЕФС-1 осуществляется в электронном виде через специальные информационные системы. Вот несколько популярных платформ, на которых можно сдать ЕФС-1:

1. Система «Госуслуги»

Система «Госуслуги» предоставляет удобный интерфейс для заполнения и сдачи ЕФС-1. Чтобы воспользоваться этой системой, необходимо иметь аутентификацию на портале «Госуслуги» и зарегистрировать организацию. После этого, вам будет доступна функция сдачи ЕФС-1 прямо на сайте.

2. Система «Мои налоги»

Система «Мои налоги» также предоставляет возможность сдавать ЕФС-1 онлайн. Для этого необходимо зарегистрироваться в данной системе и выбрать раздел «Страховые взносы». Заполните соответствующие поля, проверьте правильность данных и отправьте формуляр на обработку.

3. Система «Электронный бюджет»

Система «Электронный бюджет» предоставляет возможность сдавать ЕФС-1 в электронном виде напрямую на официальном сайте системы. Для этого необходимо пройти процедуру регистрации и заполнить все необходимые поля формы ЕФС-1. После проверки данных, формуляр будет отправлен в соответствующий фонд социального страхования.

Выберите наиболее удобную для вас систему и сдавайте ЕФС-1 вовремя, чтобы избежать штрафов и проблем со страховыми взносами.

Когда объединят отчеты в ПФР и ФСС?

Почему возможно объединение отчетов?

Одной из причин, по которым может быть рассмотрено объединение отчетов в ПФР и ФСС, является необходимость снизить административную нагрузку на предпринимателей и организации. Объединение отчетов позволит сократить количество форм и документов, которые требуется заполнять и предоставлять в разных организациях. Это может значительно упростить процесс сдачи отчетности и освободить ресурсы, которые могут быть направлены на другие задачи.

Какие проблемы возникают при объединении отчетов?

Однако, объединение отчетов в ПФР и ФСС также может вызвать определенные проблемы и сложности. Во-первых, необходимо будет разработать единую форму отчетности, которая бы учитывала все требования и особенности ПФР и ФСС. Это может потребовать значительных усилий со стороны правительства и экспертов в области бухгалтерского учета.

Кроме того, объединение отчетов может вызвать изменения в системе сбора данных и обработки информации. Это может потребовать внедрения новых программных и технических решений, которые позволят автоматизировать процесс сдачи отчетности и обработки данных. Необходимо также учесть возможные проблемы совместимости информационных систем ПФР и ФСС.

Возможные сроки объединения отчетов

Пока точной информации о сроках объединения отчетов в ПФР и ФСС нет. Это зависит от решений, принятых органами власти и необходимости проведения различных мероприятий для реализации этого процесса. Однако, идея объединения отчетов уже обсуждается в правительственных кругах и может быть реализована в ближайшие годы.

Как изменятся сроки представления отчетности в 2026 году

Налоговая отчетность

Для налоговой отчетности сроки также могут измениться. Например, срок представления налоговой декларации по налогу на прибыль увеличивается с 31 марта до 30 апреля.

- Отчетность о доходах физических лиц — до 30 апреля.

- Налоговая декларация по налогу на имущество — до 20 марта.

- Отчет по установленной форме — до 10 марта.

Важно следить за обновлениями в законодательстве и своевременно подавать налоговую отчетность, чтобы не нарушить сроки и избежать штрафов.

Бухгалтерская отчетность

Бухгалтерская отчетность также требует своевременного представления. Ожидается, что в 2026 году сроки представления будут следующими:

| Вид отчетности | Срок представления |

|---|---|

| Годовая бухгалтерская отчетность | до 31 марта |

| Квартальная бухгалтерская отчетность | до 15 числа последнего месяца квартала |

| Ежемесячная бухгалтерская отчетность | до 20 числа следующего месяца |

Важно учитывать эти сроки и своевременно подавать бухгалтерскую отчетность для сохранения финансовой прозрачности и соответствия требованиям законодательства.

Отчетность перед ПФР

Отчетность перед Пенсионным фондом России также имеет свои сроки представления:

- Свидетельство о страховых взносах за 1 квартал — до 15 апреля.

- Сведения о начисленных и уплаченных страховых взносах за год — до 1 февраля следующего года.

- Сведения о заработке и стаже за последние 3 года — до 1 февраля следующего года.

Своевременное представление отчетности перед ПФР позволит избежать возможных проблем и штрафов со стороны органа.

Важно помнить, что сроки представления отчетности могут изменяться в зависимости от законодательных новелл и регулярно следить за обновлениями в этой сфере.

Какие листы и таблицы включать в отчет

Отчетность по ФСС в 2026 году представляется в специальных формах, в которых включаются листы и таблицы с необходимыми данными. Рассмотрим, какие листы и таблицы следует включать в отчет:

1. Лист «Сведения о страхователе»

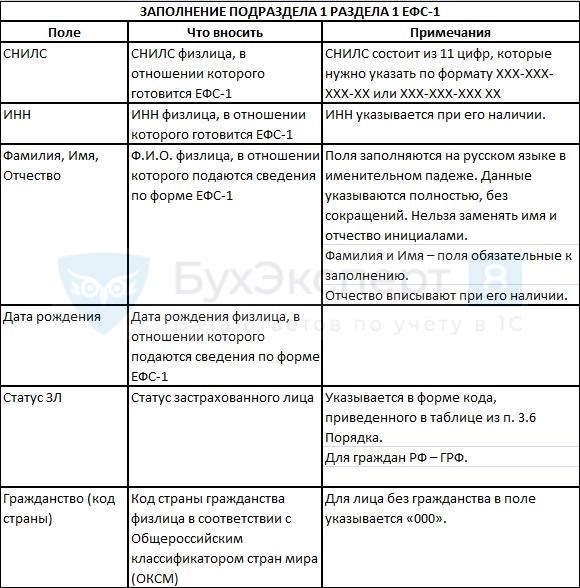

На данном листе содержатся сведения о страхователе, такие как наименование организации, инн, кпп, адрес, регион и контактные данные. Важно заполнить все поля с действительной информацией о вашей компании.

2. Лист «Сведения о застрахованных лицах»

На этом листе необходимо указать информацию о каждом застрахованном лице, включая фамилию, имя, отчество, инн, пол, дату рождения, номер и серию документа, удостоверяющего личность. Также указывается период, за который предоставляется информация.

3. Лист «Сведения о начисленных суммах страховых взносов»

На данном листе представляются данные о начисленных суммах страховых взносов в разрезе страховых видах. В таблице указывается код страхового вида, его наименование, начисленные суммы по каждому виду.

4. Лист «Сведения о уплаченных суммах страховых взносов»

Здесь необходимо указать информацию о суммах страховых взносов, уплаченных за отчетный период. Предоставляются данные о сумме страховых взносов за каждый месяц, а также общая сумма, уплаченная за весь период.

5. Лист «Сведения о начисленных и уплаченных суммах пеней и штрафов»

На этом листе отражаются начисленные и уплаченные суммы пеней и штрафов за нарушение требований Фонда социального страхования. В таблице указываются детали нарушения, сумма пени или штрафа, дата начисления и дата уплаты.

6. Лист «Сведения о выплатах по страховым случаям и мерам социальной поддержки»

На данном листе представляется информация о выплатах, произведенных страхователем по случаям, предусмотренным законодательством о социальном страховании, а также по мерам социальной поддержки. В таблице указывается код выплаты, ее наименование, сумма и дата выплаты.

Нужно ли сдавать отчёт 4-ФСС ИП без работников

Согласно законодательству, являющемуся исходной нормативной базой для сдачи отчетности в 2026 году, индивидуальные предприниматели без работников также обязаны сдавать отчётность в Фонд социального страхования.

Даже если у вас нет наемных сотрудников, вы все равно должны ежеквартально подавать отчет 4-ФСС. Это является обязательным требованием закона и его нарушение может повлечь штрафные санкции.

Почему ИП без работников должны сдавать отчёты в ФСС

Существуют несколько причин, почему индивидуальным предпринимателям без работников также необходимо соблюдать требования Фонда социального страхования:

- Сохранение статуса ИП. Сдавая отчеты в ФСС, вы подтверждаете свое право на оформление и деятельность как индивидуальный предприниматель.

- Законное освобождение от страховых взносов. В некоторых случаях ИП без работников могут быть освобождены от уплаты страховых взносов, но для этого необходимо своевременно сдавать отчетность в ФСС.

- Контроль за финансовой деятельностью. Сдача отчетности в ФСС позволяет контролировать финансовую деятельность ИП и установить прозрачность оборотов.

Что включает в себя отчетность ИП без работников

Отчетность ИП без работников включает в себя следующие документы:

- Сведения о доходах и расходах. В отчетности необходимо указать все доходы, полученные от деятельности ИП, а также расходы, связанные с этой деятельностью.

- Сведения о социальном страховании. В отчете также следует указать информацию о страховых взносах, которые были уплачены или освобождены ИП.

- Сведения о налогах. ИП без работников также должны предоставить сведения о уплаченных налогах.

| Сроки сдачи отчетов ИП без работников | Период отчета | Срок сдачи отчета |

|---|---|---|

| 1 квартал | Январь — март | до 30 апреля |

| 2 квартал | Апрель — июнь | до 31 июля |

| 3 квартал | Июль — сентябрь | до 31 октября |

| 4 квартал | Октябрь — декабрь | до 31 января |

Несоблюдение сроков сдачи отчетности может привести к наложению штрафных санкций и другим негативным последствиям.

Таким образом, индивидуальным предпринимателям без работников обязательно следует сдавать отчетность в Фонд социального страхования, чтобы оставаться в законном статусе, контролировать свою финансовую деятельность и иметь возможность освободиться от уплаты страховых взносов при определенных условиях.

Кто и куда должен сдавать 4-ФСС?

Согласно законодательству, следующие категории налогоплательщиков обязаны сдавать отчетность в ФСС:

- Индивидуальные предприниматели;

- Юридические лица, независимо от организационно-правовой формы;

- Территориальные фонды социального страхования;

- Иные юридические лица и организации.

Каждая из этих категорий имеет свои особенности и сроки сдачи отчетности.

Индивидуальные предприниматели должны сдавать отчетность в ФСС ежеквартально. Отчетность включает данные о начисленных и выплаченных страховых взносах за себя и нанятых ими работников.

Юридические лица сдают отчетность в ФСС ежемесячно. Отчетность включает информацию о начисленных и уплаченных страховых взносах за всех работников компании.

Территориальные фонды социального страхования также обязаны сдавать отчетность в ФСС. В их отчетности содержится информация о начисленных и уплаченных страховых взносах в социальный страховой фонд.

Некоторые юридические лица и организации, например, государственные учреждения и муниципальные предприятия, также сдают отчетность в ФСС.

Не соблюдение обязательств по сдаче отчетности в ФСС или предоставление неправильной информации может привести к штрафным санкциям. Поэтому важно правильно и своевременно сдавать 4-ФСС, соблюдая все требования законодательства.

Штрафы за несдачу 4-ФСС

В 2026 году важно не забывать о сдаче отчетности в Фонд социального страхования (ФСС). Несоблюдение сроков и непредоставление отчетности может повлечь за собой штрафы.

Штрафы за несдачу отчетности в 4-ФСС в 2026 году могут быть значительными и зависят от нескольких факторов:

- количества работников в организации;

- периода задержки в сдаче отчетности;

- размера заработной платы работников организации.

Конечная сумма штрафа рассчитывается на основе следующих данных:

- Сумма просроченных платежей за каждый месяц задержки.

- Максимальная сумма задолженности в установленный срок.

- Процент штрафных санкций. Величина процента может различаться, в зависимости от причин нарушения сроков и размера задолженности.

Примеры штрафов за несдачу 4-ФСС:

Для наглядности рассмотрим несколько примеров штрафов:

| Количество работников | Период задержки | Размер заработной платы | Сумма штрафа |

|---|---|---|---|

| 10 | 1 месяц | 50 000 рублей | 5 000 рублей |

| 50 | 3 месяца | 100 000 рублей | 15 000 рублей |

| 100 | 6 месяцев | 200 000 рублей | 30 000 рублей |

Как избежать штрафов за несдачу 4-ФСС?

Для того чтобы избежать штрафов за несдачу отчетности в 4-ФСС, необходимо следовать нескольким рекомендациям:

- Следить за сроками сдачи отчетности и своевременно подавать ее.

- Корректно заполнять отчетность и предоставлять достоверные данные.

- Вести учет и отслеживать изменения в законодательстве о социальной защите.

- При возникновении вопросов или затруднений обратиться за консультацией к экспертам в области бухгалтерии и налогообложения.

Соблюдение этих рекомендаций поможет избежать неприятных последствий в виде штрафных санкций за несдачу отчетности в 4-ФСС в 2026 году.

Новая отчетность после объединения ПФР и ФСС

С объединением Пенсионного фонда России и Фонда социального страхования в единый Фонд социального страхования (ФСС) в 2026 году, введены новые требования к отчетности и расчетам.

Изменения в отчетности

- Информация о застрахованных лицах — теперь нужно предоставлять данные в отчетах о заработке работников и выплатах по страховым взносам.

- Учет административных штрафов — штрафы, налагаемые ФСС, должны быть учтены в расчетах по отчетности.

- Расширенные сведения о работодателе — в отчетах требуется предоставить более подробную информацию о самом работодателе.

Форма отчетности

Совместный ФСС и ПФР разработали новую форму для расчета страховых взносов и предоставления отчетности — форму СЗВ-М и СЗВ-ДС.

| Форма | Назначение |

|---|---|

| СЗВ-М | Отчетность о заработке работников и выплатах по страховым взносам. |

| СЗВ-ДС | Отчетность о среднесписочной численности работников и заработной плате. |

Сдавать отчетность в электронном виде

Отчетность по форме СЗВ-М и СЗВ-ДС нужно сдавать в электронном виде в Федеральную налоговую службу, используя утвержденное программное обеспечение.

Важно: Сдавать отчетность надо в установленные сроки, иначе могут быть наложены административные штрафы.

С объединением ПФР и ФСС в 2026 году поменялась отчетность и форма ее предоставления. Работодателям необходимо быть в курсе новых требований и вовремя сдавать отчетность, чтобы избежать проблем с контролирующими органами.

Срок сдачи нулевого отчета в ФСС

Сдача нулевого отчета представляет собой декларацию, которую предприятие или организация обязаны предоставить в Фонд социального страхования в случае, если за определенный период у них отсутствуют начисления и выплаты страховых взносов в пользу работников.

Согласно требованиям ФСС, нулевой отчет должен быть подготовлен и представлен в установленные сроки. Ниже приведены сроки сдачи нулевого отчета в ФСС в 2026 году:

- За I квартал: отчет должен быть представлен до 30 апреля текущего года;

- За II квартал: отчет должен быть представлен до 31 июля текущего года;

- За III квартал: отчет должен быть представлен до 31 октября текущего года;

- За IV квартал: отчет должен быть представлен до 31 января следующего года.

Однако, следует учитывать, что несвоевременное представление нулевого отчета может повлечь за собой наложение штрафных санкций. Поэтому рекомендуется неоткладывать сдачу отчета на последний срок и обеспечить своевременное его представление в ФСС.

| Опоздание | Размер штрафа |

|---|---|

| От 1 до 30 дней | 0,1% от суммы, указанной в отчете |

| От 31 до 60 дней | 0,3% от суммы, указанной в отчете |

| От 61 до 90 дней | 0,5% от суммы, указанной в отчете |

| Более 90 дней | 1% от суммы, указанной в отчете |

Таким образом, важно соблюдать сроки сдачи нулевого отчета в ФСС, чтобы избежать штрафных санкций и не нарушать законодательство.

Отчетность по страховым взносам в налоговую

Какие документы необходимо представить

Для представления отчетности по страховым взносам в налоговую необходимо подготовить следующие документы:

- 2-НДФЛ (налоговая декларация по налогу на доходы физических лиц);

- Форма РСВ-1 (расчет страховых взносов);

- Сводная ведомость по страховым взносам;

- Справки 2-НДФЛ от работников;

- Прочие документы, зависящие от специфики деятельности предприятия.

Как заполнять форму РСВ-1

Форма РСВ-1 – это основной документ, содержащий информацию о начисленных и уплаченных страховых взносах. При заполнении данной формы необходимо учитывать следующие моменты:

- В поле 001 указывается наименование предприятия;

- В поле 002 указывается идентификатор предприятия в налоговой системе;

- В поле 003 указывается период отчета;

- В поле 004 указывается основание для представления отчетности;

- В поле 005 указывается количество работников предприятия;

- В остальных полях указывается информация о начисленных и уплаченных страховых взносах.

Как представить отчетность в налоговую

Отчетность по страховым взносам должна быть представлена в налоговую в установленные сроки. Для этого необходимо:

- Составить пакет документов на бумажном носителе или электронном виде;

- Заполнить и подписать форму РСВ-1;

- Собрать все необходимые документы в пакет и передать их лично или отправить по почте в налоговую.

Что делать при изменении данных

При изменении данных, указанных в отчетности по страховым взносам, необходимо обновить информацию в форме РСВ-1 и представить ее в налоговую в установленные сроки. Также следует уведомить налоговый орган о внесенных изменениях.

Представление отчетности по страховым взносам в налоговую является обязательной процедурой для всех предприятий. Надлежащее и своевременное представление отчетности позволит избежать штрафных санкций и проблем с налоговыми органами.

Срок сдачи ЕФС-1 за I квартал 2026 года

Срок сдачи ЕФС-1 за I квартал 2026 года составляет 15 мая 2026 года. Работодатель должен предоставить в ФСС заполненную форму ЕФС-1, в которой указываются сведения о застрахованных лицах и начисленных страховых взносах за I квартал текущего года.

Как правильно заполнить ЕФС-1?

Для правильного заполнения формы ЕФС-1 необходимо учесть следующие моменты:

- Указать данные о застрахованных лицах, включая ФИО, дату рождения, номер страхового свидетельства обязательного пенсионного страхования.

- Расчет и указание начисленных страховых взносов за I квартал 2026 года в соответствии с установленными ставками и льготами.

- Указать данные о выплате страховых взносов, включая дату и номер платежного поручения, сумму платежа и наименование банка.

- Подписать форму и указать реквизиты лица, ответственного за предоставление документа.

Последствия непредоставления ЕФС-1

Непредоставление ЕФС-1 или предоставление неправильно заполненного документа может привести к следующим последствиям:

- Штрафные санкции со стороны Фонда социального страхования.

- Ответственность работодателя перед контролирующими органами и возможные проверки деятельности предприятия.

- Получение неполного объема социальных гарантий застрахованными работниками.

| Регион | Телефон | Адрес |

|---|---|---|

| Москва | 8 (495) 555-55-55 | г. Москва, ул. Пушкина, д. 1 |

| Санкт-Петербург | 8 (812) 555-55-55 | г. Санкт-Петербург, пр. Невский, д. 2 |

Учитывая важность своевременной и правильной сдачи ЕФС-1 за I квартал 2026 года, работодателям рекомендуется внимательно заполнять документ и предоставлять его в ФСС в указанный срок.

Нулевой отчёт и закон

Нулевой отчет – это форма отчетности, которую предприятие или организация сдают в случае, если в отчетном периоде они не проводили хозяйственных операций. Такой отчет позволяет уведомить органы государственной власти о том, что в данном периоде организация не имела доходов, расходов или обязательств перед контрагентами.

Законодательное регулирование

Законодательство о нулевом отчете содержит ряд требований и ограничений. В России данный вид отчетности регламентируется Федеральным законом №402-ФЗ «О бухгалтерском учете». Согласно этому закону, предприятия и организации обязаны ежегодно представлять финансовую отчетность в налоговые органы и указывать в ней все доходы, расходы и имущественные операции, произведенные за отчетный период.

Причины подачи нулевого отчета

Существуют различные причины, по которым предприятие или организация может подать нулевой отчет. Ниже приведены наиболее распространенные из них:

- Новосозданные предприятия или организации, которые только начинают свою деятельность и не проводят хозяйственных операций в данном периоде;

- Организации, которые временно прекращают деятельность по каким-либо причинам (ремонтные работы, сезонное закрытие и т.д.);

- Предприятия или организации, которые после проведения хозяйственной деятельности оказались в убытке и не имеют возможности уплатить налоги;

- Организации, которые находятся в процессе ликвидации или банкротства;

- Работники или предприниматели, которые не осуществляют деятельность в качестве налогоплательщиков.

Последствия неподачи нулевого отчета

В случае неподачи нулевого отчета в установленные сроки предприятие или организация может столкнуться с негативными последствиями. К ним относятся:

- Штрафные санкции со стороны налоговых органов;

- Невозможность участия в государственных закупках и тендерах;

- Проблемы с получением кредитов и заемных средств;

- Потеря доверия со стороны партнеров и клиентов.

Поэтому важно не забывать о своевременной подаче нулевого отчета и соблюдать требования закона.

Как заполнить таблицы

Вот несколько рекомендаций, которые помогут вам заполнить таблицы:

1. Определите структуру таблицы

Перед заполнением таблицы важно определить ее структуру. Разбейте информацию на необходимые колонки и строки. Можно использовать заголовки для каждого столбца, чтобы обозначить его содержание. Также определите, какие данные будут вводиться в каждую ячейку таблицы.

2. Подготовьте данные

Перед заполнением таблицы подготовьте все необходимые данные. Убедитесь, что вы располагаете всей необходимой информацией, чтобы избежать проблем и задержек при заполнении таблицы.

3. Используйте четкое и лаконичное описание

При заполнении таблицы важно использовать четкое и лаконичное описание для каждой ячейки. Опишите информацию так, чтобы она была понятна и ясна для тех, кто будет смотреть таблицу.

4. Используйте подходящий формат данных

При заполнении таблицы выберите подходящий формат данных для каждой ячейки. Это поможет сохранить структуру таблицы и облегчить ее восприятие.

5. Проверьте и исправьте ошибки

После заполнения таблицы важно проверить ее на наличие ошибок и опечаток. Исправьте все обнаруженные ошибки, чтобы таблица была полной и точной.

Заполнение таблицы является важным этапом работы с документами. Следуя приведенным выше рекомендациям, вы сможете заполнить таблицу корректно и эффективно.

Сроки сдачи расчета

Основная форма отчетности в 2026 году

С 1 января 2026 года работодатели обязаны представлять расчеты в новой форме – ОСВ-1 (Основная форма страховой отчетности).

Сроки сдачи расчета в 2026 году

В 2026 году работодатели должны сдавать расчеты в Фонд социального страхования в соответствии с установленными сроками:

-

За I квартал – до 30 апреля.

-

За II квартал – до 31 июля.

-

За III квартал – до 31 октября.

-

За IV квартал – до 31 января следующего года.

Важные моменты сдачи расчета

При сдаче расчета в ФСС следует учесть следующие важные моменты:

-

Срочность – при несоблюдении установленных сроков сдачи расчета возможны штрафы и негативные последствия для работодателя.

-

Точность – все данные, предоставляемые в расчете, должны быть верными и соответствовать действительности, иначе могут возникнуть проблемы при проверке со стороны Фонда социального страхования.

-

Документальное подтверждение – расчеты должны быть сопровождены соответствующими документами, подтверждающими правильность предоставленной информации.

Преимущества своевременной сдачи расчета

Своевременная сдача расчета имеет ряд преимуществ для работодателя:

-

Отсутствие штрафов – соблюдение сроков и порядка сдачи расчета предотвращает возможные штрафные санкции со стороны Фонда социального страхования.

-

Получение информации – работодатель вправе получить оперативную информацию от Фонда социального страхования по вопросам страховых взносов и социального страхования.

| Квартал | Срок сдачи |

|---|---|

| I | до 30 апреля |

| II | до 31 июля |

| III | до 31 октября |

| IV | до 31 января следующего года |

Сверьтесь с этой информацией, чтобы справиться с сдачей расчета вовремя и предоставить Фонду социального страхования необходимую отчетность без нарушений и задержек.

Нужно ли сдавать нулевую отчётность?

Нулевая отчётность: что это такое?

Нулевая отчётность — это документ, который подается в налоговые органы и содержит информацию о том, что в отчётном периоде никаких денежных операций у налогоплательщика не было. Это означает, что обороты по доходам и расходам равны нулю.

Обязанность подачи нулевой отчётности

Обязанность подачи нулевой отчётности возникает в следующих случаях:

- Для организаций и индивидуальных предпринимателей, у которых отсутствует фактическая деятельность в течение отчётного периода.

- Для организаций и предпринимателей, у которых была деятельность, но в отчётном периоде не было денежных операций.

Польза от подачи нулевой отчётности

Правильное выполнение обязанности по подаче нулевой отчётности имеет следующие преимущества:

- Подтверждает законность и прозрачность деятельности организации или предпринимателя.

- Обеспечивает соблюдение налогового законодательства и уменьшает риск возникновения штрафов и санкций.

- Поддерживает хорошую репутацию и создает доверие со стороны клиентов и партнеров.

Как подать нулевую отчётность?

Для подачи нулевой отчётности необходимо заполнить специальную форму, предоставленную налоговым органом, и представить её в соответствующий налоговый орган в установленные сроки.

Сдавать нулевую отчётность необходимо в случае отсутствия деятельности или денежных операций в отчётном периоде. Это обязательное требование, которое позволяет подтвердить законность и прозрачность деятельности, соблюдение налогового законодательства и поддерживает репутацию.

Как заполнять форму 4-ФСС?

1. Первоначальные данные

В начале формы 4-ФСС нужно указать основные данные, такие как название организации, ИНН, ОГРН, адрес и телефон.

2. Сведения о расчете страховых взносов

В данном разделе необходимо указать перечень и суммы начисленных заработных плат сотрудников организации, а также отчисления на социальные нужды (пенсионные взносы, медицинское и социальное страхование).

3. Расчет суммы страховых взносов

В этом разделе нужно указать, какие страховые взносы были начислены за отчетный период и какая сумма должна быть уплачена в Фонд социального страхования.

4. Сведения о причине перерасчета или пересчета страховых взносов

Раздел предназначен для указания причин, которые могут привести к необходимости пересчета или перерасчета страховых взносов. Например, это могут быть изменения в законодательстве, ошибки при заполнении предыдущих отчетов и тому подобное.

5. Сведения о лицах, имеющих право подписи

В данном разделе необходимо указать ФИО и должность лица, которое имеет право подписи отчетности перед Фондом социального страхования.

6. Заполнение формы на электронном носителе

В зависимости от требований Фонда социального страхования, форма 4-ФСС может быть представлена как в печатном, так и в электронном виде.

Внимательно заполняйте форму 4-ФСС, следуя инструкции и указав все необходимые сведения. Правильно составленная отчетность гарантирует соблюдение законодательства и поможет избежать штрафных санкций.

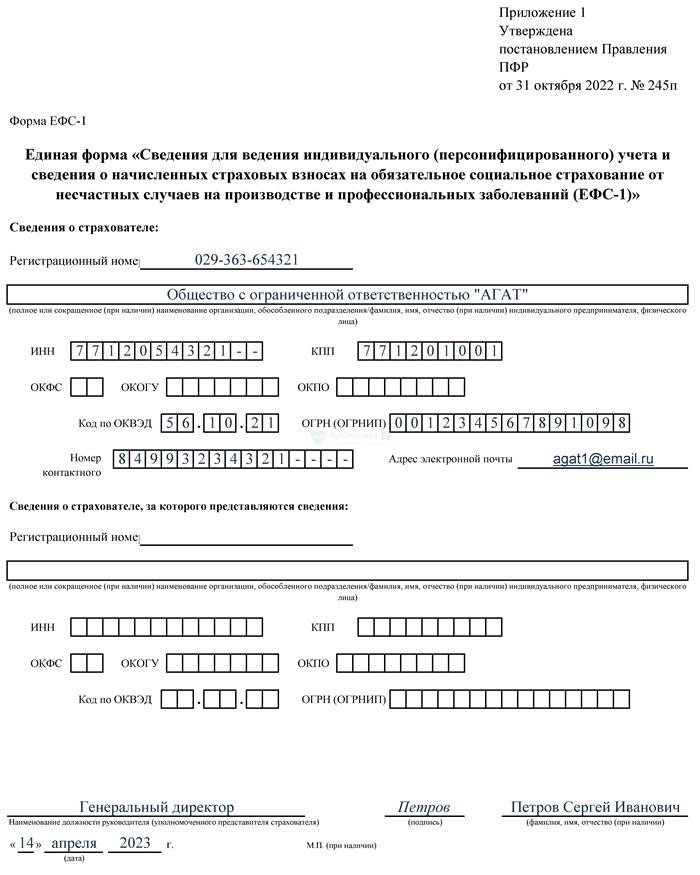

Как заполнить титульный лист формы ЕФС-1

1. Заполнение наименования предприятия

На титульном листе формы ЕФС-1 необходимо указать наименование предприятия полностью и точно, согласно учредительным документам.

2. Указание ИНН и КПП

В соответствующих полях титульного листа формы ЕФС-1 необходимо указать ИНН и КПП предприятия. Эти данные позволяют Фонду социального страхования идентифицировать и связывать информацию с конкретным предприятием.

3. Данные о лице, ответственном за подачу отчетности

На титульном листе формы ЕФС-1 следует указать ФИО и контактные данные лица, ответственного за подачу отчетности. Это позволит Фонду связаться с представителем предприятия в случае необходимости.

4. Установление отчетного периода

Титульный лист формы ЕФС-1 также требует указания отчетного периода. Здесь необходимо указать даты начала и окончания отчетного периода, которые соответствуют установленному законодательством.

5. Указание срока подачи отчетности

В поле «Срок подачи» титульного листа формы ЕФС-1 необходимо указать точную дату, до которой требуется подать отчетность. Это важно для своевременного соблюдения требований Фонда социального страхования.

6. Подпись и печать предприятия

Титульный лист формы ЕФС-1 должен быть подписан уполномоченным лицом предприятия и иметь печать организации. Подпись должна быть разборчивой и соответствовать должности лица, подписывающего отчетность.

Следуя указанным выше рекомендациям, вы сможете правильно заполнить титульный лист формы ЕФС-1 и представить отчетность в Фонд социального страхования. Это позволит избежать возможных проблем и задержек в процессе обработки вашей отчетности.

Ответственность за несданный расчет и документы

Административная ответственность

В соответствии с действующим законодательством, за несвоевременное представление расчетов и документов ФСС организации могут быть привлечены к административной ответственности. Нарушители могут быть оштрафованы в соответствии с установленными штрафами, которые могут составлять значительную сумму.

Финансовая ответственность

Несвоевременное представление расчетов и документов ФСС может повлечь за собой финансовую ответственность перед самой организацией. В случае просрочки сдачи расчетов и документов работники организации могут лишиться получения соответствующих выплат и пособий. Также, организация может быть обязана выплатить штрафы или дополнительные суммы за нарушение сроков.

Репутационная ответственность

Важно отметить, что несвоевременная сдача расчетов и документов ФСС может негативно отразиться на репутации организации. Это может привести к потере доверия со стороны контрагентов, клиентов и инвесторов, а также вызвать негативные последствия для бизнеса в целом.

Материальная ответственность

В случае умышленного халатного отношения к сдаче расчетов и документов ФСС, организация может быть привлечена к материальной ответственности. Это предусматривает возмещение ущерба, причиненного вследствие несданного расчета или несоблюдения требований ФСС.

Юридическая ответственность

В случае серьезных нарушений при сдаче расчетов и документов ФСС, юридическое лицо может быть привлечено к юридической ответственности в соответствии с законодательством. Это может включать штрафы, отзыв лицензии или приостановление деятельности организации.

Заботитесь о своей организации и сдавайте расчеты и документы ФСС в срок, чтобы избежать негативной ответственности и сохранить свою репутацию.

Инструкция по заполнению нулевого отчёта 4-ФСС

Шаг 1: Заполнение реквизитов организации

Первым шагом необходимо заполнить реквизиты вашей организации в соответствующих графах нулевого отчета. Вам потребуется указать следующую информацию:

- Название организации;

- ИНН организации;

- КПП организации;

- ОГРН организации;

- Адрес места нахождения организации и почтовый адрес.

Шаг 2: Заполнение сведений о суммах заработной платы

На втором шаге необходимо заполнить сведения о суммах заработной платы сотрудников организации. Вам потребуется указать следующую информацию:

- Количество сотрудников, получающих заработную плату;

- Сумма начислений за отчетный период;

- Сумма удержаний (налогов, страховых взносов) за отчетный период;

- Сумма выплат по социальному страхованию.

Шаг 3: Подписание и представление отчета

После заполнения всех необходимых данных в нулевом отчете 4-ФСС, необходимо его подписать и представить в ФСС. Для подписи отчета могут быть использованы электронная подпись или печать организации.

Важные советы:

- Проверьте правильность заполненных данных перед подписанием отчета;

- Сохраняйте копию нулевого отчета для своих записей;

- Следите за сроками представления отчета в ФСС.

| Реквизиты | Значение |

|---|---|

| Название организации | ООО «Пример» |

| ИНН организации | 1234567890 |

| КПП организации | 987654321 |

| ОГРН организации | 112233445566 |

| Адрес места нахождения организации | г. Москва, ул. Примерная, д. 1 |

| Почтовый адрес организации | г. Москва, ул. Примерная, д. 2 |

Персонифицированная отчетность в Соцфонд

В 2026 году для расчета и сдачи отчетности в Пенсионный фонд России (ПФР) и Фонд социального страхования Российской Федерации (ФСС) предусмотрена персонифицированная форма отчетности. Это означает, что работодатели должны представлять данные о заработке и страховых взносах каждого работника индивидуально, с указанием его ФИО, СНИЛС и других идентификационных данных.

Персонифицированная отчетность представляет собой детализированную информацию о заработной плате и страховых взносах каждого работника за определенный период времени. Работодатель должен указать данные о начисленных и удержанных суммах, а также о выплаченных пособиях и компенсациях.

Преимущества персонифицированной отчетности:

- Более точный и прозрачный расчет страховых взносов;

- Возможность контроля со стороны работника за начисленными и уплаченными суммами;

- Упрощенная проверка и анализ данных ПФР и ФСС;

- Большая надежность и защищенность данных;

- Улучшение работы ПФР и ФСС по учету заработной платы и страховых взносов.

Как проводить персонифицированную отчетность:

Для проведения персонифицированной отчетности необходимо:

- Собрать информацию о заработной плате и страховых взносах каждого работника за определенный период;

- Заполнить форму отчетности с указанием всех идентификационных данных работника;

- Представить отчетность в ПФР и ФСС в установленные сроки.

Ошибки, которые нужно избегать при персонифицированной отчетности:

| Ошибки | Последствия |

|---|---|

| Неверное указание данных работника | Затруднения в учете и начислении страховых взносов |

| Неправильный расчет начисленных и удержанных сумм | Неверный учет страховых взносов и возможные штрафы |

| Опоздание с представлением отчетности | Штрафы и нарушение закона о страховых взносах |

Внимательное и своевременное заполнение персонифицированной отчетности является важным этапом работы работодателя при сдаче отчетности в ПФР и ФСС в 2026 году. Соблюдение правил и требований позволит избежать ошибок и негативных последствий.