Увольнение с работы может привести к изменению вашего налогового положения, но это не означает, что вы не можете получить налоговый вычет за период, в котором вы работали. Зависит от законов вашей страны, но в некоторых случаях, уволенные работники все равно имеют право на налоговые вычеты, которые помогут сэкономить деньги и снизить налогообложение.

Как оформить налоговый вычет безработному?

Оформление налогового вычета безработному может быть сложным процессом, но с правильной информацией и подготовкой вы сможете успешно получить свои деньги обратно. В этой статье мы расскажем вам, как оформить налоговый вычет безработному.

1. Соберите все необходимые документы

Перед началом процесса оформления налогового вычета безработному вам потребуется собрать все необходимые документы. Вот список документов, которые вам может потребоваться предоставить:

- Справка о доходах за период работы

- Свидетельство о регистрации безработного

- Копия уведомления об увольнении

- Копия трудовой книжки

2. Заполните налоговую декларацию

После сбора всех необходимых документов вам нужно будет заполнить налоговую декларацию. Обратитесь к профессионалам или используйте специальное программное обеспечение, чтобы убедиться, что вы заполнили декларацию правильно и не пропустили никаких важных сведений.

3. Укажите соответствующие категории

В процессе заполнения налоговой декларации укажите все соответствующие категории, которые позволят вам претендовать на налоговый вычет. В случае безработного это может быть социальная поддержка, страховые выплаты и другие категории, которые относятся к вашей ситуации.

4. Подготовьте все необходимые копии документов

Многие налоговые службы могут потребовать предоставления всех необходимых документов в копиях. Подготовьте все необходимые копии своих документов заранее, чтобы избежать задержек в процессе оформления налогового вычета.

5. Подайте налоговую декларацию

После заполнения налоговой декларации и подготовки всех необходимых документов вы можете подать налоговую декларацию. Обратитесь в налоговую службу или воспользуйтесь электронной подачей декларации, если это возможно. Убедитесь, что вы соблюдаете все сроки подачи декларации, чтобы не потерять право на налоговый вычет.

6. Ожидайте решение и получите вычет

После подачи налоговой декларации вы будете ожидать решение налоговой службы относительно вашего права на налоговый вычет. Если ваша декларация будет принята, вы получите вычет в виде возврата налоговых средств на ваш счет или чеком.

Не забывайте следовать всем инструкциям налоговой службы и обращаться за помощью к профессионалам, если у вас возникают вопросы или затруднения в процессе оформления налогового вычета безработному.

Какую сумму можно вернуть?

Если человек уволился и хочет получить налоговый вычет за период работы, то важно понимать, что необходимая сумма зависит от нескольких факторов. Прежде всего, стоит учесть длительность периода работы, за который требуется получить вычет, а также размер заработной платы и уровень налоговых ставок.

Для вычисления суммы возврата можно использовать следующую формулу:

Сумма возврата = (размер заработной платы * количество месяцев работы * ставка налога) / 100

Где:

- Размер заработной платы – это сумма, которую человек получал за каждый месяц работы;

- Количество месяцев работы – это период, за который требуется получить вычет;

- Ставка налога – это процент, который применяется к доходу для расчета налоговых обязательств.

Например, если заработная плата составляла 50 000 рублей в течение 6 месяцев, а ставка налога равна 13%, то сумма возврата будет:

(50 000 рублей * 6 месяцев * 13%) / 100 = 39 000 рублей

Таким образом, в данном случае человек сможет вернуть 39 000 рублей налогового вычета.

Однако стоит помнить, что существуют также ограничения на размер возможного возврата. Например, максимальная сумма налогового вычета на текущий год составляет 260 000 рублей. Если сумма возврата, рассчитанная по формуле, превышает эту сумму, то человек сможет получить только максимальный размер вычета.

Когда нельзя получить налоговый вычет за период работы после увольнения

1. Увольнение по собственному желанию

Если человек увольняется по своей инициативе, то он не имеет права на налоговый вычет за период работы после увольнения. Такие ситуации, например, связаны с желанием сменить сферу деятельности или переехать в другой регион.

2. Увольнение по сокращению штатов

В случае увольнения по сокращению штатов, работник также не может получить налоговый вычет за период работы после увольнения. Причина увольнения в данном случае не является личной инициативой работника, но все равно не даёт права на получение вычета.

3. Получение компенсации по суду

Если работник получил компенсацию по суду после увольнения, то он не может включить эту сумму в размер налогового вычета за период работы. Компенсация, полученная по решению суда, уже гарантированно освобождена от налогов, поэтому повторное использование этой суммы в налоговом вычете недопустимо.

4. Отсутствие подтверждающих документов

Для получения налогового вычета за период работы после увольнения необходимо предоставить соответствующие документы, подтверждающие право на вычет. Если такие документы отсутствуют или содержат недостоверную информацию, то получить вычет будет невозможно.

5. Недостаточный срок работы

Существуют определенные ограничения на срок работы для получения налогового вычета за период работы после увольнения. Если человек отработал менее 183 дней в году, то он не имеет права на такой вычет.

Таким образом, необходимо помнить, что хотя налоговый вычет за период работы после увольнения является стимулом для налогоплательщиков, в некоторых случаях его получить невозможно. Прежде чем подавать на вычет, необходимо учитывать все указанные выше ограничения и условия.

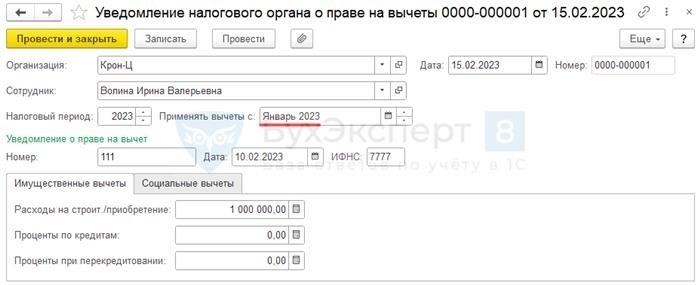

За что можно получить налоговый вычет при покупке недвижимости?

Основные условия для получения налогового вычета

- Покупка недвижимости.

- Наличие гражданства РФ или проживание на территории РФ.

- Получение дохода, подлежащего налогообложению.

На что можно получить налоговый вычет

При покупке недвижимости вы можете получить налоговый вычет по следующим позициям:

| Позиция | Максимальная сумма вычета |

|---|---|

| Ипотечные проценты | 120 000 рублей в год |

| Страховка и комиссии при ипотеке | максимальная сумма установлена региональными законами |

| Приобретение жилья в рамках программы «Молодая семья» или «Детская ипотека» | предусмотрены дополнительные льготы |

| Приобретение жилья на вторичном рынке | минимальная сумма установлена законодательством |

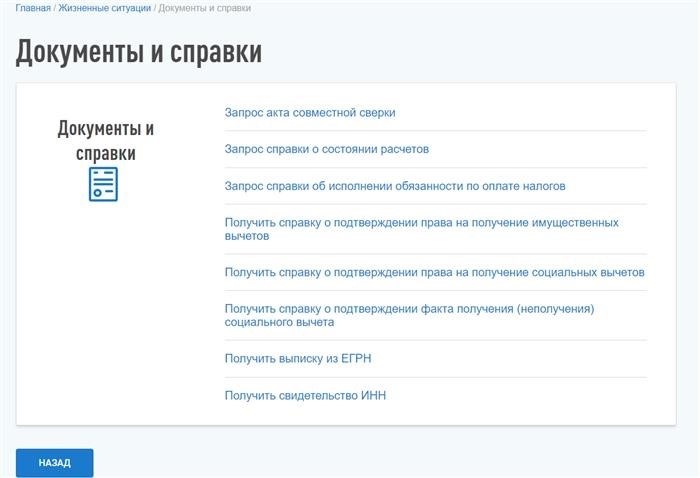

Как получить налоговый вычет

Чтобы получить налоговый вычет, необходимо выполнить следующие шаги:

- Оформить сделку купли-продажи недвижимости.

- Сохранить все документы, подтверждающие совершение сделки.

- Подать декларацию и предоставить все необходимые документы в налоговую инспекцию.

После обработки заявления и предоставленных документов, налоговая инспекция примет решение по предоставлению налогового вычета.

Покупка недвижимости — это серьезный шаг, но при наличии определенных условий вы можете получить налоговый вычет и уменьшить свои налоговые платежи. Важно знать, на что именно можно получить вычет и следовать необходимым процедурам для его получения.

Налоговый вычет за квартиру, если уволился с работы

Получение налогового вычета за квартиру после увольнения требует соблюдения определенных условий:

- Наличие права собственности на квартиру или доли в ней. Если вы уволились с работы, но остались собственником жилого помещения, то имеете право на получение вычета.

- Период прекращения трудового договора. Для получения налогового вычета вы должны уволиться не менее чем за 7 месяцев до даты подачи декларации. Это связано с тем, что вычет начисляется за отчетный календарный год.

- Размер налогового вычета составляет определенный процент от стоимости квартиры или доли в ней. Данный процент устанавливается государством и может различаться в зависимости от региона.

Налоговый вычет за квартиру можно получить не только в виде уменьшения налоговой базы при подаче декларации, но и через возврат излишне уплаченного налога. Для этого необходимо обратиться в налоговую инспекцию с соответствующим заявлением и предоставить документы, подтверждающие право на вычет.

| Документы для получения налогового вычета: | Дополнительные условия: |

|---|---|

| Свидетельство о собственности на квартиру | Документы о фактическом проживании в данной квартире в течение отчетного года |

| Документы о продаже/покупке квартиры (если имеются) | Уведомление налоговой инспекции о получении вычета до начала отчетного года |

Важно отметить, что получение налогового вычета за квартиру после увольнения возможно только в случае, если у вас возникла потребность в продаже квартиры. Если же вы продолжаете проживать в собственном жилье, то наличие этого вычета не имеет смысла.

Получение налогового вычета за квартиру после увольнения с работы является законным правом каждого гражданина, удовлетворяющего установленным требованиям. Это позволяет улучшить свое материальное положение и получить определенную финансовую поддержку со стороны государства.

Что сделать сотруднику, чтобы получить налоговый вычет у работодателя

Получить налоговый вычет у работодателя за период работы, который следует за увольнением, возможно, если выполнены определенные условия и предоставлены нужные документы. Чтобы максимизировать шансы на успешную реализацию такого вычета, необходимо внимательно ознакомиться с требованиями и обратиться к специалистам.

Этапы получения налогового вычета у работодателя:

- Подготовка необходимых документов

- Обращение к бухгалтерии работодателя

- Проверка правильности заполнения документов

- Получение вычета

Подготовка необходимых документов

Для получения налогового вычета у работодателя, сотрудник должен предоставить следующие документы:

- Заявление на получение налогового вычета;

- Копия трудового договора (в случае его предоставления работодателем);

- Копия приказа об увольнении (если работник увольнялся);

- Копии документов, подтверждающих выполнение условий для получения вычета (например, свидетельство о рождении ребенка при получении вычета на детей);

- Справка об отсутствии задолженности по налогам и сборам.

Обращение к бухгалтерии работодателя

Сотрудник должен обратиться в бухгалтерию своего бывшего работодателя с заявлением на получение налогового вычета за период работы. Для этого можно воспользоваться общепринятыми каналами связи, такими как электронная почта или личный прием у бухгалтера. Необходимо уточнить, какие документы и в каком виде требуется предоставить.

Проверка правильности заполнения документов

После предоставления документов, сотрудник должен обратить внимание на их правильное заполнение и соответствие требованиям. В случае необходимости, можно проконсультироваться со специалистами по налоговому праву или бухгалтерии. Это поможет избежать ошибок и ускорить процесс получения вычета.

Получение вычета

По результатам проверки и рассмотрения предоставленных документов, бухгалтерия работодателя принимает решение о предоставлении налогового вычета сотруднику. В случае положительного решения, сотрудник может получить вычет на свой банковский счет или получить денежные средства наличными у работодателя, если это предусмотрено.

Обращение к специалистам, внимательное отношение к документам и соблюдение необходимых требований помогут сотруднику успешно получить налоговый вычет у работодателя за период работы после увольнения.

Изменения в порядке получения налогового вычета с 2026 года

1. Новые сроки подачи декларации

Одним из изменений является сокращение сроков подачи налоговой декларации. Теперь гражданам необходимо подать декларацию до 1 мая текущего года. Раньше срок был установлен на 30 апреля. Это важно помнить, чтобы избежать штрафных санкций или потерю возможности получить налоговый вычет.

2. Изменен размер налогового вычета

С 2026 года изменился размер налогового вычета, который можно получить. Теперь максимальная сумма вычета составляет 120 тысяч рублей в год. Ранее этот лимит был установлен в размере 130 тысяч рублей. Это означает, что граждане могут получить налоговый вычет только в пределах нового установленного лимита.

3. Новые категории расходов

В 2026 году также были добавлены новые категории расходов, за которые можно получить налоговый вычет. Теперь, помимо стандартных категорий, таких как образование и лечение, вычет предоставляется также за инвестиции в российские иностранные финансовые инструменты, а также в некоммерческие организации в сфере культуры и спорта. Это открывает новые возможности для граждан получить налоговые льготы и уменьшить свои налоговые платежи.

4. Изменения в процедуре подачи документов

С 2026 года граждане могут подать документы для получения налогового вычета как в электронной, так и в бумажной форме. Ранее только электронная подача была доступна. Такое нововведение упрощает процедуру подачи и позволяет выбрать наиболее удобный для граждан способ.

5. Возможность получения налогового вычета без учета периода работы

С 2026 года сформировалась практика получения налогового вычета без учета периода работы. Это означает, что даже если человек уволился, он все равно может получить налоговый вычет за период, когда он работал. Такое решение принято для облегчения ситуации для тех, кто сменил работу или потерял ее в течение налогового года.

6. Внедрение новых технологий в процессе проверки деклараций

В 2026 году внедряются новые технологии для автоматической проверки налоговых деклараций. Теперь проверка будет осуществляться с использованием компьютерных программ, что позволит выявить ошибки в заполнении декларации и предупредить налогоплательщиков о возможных нарушениях. Это обеспечит большую прозрачность и точность процесса проверки деклараций.

Как получить налоговый вычет, если уволился

Налоговый вычет — это сумма денег, которую вы можете вернуть себе после подачи налоговой декларации. Если вам удастся получить налоговый вычет после увольнения, это поможет компенсировать потери и частично вернуть деньги, уплаченные в качестве налогов. Вот несколько шагов, которые помогут вам получить налоговый вычет, если вы уволились.

1. Соберите необходимые документы

- Трудовая книжка и приказ об увольнении;

- Копии доходных и расходных документов за период работы (зарплатные ведомости, налоговые декларации, квитанции об уплате налогов);

- Документы, подтверждающие статус участника программы социального страхования (если применимо).

2. Заполните налоговую декларацию

Для получения налогового вычета после увольнения необходимо заполнить налоговую декларацию и указать все доходы и расходы за период работы. Убедитесь, что вы правильно заполнили все поля и приложили все необходимые документы.

3. Подайте налоговую декларацию и запрос на налоговый вычет

Подайте заполненную налоговую декларацию и запрос на налоговый вычет в налоговую инспекцию. Убедитесь, что запрос на налоговый вычет содержит все необходимые сведения и приложите копии всех документов.

4. Ожидайте ответа от налоговой инспекции

После подачи налоговой декларации и запроса на налоговый вычет, вам предстоит ожидать ответа от налоговой инспекции. Обычно процесс рассмотрения занимает от нескольких недель до нескольких месяцев. Если ваша заявка будет одобрена, вы получите подтверждение и деньги будут перечислены вам на счет.

Не стоит забывать, что получение налогового вычета после увольнения — это сложный процесс, который требует внимательности и тщательной подготовки всех документов. Важно соблюдать все правила и сроки подачи документов, чтобы не потерять возможность получить налоговый вычет.

Кто имеет право на получение налогового вычета у работодателя

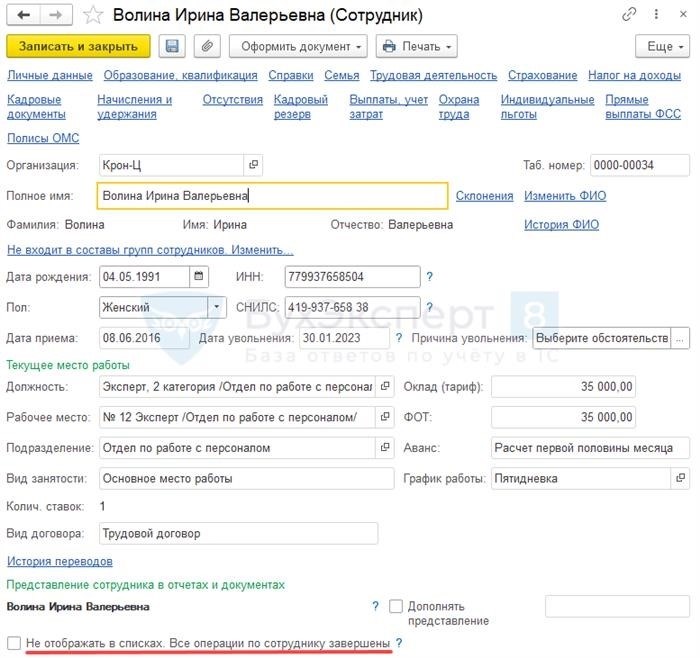

При уходе с работы есть возможность получить налоговый вычет за период работы. Однако, не каждый работник имеет право на такой вычет. Для того чтобы получить вычет, необходимо соответствовать определенным условиям:

- Налоговый резидент: Вычет предоставляется только для налоговых резидентов Российской Федерации. Необходимо обладать налоговым резидентством в момент увольнения и за предыдущий календарный год.

- Работодатель: Вычет можно получить только у того работодателя, где работник был трудоустроен на момент увольнения.

- Оплата налога: Право на вычет имеют только те работники, которые ранее уплачивали налог на доходы физических лиц. Если работник не платил налог, то он не может получить вычет.

- Подтверждение доходов: Для того чтобы получить вычет, работник должен иметь подтверждение доходов и уплаченных налогов за предыдущие годы. В качестве подтверждения может выступать справка о доходах или налоговая декларация.

Учитывая все вышеперечисленные условия, работники, увольняющиеся с работы, имеют возможность получить налоговый вычет у работодателя. Однако, необходимо обратить внимание на то, что размер вычета зависит от различных факторов, включая уровень дохода, категорию налогоплательщика и другие факторы. Поэтому, для получения подробной информации, рекомендуется обратиться к специалистам в области налогового права.

Кто имеет право на вычет?

На получение налогового вычета за период, когда человек работал, есть определенные условия и критерии, которым должен удовлетворять работник:

1. Главный критерий – увольнение

Чтобы иметь право на получение налогового вычета, работник должен быть уволен со своей последней работы. Это обязательное условие для применения данного вычета.

2. Факт увольнения и сроки

Следует учесть, что право на получение налогового вычета возникает только в случае фактического увольнения с работы. Также существует ограничение по срокам – вычет можно применять только в отчетном периоде, в котором произошло увольнение.

3. Размер дохода

Для получения налогового вычета за период работы важно учесть размер дохода, полученного в течение отчетного периода. Согласно законодательству, налоговый вычет можно получить только если среднемесячный доход не превышает определенного порога. Если доход превышает этот порог, налоговый вычет не полагается.

4. Соблюдение сроков

Одним из важных факторов для получения налогового вычета является соблюдение сроков. Заявление на получение вычета должно быть подано в налоговую инспекцию в установленные законом сроки. В противном случае, иск на получение вычета может быть отклонен.

Итак, чтобы иметь право на получение налогового вычета за период работы, необходимо удовлетворять следующим критериям: быть уволенным со своей последней работы, иметь факт увольнения, учитывать размер дохода и соблюдать сроки подачи заявления на вычет в налоговую инспекцию.

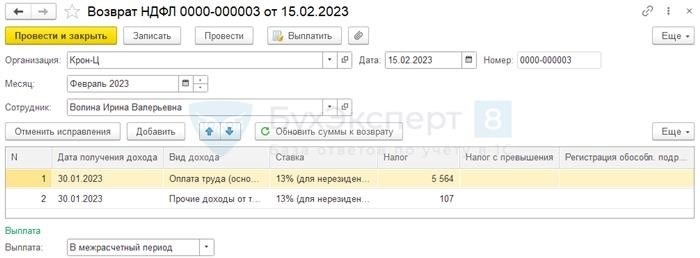

Как работодатель предоставляет налоговый вычет

При увольнении с работы сотрудник, в зависимости от уровня его доходов, может иметь возможность получить налоговый вычет за период, когда он работал. Такой вычет предоставляется работодателем и представляет собой возможность сэкономить на уплате налогов.

Как работает процесс предоставления налогового вычета работодателем?

- Работник уведомляет работодателя о своем увольнении и желании получить налоговый вычет.

- Работодатель запросит у сотрудника необходимые документы, подтверждающие его доходы за предыдущий период работы.

- Получив необходимую информацию, работодатель заполняет декларацию налогового вычета и предоставляет ее сотруднику для подписания.

- Подписав декларацию, сотрудник возвращает ее работодателю. Работодатель обязуется передать декларацию в налоговую службу в установленные сроки.

- После проверки декларации налоговой службой, работник получает налоговый вычет.

- Работодатель учитывает предоставленный налоговый вычет в своей бухгалтерии и предоставляет сотруднику информацию о сумме вычета.

Какие документы необходимы для получения налогового вычета?

Для получения налогового вычета работодателю от сотрудника требуется следующая документация:

- Копия паспорта сотрудника;

- Копия трудовой книжки с отметкой о приеме на работу и последней записью;

- Справка о доходах сотрудника за предыдущий период работы;

- Декларация по НДФЛ за предыдущий период работы.

Что такое налоговый вычет и как он работает?

Налоговый вычет представляет собой возможность уменьшить сумму налоговых платежей, которую сотрудник обязан уплатить государству, итог сокращения подлежащего оплате налога находится в кармане работника.

| Типы налоговых вычетов | Описание |

|---|---|

| Вычеты по обучению | Позволяют уменьшить сумму налога при оплате обучения сотрудника или его детей. |

| Вычеты на здравоохранение | Позволяют уменьшить сумму налога при оплате медицинских услуг или страховки на себя и членов семьи. |

| Вычеты на покупку жилья | Позволяют уменьшить сумму налога при покупке или строительстве жилья. |

| Вычеты на благотворительность | Позволяют уменьшить сумму налога при пожертвованиях на благотворительные цели. |

Получение налогового вычета может быть полезным для сотрудника, так как это позволяет сэкономить на налогах и получить дополнительные финансовые возможности. Работодатель обязан предоставить вычет и заполнить необходимые документы для его получения.