Перечисление аванса по договору может привести к существенным изменениям в бухгалтерском учете активов и пассивов. Аванс, полученный по договору, должен быть отражен на счетах как дебет, что приводит к увеличению активов, а также кредит, что приводит к увеличению пассивов предприятия. В данной статье рассмотрим подробнее, как происходит изменение бухгалтерских показателей при перечислении аванса по договору.

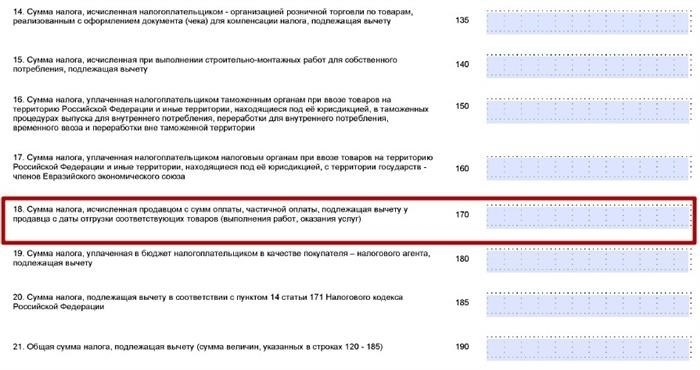

Расчет НДС и вычета НДС в авансовых операциях

Авансовые операции могут включать в себя расчет НДС и вычет НДС в соответствии с законодательством. Рассмотрим, как происходит расчет и учет НДС при осуществлении авансовых операций.

Расчет НДС в авансовых операциях

Расчет НДС в авансовых операциях осуществляется с учетом следующей формулы:

Сумма НДС = Сумма аванса × НДС ставка

Основные моменты, которые следует учесть при расчете НДС в авансовых операциях:

- НДС ставка должна быть указана в договоре;

- Сумма аванса должна быть указана в договоре;

- Расчет НДС производится от суммы аванса;

- Сумма НДС должна быть включена в общую сумму аванса.

Пример расчета НДС в авансовых операциях:

| Сумма аванса | НДС ставка | Сумма НДС | Общая сумма аванса |

|---|---|---|---|

| 10000 рублей | 20% | 2000 рублей | 12000 рублей |

Вычет НДС в авансовых операциях

Возможность получения вычета НДС в авансовых операциях зависит от статуса плательщика НДС.

Основные условия для получения вычета НДС в авансовых операциях:

- Обязательное наличие договора;

- Указание реквизитов продавца и покупателя;

- Наличие счета-фактуры на полученный аванс;

- Соответствие аванса и полученной от него продукции или услуги;

- Подтверждение уплаты НДС продавцу.

В случае выполнения всех условий, плательщик НДС может получить вычет НДС по авансу.

Пример вычета НДС в авансовых операциях:

Су

Возврат аванса покупателюЧто такое аванс и как он возвращаетсяАвансом называется денежная сумма, которую покупатель вносит продавцу в качестве предоплаты за товар или услугу. В случае, если договор не был исполнен, покупатель вправе требовать возврата аванса. Для этого необходимо обратиться к продавцу с письменным заявлением о расторжении договора и возврате аванса. Возврат аванса может осуществляться различными способами:

Сроки возврата авансаСроки возврата аванса определяются договором между сторонами. Если в договоре не указаны сроки возврата, то продавец должен вернуть аванс незамедлительно после получения заявления от покупателя о расторжении договора. В противном случае, покупатель вправе требовать выплаты неустойки за просрочку возврата аванса. Обязанности сторон при возврате авансаПри возврате аванса продавец обязан:

Покупатель, seinerseits, обязан:

Настройка учетной политикиНастройка учетной политики включает в себя следующие этапы и действия:  1. Определение основных принципов учетаОпределение основных принципов учета является первым шагом при настройке учетной политики. Это включает определение приведения учетной политики в соответствие с требованиями законодательства, а также выбор принципов учета, которые будут использоваться в организации. 2. Формирование планов счетовФормирование планов счетов является важным этапом при настройке учетной политики. На данном этапе определяется структура и нумерация счетов, которые будут использоваться при ведении бухгалтерского учета. Правильно организованный план счетов позволяет упорядочить финансовую информацию и облегчить ее анализ. 3. Определение порядка осуществления операцийОпределение порядка осуществления операций включает в себя установление правил и процедур, которые должны быть соблюдены при проведении различных финансовых операций, таких как покупка и продажа товаров, получение и выдача кредитов, оплата заработной платы и т.д. 4. Составление регламента учета и отчетностиСоставление регламента учета и отчетности представляет собой разработку документов, которые определяют порядок ведения бухгалтерского учета и составление различных отчетов. В регламент учета и отчетности включаются требования к оформлению документов, правила проведения инвентаризации, а также планы и формы отчетности. 5. Обучение сотрудниковОбучение сотрудников является последним этапом при настройке учетной политики. В ходе обучения сотрудники ознакамливаются с требованиями учетной политики, правилами и процедурами ведения бухгалтерского учета. Они также учатся работать с программными средствами, используемыми в бухгалтерии, и ознакамливаются с основами бухгалтерии и налогового законодательства. Получение аванса от покупателяЗачем получают аванс?Получение аванса может предоставить ряд преимуществ для продавца:

Какие изменения происходят в активе и пассиве?Получение аванса от покупателя влечет за собой следующие изменения в бухгалтерии:

Как оформить получение аванса?Для оформления получения аванса от покупателя рекомендуется:

Получение аванса от покупателя может быть полезным инструментом для продавца, обеспечивающим финансовую поддержку, минимизацию рисков и подтверждение серьезности намерений покупателя. Важно оформить получение аванса документально и правильно учесть его в бухгалтерии. Перечисление аванса продавцуАктивыПеречисление аванса продавцу влияет на состав активов, как покупателя, так и продавца.

ПассивыПеречисление аванса продавцу также влияет на состав пассивов покупателя и продавца.

Таким образом, перечисление аванса продавцу ведет к изменению состава активов и пассивов у обеих сторон сделки, обеспечивая предварительную оплату и устанавливая финансовые обязательства.  Отражение авансов в балансеИзменение активовПод воздействием авансов, активы компании могут измениться следующим образом:

Изменение пассивовИзменение пассивов компании при отражении авансов в балансе может выглядеть следующим образом:

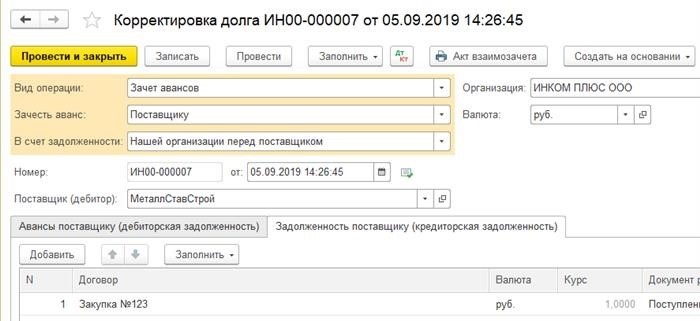

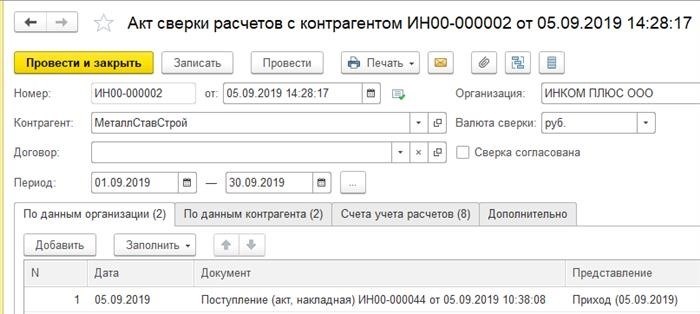

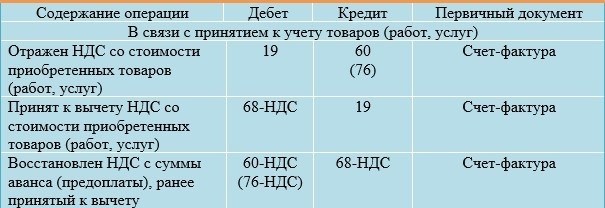

Авансы по договору оказывают влияние на баланс компании. Они изменяют состояние активов и пассивов, отражая предварительную оплату и будущие обязательства. Обязательно учитывайте эти изменения, чтобы баланс вашей компании отображал актуальную финансовую ситуацию. Отражение авансовых операций в декларации: проводки, восстановлениеПроводкиДля отражения авансовых операций в декларации необходимо совершить следующие проводки:

Если аванс использован для оплаты товаров или услуг, то необходимо также провести проводку по факту получения товаров или услуг. Восстановление

В случае, если аванс был перечислен через банк, проводки по восстановлению аванса также требуются на стороне банка для отражения движения денежных средств. Отражение авансовых операций в декларации является неотъемлемой частью правильного учета финансовой деятельности компании. Корректное проведение проводок и восстановление аванса позволяют получить достоверное отражение финансового состояния организации. Настройка договора с поставщиком1. Цели настройки договора:

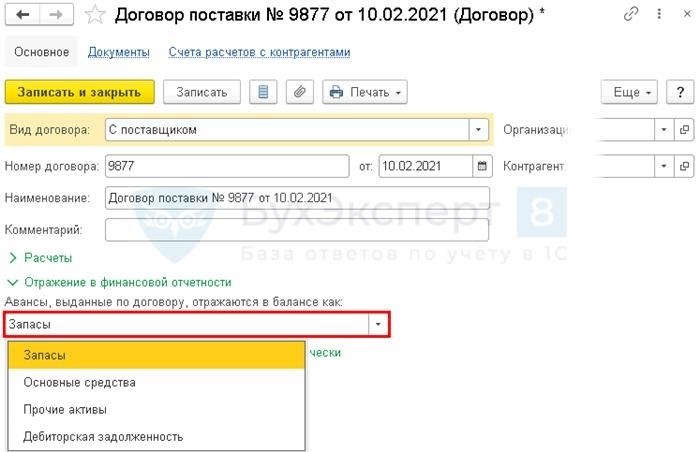

2. Перечисление адванса по договору:Одним из важных аспектов настройки договора с поставщиком является перечисление аванса. Такая практика позволяет обеспечить финансовую устойчивость и заинтересованность поставщика в выполнении обязательств. Важно определить следующие параметры:

3. Изменение актива и пассива при перечислении аванса:Перечисление аванса по договору влияет на состав актива и пассива обеих сторон. Для заказчика:

Для поставщика:

4. Правовые аспекты настройки договора:При настройке договора с поставщиком важно учесть следующие правовые аспекты:

В конечном итоге, настройка договора с поставщиком играет важную роль в обеспечении эффективного и безопасного сотрудничества. Ее проведение требует внимательности и точности, а результатом будет установление взаимовыгодных условий, минимизация рисков и споров. Оставьте заявку на консультацию или подключение!

Почему стоит обратиться к нам?

Как оставить заявку?Чтобы оставить заявку на консультацию или подключение к нашим услугам, заполните простую форму:

После того, как вы заполните форму, наш специалист свяжется с вами в ближайшее время для уточнения деталей и назначения консультации. Оставьте заявку прямо сейчас и получите профессиональную правовую поддержку! Применение КВО при авансахКомпенсационно-возмещательные обязательства (КВО) играют важную роль при авансах по договору, определяя обязательства сторон и их последствия. В таких случаях КВО регулируют активы и пассивы, а также распределение рисков и ответственность между сторонами. Активы и пассивы при авансеПри получении аванса по договору, активы одной стороны (заказчика) увеличиваются, так как он получает денежные средства или иные ценности. Активы другой стороны (поставщика) уменьшаются, так как он переходит право собственности на переданные заказчиком денежные средства или ценности. Пассивы сторон также изменяются при получении аванса. У заказчика обязательства перед поставщиком увеличиваются, поскольку он обязан в будущем получить товары или услуги, за которые он получил аванс. У поставщика обязательства перед заказчиком увеличиваются, так как он обязан поставить товары или оказать услуги в соответствии с условиями договора и полученным авансом. Распределение рисков и ответственностиПри авансах КВО также определяют распределение рисков и ответственность между сторонами. Заказчик несет риск возможной непоставки товаров или неоказания услуг со стороны поставщика. При этом, если поставщик не выполнит своих обязательств, заказчик имеет право требовать возврата аванса или возмещения убытков. Поставщик, в свою очередь, несет риск неполучения полной оплаты за товары или услуги. В случае, если заказчик откажется от исполнения договора, поставщик имеет право удержать аванс в качестве компенсации за понесенные расходы и потери. Пример использования КВО при авансах

Применение КВО при авансах имеет важное значение для обеих сторон договора, определяя их обязательства и риски. Это позволяет уменьшить возможность неправомерных или несвоевременных действий и споров между сторонами, а также способствует справедливому распределению ответственности в случае невыполнения договорных обязательств. Новация обязательства по поставке товара в заемное обязательство

Изменение активной стороны обязательстваПри новации обязательства по поставке товара в заемное обязательство происходит изменение активной стороны обязательства:

Таким образом, обязательства смещаются внутри субъектов договора. Изменение пассивной стороны обязательстваПри новации обязательства по поставке товара в заемное обязательство происходит изменение пассивной стороны обязательства:

Замена предмета обязательства, с одной стороны, освобождает поставщика от обязанности поставки товаров, а с другой стороны, освобождает заемщика от обязанности оплаты. Последствия новации обязательстваНовация обязательства по поставке товара в заемное обязательство может привести к следующим последствиям:

НДС в балансеАктивыВ балансе НДС выступает как активная статья, означающая сумму денег, которую компания имеет право предъявить к возврату у налоговых органов. Активный НДС отражается на счетах:

Пассивы

Важно: НДС, предъявленный к возврату, отражается в бухгалтерии как сумма, которую компания может получить обратно. Для этого необходимо составить и подать соответствующую заявку в налоговый орган.

detector |

|---|