Вступление налога на добавленную стоимость (НДС) при заключении договора лизинга является важным фактором для лизингодателей в 2026 году. НДС может оказывать значительное влияние на финансовые результаты и налоговую обязанность компании, поэтому понимание его применения и правил является необходимым для достижения успешной и эффективной деятельности при осуществлении лизинговых операций. В данной статье рассматриваются основные аспекты НДС при договоре лизинга и изменения, которые вступили в силу в 2026 году.

Обязательство по аренде (ОА)

Обязательство по аренде (ОА) представляет собой договорный инструмент, который регулирует отношения между арендодателем и арендатором. ОА устанавливает права и обязанности сторон, а также условия и сроки аренды. В рамках ОА арендодатель передает арендатору право использования имущества взамен на уплату арендной платы.

Содержание ОА

Обязательство по аренде обычно включает в себя следующие элементы:

- Идентификацию сторон — арендодателя и арендатора;

- Описание арендуемого имущества;

- Сроки аренды, определение порядка пролонгации или расторжения договора;

- Условия оплаты арендной платы и порядок регулирования индексации;

- Права и обязанности сторон в процессе аренды;

- Порядок рассмотрения споров и урегулирования конфликтов;

- Прочие условия, включая ответственность сторон, страхование имущества и прочее.

Важные аспекты ОА

При заключении ОА необходимо обратить внимание на следующие важные аспекты:

- Права арендодателя: Арендодатель имеет право рассчитывать на своевременную оплату арендной платы, а также на то, что арендатор будет заботиться о имуществе и исполнять свои обязанности согласно договору.

- Права арендатора: Арендатор имеет право использовать арендуемое имущество согласно условиям договора, а также требовать от арендодателя предоставления имущества в надлежащем состоянии.

- Ответственность сторон: Ответственность сторон за нарушение условий договора должна быть четко определена в ОА, включая возможность взыскания штрафов или уплаты компенсации.

Обязательство по аренде является важным юридическим инструментом, который позволяет регулировать отношения между арендодателем и арендатором. Важно заключить ОА, учитывая все необходимые аспекты, чтобы обе стороны могли быть защищены и вести бизнес в рамках установленных правил и условий.

Что нужно помнить арендодателю о финансовой аренде

1. Регистрация в налоговых органах

Арендодатель, занимающийся финансовой арендой, должен зарегистрироваться в налоговых органах как плательщик НДС. Это позволит ему учесть и выплачивать НДС по полученным платежам от арендаторов.

2. Расчет и уплата НДС

Арендодатель обязан рассчитывать и уплачивать НДС на сумму оплаты за финансовую аренду. Ставка НДС может изменяться в зависимости от типа арендованного имущества и применяться к сумме арендной платы и сопутствующим услугам.

3. Учет налоговых вычетов

Арендодатель может иметь право на налоговые вычеты, связанные с арендой имущества. Например, арендодатель может учесть затраты на приобретение или лизинг имущества в качестве амортизационных отчислений. Такие вычеты позволяют снизить налоговую базу и уплатить меньше налогов.

4. Трансграничная финансовая аренда

Если арендодатель осуществляет финансовую аренду с иностранными арендаторами или налоговыми резидентами других стран, могут возникать дополнительные вопросы о налогообложении и соблюдении требований международных договоров об избежании двойного налогообложения.

5. Соблюдение сроков

Арендодатель должен контролировать сроки финансовой аренды и своевременно предоставлять арендаторам необходимую документацию и отчетность. Также необходимо внимательно следить за соблюдением правил, установленных договором аренды.

Право пользования активом (ППА)

Основные моменты ППА:

- ППА — это договор, который определяет условия и порядок использования имущества, принадлежащего лизингодателю.

- ППА может быть заключен как с физическими, так и с юридическими лицами.

- ППА является временным соглашением, срок которого определяется в договоре.

- ППА может предусматривать опцию выкупа актива лизингополучателем по истечении срока договора.

НДС при ППА:

При заключении ППА, возникает вопрос об облагаемости операции НДС. В соответствии с Налоговым кодексом Российской Федерации, лизинговые услуги, включающие предоставление права пользования активом, облагаются НДС в размере 20%.

Возможные сценарии по возникновению НДС:

- Лизингодатель является плательщиком НДС и включает НДС в стоимость арендных платежей, которые взимаются с лизингополучателя.

- Лизингополучатель обязан уплатить НДС самостоятельно при получении актива в пользование.

- В случае выкупа актива по истечении срока договора, лизингополучатель также обязан уплатить НДС.

Выгоды и риски при ППА:

| Выгоды | Риски |

|

|

Право пользования активом (ППА) является удобным инструментом для получения доступа к необходимым активам без больших первоначальных затрат. Однако при заключении такого договора необходимо учитывать налоговые аспекты, связанные с облагаемостью НДС и возможные риски, связанные с использованием активов.

Как рассчитать величину инвестиции в аренду

1. Определите стоимость объекта аренды

Сначала необходимо определить рыночную стоимость объекта аренды. Это может быть коммерческая недвижимость, оборудование или транспортное средство. Стоимость можно узнать у дилера, продавца или на рынке.

Пример: Если стоимость объекта аренды составляет 1 000 000 рублей.

2. Определите срок аренды

Определите срок, на который вы собираетесь арендовать объект. Обычно это указывается в договоре аренды. Срок может быть измерен в годах, месяцах или днях.

Пример: Срок аренды составляет 24 месяца.

3. Выберите метод расчета арендной ставки

Существует несколько методов расчета арендной ставки: фиксированная ставка, процент от стоимости объекта или процент от ежегодной стоимости аренды. Вам необходимо выбрать наиболее подходящий метод в зависимости от ваших предпочтений и финансовых возможностей.

4. Рассчитайте ежемесячную арендную плату

Для расчета ежемесячной арендной платы необходимо поделить стоимость объекта аренды на срок аренды и умножить на выбранный метод расчета арендной ставки.

Пример: Если вы выбрали метод расчета процента от стоимости объекта аренды в размере 2%, то ежемесячная арендная плата будет составлять: (1 000 000 x 0,02) / 24 = 41 666 рублей.

С помощью этих простых шагов вы сможете рассчитать величину инвестиции в аренду и определить, насколько выгодно вам будет арендовать объект для своего бизнеса.

Как правильно оформить покупку и доработку предмета лизинга

В случае заключения договора лизинга, приобретение и последующая доработка предмета лизинга требуют особых юридических процедур и документации. Важно правильно отразить эти операции в бухгалтерии и соблюсти все законодательные требования.

1. Покупка предмета лизинга

Первым шагом является приобретение предмета лизинга. При этом необходимо следить за соответствием цены покупки сумме, указанной в договоре лизинга, а также за исполнением всех условий, предусмотренных контрактом.

- Оформите акт приема-передачи имущества, в котором должны быть указаны характеристики приобретенного предмета, его состояние и комплектность.

- Оплатите покупку, учитывая все налоги и комиссии, установленные законодательством.

- Получите все необходимые документы, подтверждающие собственность на предмет лизинга.

2. Доработка предмета лизинга

Доработка предмета лизинга является дополнительной процедурой, которая может быть необходима в случае, если предмет нуждается в модернизации или изменении.

- Определите объем работ, которые требуется выполнить над предметом лизинга.

- Составьте техническое задание на доработку, где должны быть указаны все требования и спецификации изменений.

- Выберите исполнителя, который выполнит доработку согласно заданию.

- Контролируйте процесс выполнения работ и проверьте качество окончательного результата.

Важно помнить, что доработка предмета лизинга не должна превышать стоимость самого предмета, указанную в договоре лизинга.

Пример:

| Документы | Описание |

|---|---|

| Акт приема-передачи имущества | Документ, подтверждающий факт покупки предмета лизинга и его состояние. |

| Техническое задание на доработку | Документ, содержащий требования и спецификации по изменению предмета лизинга. |

Правильное оформление покупки и доработки предмета лизинга позволяет избежать проблем с контрагентами, соблюсти законодательство и установленные договором условия. В случае сомнений или сложностей, всегда рекомендуется обратиться к юристам или специалистам по лизингу, чтобы получить консультацию и содействие при проведении этих операций.

Передача в лизинг покупного имущества

Преимущества передачи имущества в лизинг:

- Оптимизация финансовых потоков: лизинговые платежи могут быть распределены равномерно в течение всего срока договора, что облегчает планирование бюджета;

- Снижение налоговой нагрузки: расходы на лизинговые платежи учитываются в налоговом учете, что позволяет снизить налогооблагаемую базу;

- Обновление имущества: лизинг позволяет обновлять технику и оборудование без больших капиталовложений;

- Гибкость условий: договор лизинга может быть адаптирован под конкретные потребности лизингополучателя.

Правовой режим передачи имущества в лизинг:

Передача имущества в лизинг производится на основании заключения договора между лизингодателем и лизингополучателем. Договор определяет условия использования имущества, сроки действия договора, порядок уплаты лизинговых платежей и другие существенные условия.

Лизингодатель остается собственником имущества на протяжении всего срока договора. В случае неисполнения обязательств лизингополучателем, лизингодатель имеет право расторгнуть договор и вернуть имущество себе. В случае исполнения договора лизинга лизингополучателем, лизингодатель обязан передать имущество в собственность лизингополучателя по истечению срока договора или по истечении определенного срока, указанного в договоре.

| Лизингодатель (Собственник имущества) | Лизингополучатель (Пользователь имущества) |

|---|---|

| Заключает договор лизинга | Получает имущество в аренду |

| Остается собственником имущества | Использует имущество на условиях договора |

| В случае неисполнения обязательств, имеет право расторгнуть договор и вернуть имущество себе | В случае исполнения договора, получает право на переход собственности по истечению срока договора |

Передача покупного имущества в лизинг позволяет оптимизировать финансовые потоки, снизить налоговую нагрузку и обновлять имущество без больших капиталовложений. Договор лизинга является основным юридическим документом, который регулирует отношения между лизингодателем и лизингополучателем. Лизингодатель остается собственником имущества, а лизингополучатель получает право пользования имуществом на условиях, указанных в договоре. При исполнении договора лизинга лизингодатель передает имущество в собственность лизингополучателя.

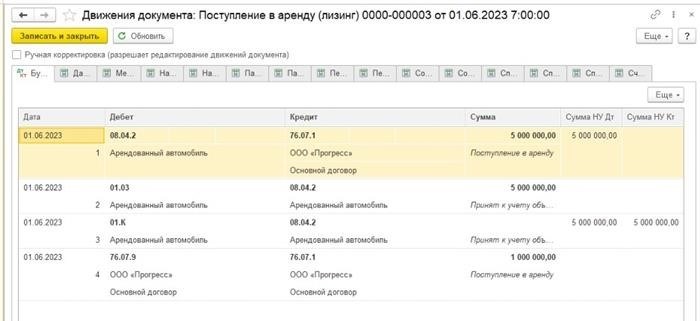

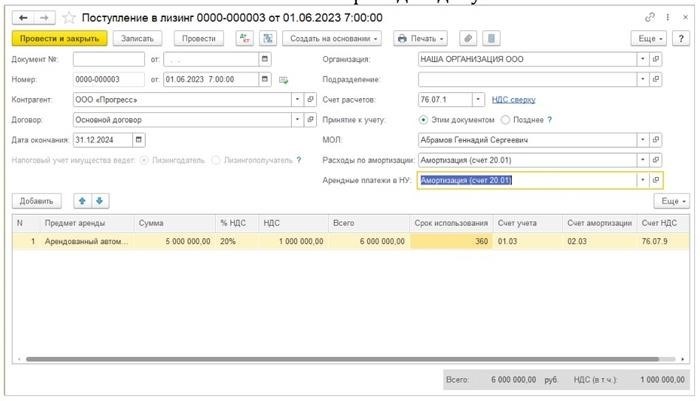

Как учитывать лизинг в налоговом учете?

Классификация лизинговых отношений в налоговом учете

Согласно действующему законодательству, лизинговые отношения можно разделить на две категории:

- Финансовый лизинг;

- Операционный лизинг.

Финансовый лизинг

При финансовом лизинге лизингополучатель должен учесть арендуемый актив в своем бухгалтерском учете и налоговом учете наравне с имуществом, находящимся в собственности. В этом случае лизингополучатель будет списывать амортизацию на арендованный актив и учесть прочие расходы, связанные с его использованием.

Операционный лизинг

Операционный лизинг рассматривается как аренда и не подлежит учету наравне с имуществом, находящимся в собственности лизингополучателя. Это означает, что арендуемый актив не отображается в бухгалтерском учете как актив, а арендодатель учитывает платежи по арендному договору как доходы.

Налог на добавленную стоимость (НДС)

При лизинге также возникает вопрос об учете НДС. В случае финансового лизинга, НДС обычно учитывается сразу при заключении договора и может быть погашен лизингополучателем путем применения налогового кредита. В операционном лизинге, НДС обычно включается в стоимость аренды и не подлежит отдельной оплате.

Важно соблюдать требования налогового законодательства и проводить корректный учет лизинговых отношений в соответствии с применимыми правилами и нормами. Это поможет избежать возможных штрафов и проблем с налоговыми органами.

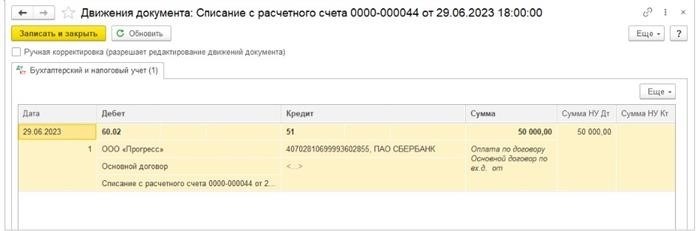

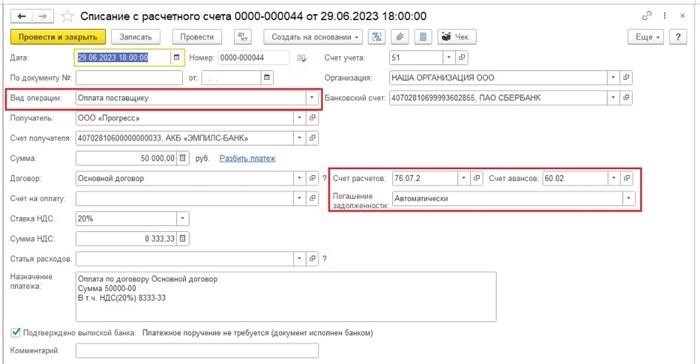

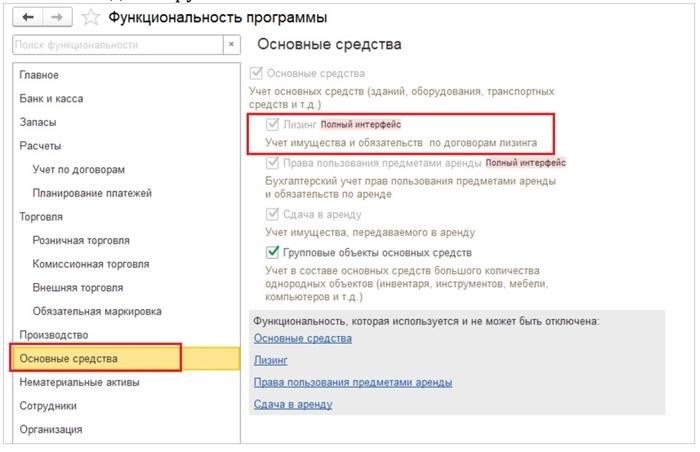

Программа «1С:Бухгалтерия 8» (ред. 3.0)

Основные возможности программы:

- Учет операций с денежными средствами, банковскими операциями и обменом валюты.

- Ведение кассовых операций и контроль расчетно-кассовых операций.

- Аналитический учет по различным статьям расходов и доходов.

- Учет основных средств, материалов и товаров.

- Возможность формирования различных финансовых отчетов и аналитических справок.

Преимущества программы:

- Интуитивно понятный интерфейс, который позволяет быстро освоить программу и эффективно работать с ней.

- Широкие возможности по настройке и индивидуализации программы под конкретные потребности организации.

- Высокая надежность и защита данных благодаря использованию современных технологий и инструментов.

- Поддержка различных способов обмена данными с другими системами.

- Регулярные обновления и дополнения, которые учитывают изменения в законодательстве и исправляют ошибки.

Интеграция с другими программами:

Программа «1С:Бухгалтерия 8» (ред. 3.0) позволяет интегрироваться с другими программами, что упрощает и ускоряет процесс обмена данными. В частности, она может быть интегрирована с программами для управления складом, учета товаров и услуг, управления персоналом и другими.

| Программа | Возможности интеграции |

|---|---|

| 1С:Управление торговлей | Автоматическая передача данных о продажах и остатках товаров. |

| 1С:Зарплата и управление персоналом | Автоматическая передача данных о заработной плате и налоговых удержаниях. |

| 1С:Склад | Автоматическая передача данных о приходе и расходе товаров. |

Программа «1С:Бухгалтерия 8» (ред. 3.0) — это мощный инструмент, который поможет организации эффективно управлять своей бухгалтерией и сократить время, затрачиваемое на ведение учета. Благодаря широкому функционалу и интеграции с другими программами, она позволяет автоматизировать и оптимизировать бухгалтерские процессы.

Прекращение договора лизинга

1. Истечение срока договора:

Договор лизинга обычно заключается на определенный срок. По истечении этого срока, договор считается прекращенным.

2. Досрочное прекращение по соглашению сторон:

В случае согласия обоих сторон, договор лизинга может быть расторгнут досрочно. Условия досрочного прекращения обычно оговариваются в самом договоре.

3. Нарушение условий договора:

Договор лизинга может быть расторгнут одной из сторон в случае нарушения условий договора другой стороной. При этом, прекращение договора может быть судебным или внесудебным.

4. Банкротство лизингополучателя:

В случае банкротства лизингополучателя, договор лизинга может быть прекращен. Возможность прекращения договора в этой ситуации может быть предусмотрена в самом договоре.

5. Утрата имущества:

Если имущество, предмет договора лизинга, утеряно или повреждено, договор может быть прекращен. В этом случае, стороны могут договориться о расторжении договора или о возмещении убытков.

6. Отказ лизингополучателя от имущества:

Если лизингополучатель отказывается от использования имущества, предусмотренного в договоре лизинга, договор может быть прекращен. В этом случае, стороны должны провести процедуру возврата имущества и заключить соглашение о прекращении договора.

Прекращение договора лизинга может иметь различные юридические последствия, такие как возврат имущества, компенсация убытков и другие. Поэтому, в случае прекращения договора лизинга, рекомендуется обратиться к юристу для консультации и защиты своих интересов.

Применение ФСБУ 25/2018 при договорах лизинга: основные моменты

ФСБУ 25/2018 «Финансовая отчетность лесорубки вещественных ценностей, учет операций лесорубки, отчетность о прочих финансовых результатах и операции связанные с лесорубкой» устанавливает требования к отчетности лизингодателей по договорам лизинга. Ниже рассмотрим основные моменты применения данного стандарта в контексте договоров лизинга в 2026 году.

Определение договора лизинга

Согласно ФСБУ 25/2018, договор лизинга — это сделка, по которой одна сторона (лизингодатель) передает другой стороне (лизингополучатель) право использования актива на определенный срок в обмен на выплату арендной платы.

Учет лизинговых операций

Согласно ФСБУ 25/2018, лизингодатель должен учитывать лизинговые операции согласно принципу подтверждения (актуализации) активов и обязательств. Таким образом, при заключении договора лизинга лизингодатель должен указывать актив, передаваемый в лизинг, в качестве актива на балансе, а обязательства по лизингу — как соответствующую задолженность перед лизингополучателем.

Распределение платежей по лизингу

Согласно ФСБУ 25/2018, лизинговые платежи должны быть распределены лизингодателем на протяжении срока договора лизинга между стоимостью аренды и финансовыми затратами. При этом основной признак разделения платежей заключается в том, влияют ли они на сокращение общей стоимости аренды или представляют собой оплату за кредитование актива.

Отчетность о прочих финансовых результатов

ФСБУ 25/2018 указывает на необходимость включения в отчетность лизингодателя информации о прочих финансовых результатах, связанных с договорами лизинга. К таким результатам относятся, например, доходы от лизинговой деятельности, финансовые расходы и дополнительные затраты, связанные с учетом и амортизацией активов, передаваемых в лизинг.

Применение ФСБУ 25/2018 является обязательным для лизинговых компаний при составлении финансовой отчетности по договорам лизинга. Важно соблюдать требования стандарта при учете лизинговых операций, распределении платежей и включении информации о прочих финансовых результатах. Это позволит обеспечить прозрачность и надежность информации, предоставляемой сторонам сделки и заинтересованным сторонам.