Оплата труда – это одна из самых важных тем современного общества. Каждому работнику важно получать достойную зарплату за свой труд. Однако, не всегда работодатели выплачивают своим сотрудникам достаточную сумму. Вряд ли найдется человек, который хотя бы раз не сталкивался с ситуацией, когда зарплата за первую половину месяца не покрывала МРОТ.

При сменном графике работы

При сменном графике работы сотруднику может быть начислена заработная плата за первую половину месяца. Однако, чтобы оплата соответствовала минимальному размеру оплаты труда (МРОТ), необходимо выполнить определенные условия.

Основные условия

- Выполнение сменного графика работы, предусмотренного трудовым договором или коллективным договором;

- Работа в период, за который начисляется зарплата за первую половину месяца;

- Обязательное доведение заработной платы до размера МРОТ.

Начисление заработной платы

Начисление заработной платы при сменном графике работы может осуществляться по-разному:

- Поотпускное начисление — заработок формируется на основе отработанных дней, а оплата считается пропорционально рабочему времени в первой половине месяца;

- Сдельное начисление — заработок определяется количеством выполненной работы или установленным процентом от выполненного объема работ за первую половину месяца;

- Почасовое начисление — заработок определяется по фактически отработанным часам в первой половине месяца.

Доведение до МРОТ

Если начисленная заработная плата за первую половину месяца ниже МРОТ, работодатель обязан довести ее до этого уровня. Для этого можно выполнить следующие действия:

- Увеличить ставку оплаты заработной платы;

- Пересчитать количество отработанных дней, выполненной работы или отработанных часов;

- Применить другие способы роста заработной платы, предусмотренные законодательством.

При сменном графике работы работодатель обязан выплачивать заработную плату за первую половину месяца, при условии, что сотрудник работал в этот период. Оплата должна быть не ниже МРОТ, и в случае несоответствия этому требованию, работодатель должен принять меры для доведения оплаты до необходимого уровня. Важно соблюдать законодательные нормы и учитывать особенности трудового договора или коллективного договора, чтобы избежать конфликтных ситуаций и обеспечить справедливое и своевременное начисление заработной платы.

При суммированном учете рабочего времени

Преимущества суммированного учета рабочего времени

- Гибкость графика работы: работники имеют возможность самостоятельно распределить свое рабочее время внутри заданного срока, учитывая свои личные потребности и обстоятельства.

- Упрощенный расчет заработной платы: работодатели могут предоставить сотрудникам фиксированную оплату за суммарное количество отработанных часов, что делает процесс расчета более прозрачным и простым.

- Экономия времени и ресурсов: суммированный учет позволяет избежать необходимости регулярно заполнять и проверять табели учета рабочего времени, что позволяет сэкономить время и ресурсы.

Ограничения при суммированном учете рабочего времени

Необходимо учитывать, что суммированный учет рабочего времени должен соответствовать нормативным актам, регулирующим трудовые отношения, и учет долговременного сохранения подлежит учету в суммарной норме за отчетный период, с отображением его в табеле учета рабочего времени.

Суммированный учет в случае оплаты за первую половину месяца

При оплате за первую половину месяца по суммированному учету, работник получает заработную плату, рассчитанную на основе отработанных им рабочих часов в данном периоде. Оплата производится с учетом минимальной заработной платы (МРОТ) и доводится до нее в случае, если сумма заработной платы ниже установленного минимума.

Когда работодатель может выплачивать зарплату ниже МРОТ: юридический анализ

Минимальный размер оплаты труда (МРОТ) устанавливает нижний порог для заработной платы работника. Однако есть случаи, когда реальная зарплата может быть законно ниже МРОТ. Рассмотрим основные ситуации, в которых работодатель может выплачивать заработную плату ниже установленного минимума.

1. Заработная плата ниже МРОТ в случае сокращения рабочего времени

По российскому трудовому законодательству, работники, занятые на частичную занятость или временно сокращенный рабочий день, могут получать зарплату пропорционально отработанному времени. Таким образом, если человек работает половину рабочего дня или только несколько дней в неделю, его заработная плата может быть ниже МРОТ.

2. Работника занимает неосновная работа

Если работник выполняет неосновную работу, его заработная плата может быть установлена ниже МРОТ. Например, если у человека есть основная должность, а также подработка, его заработок с подработки может быть ниже МРОТ, поскольку это не является основным источником заработной платы.

3. Работник находится на испытательном сроке

Время испытания предназначено для проверки квалификации работника и его соответствия должности. В течение испытательного срока работодатель имеет право установить заработную плату ниже МРОТ. Такое снижение может быть обусловлено риском, связанным с приемом на работу нового сотрудника.

4. Премии и дополнительные выплаты

Зарплата работника может быть ниже МРОТ, если его оклад составляет меньшую сумму, но работодатель предлагает систему премий или дополнительные выплаты, которые позволяют сотруднику получать более высокий доход за счет этих дополнительных стимулов.

5. Работник получает долевую оплату труда

Некоторые работники, в частности сельскохозяйственные работники, могут получать не фиксированную заработную плату, а оплату за выполненную работу в виде определенной доли от выручки или производства. В таких случаях размер заработной платы может быть ниже МРОТ, однако важно учитывать, что эта система оплаты может включать дополнительные стимулы, например премии за превышение плановых показателей, которые позволяют работнику получать более высокую заработную плату.

Можно ли доплатить зарплату

Иногда ситуация так складывается, что работодатель не в состоянии выплатить полную зарплату за первую половину месяца и возникает вопрос о доплате. Но возможно ли это юридически и какие правила регулируют такие ситуации?

В настоящее время законодательство не предусматривает специальные нормы, которые бы регулировали возможность доплаты зарплаты за первую половину месяца. Однако, ситуации, когда работодатель не выплачивает полную зарплату, обычно регулируются трудовым договором и внутренними правилами компании.

Трудовой договор

Трудовой договор является основным документом, который регулирует отношения между работником и работодателем. В нем могут быть указаны условия выплаты зарплаты за первую половину месяца и возможность доплаты в случае неполной выплаты. Если в трудовом договоре не указаны подобные условия, то работодатель обязан выплатить полную зарплату в установленные сроки.

Внутренние правила компании

Некоторые компании имеют свои внутренние правила, которые могут предусматривать возможность доплаты зарплаты за первую половину месяца. Эти правила обычно утверждаются приказом руководителя и действуют внутри компании. Если внутренние правила компании предполагают доплату зарплаты в случае неполной выплаты, то работодатель должен ее осуществить.

Коллективный договор

Если компания имеет коллективный договор, то в нем также могут быть предусмотрены условия доплаты зарплаты за первую половину месяца. Коллективный договор является дополнительным источником правового регулирования и может устанавливать более выгодные условия для работников, чем законодательство.

Возможные последствия

Если работодатель не выплатил полную зарплату за первую половину месяца и отказывается произвести доплату, работник может обратиться в трудовую инспекцию или судебные органы. В случае признания необоснованной неполной выплаты зарплаты, работодатель может быть обязан выплатить дополнительную сумму работнику как компенсацию.

Что вычитается, а что идёт сверху

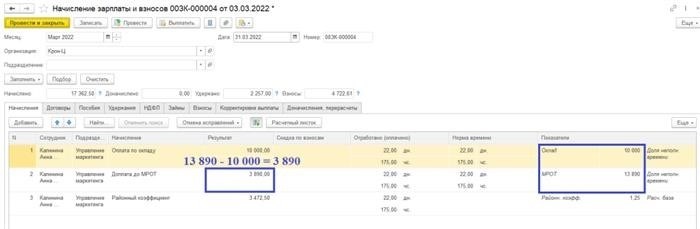

Когда работник получает зарплату за первую половину месяца и его заработок не достигает минимальной заработной платы (МРОТ), работодатель обязан довести его до нее. При этом некоторые выплаты вычитаются, а другие доплачиваются сверху.

Вычитается:

- Аванс, выдаваемый работнику в первой половине месяца, вычитается из заработной платы, если он имеет место быть.

- Удержания по налогам и отчисления в соцфонды. Сумма налогов и отчислений зависит от размера заработной платы и устанавливается в соответствии с действующим законодательством.

Идёт сверху:

- Доплата до МРОТа. Если заработок работника за первую половину месяца ниже МРОТа, работодатель обязан доплатить разницу до МРОТа.

- Оплата сверхурочных работ. Если работник выполнил сверхурочную работу, за нее ему должна быть выплачена дополнительная сумма, превышающая его заработок за обычную рабочую неделю.

Таким образом, при выплате зарплаты за первую половину месяца работник может столкнуться с вычетами, такими как аванс и налоги, но в то же время получить доплату до МРОТа и возможную оплату сверхурочных работ.

При неполном отработанном месяце

При неполном отработанном месяце, когда сотрудник отработал только первую половину месяца, возникает вопрос о начислении заработной платы. Эта ситуация требует подробного разбора согласно трудовому законодательству.

1. Определение неполного отработанного месяца

Неполным отработанным месяцем считается ситуация, когда сотрудник по различным причинам не отработал все рабочие дни месяца.

2. Расчет заработной платы

- Заработная плата в неполном отработанном месяце должна быть рассчитана пропорционально отработанному времени. Например, если сотрудник отработал половину месяца, то его заработная плата будет составлять половину от обычной суммы.

- Если сотрудник отработал не все рабочие дни месяца, то количество отработанных дней также учитывается при расчете заработной платы. Например, если сотрудник отработал 10 из 20 рабочих дней, его зарплата будет составлять 50% от обычной суммы.

- Расчет заработной платы можно выполнить по дням или по часам, в зависимости от договоренностей сотрудника и работодателя.

3. Учет минимальной заработной платы

При расчете заработной платы в неполном отработанном месяце необходимо учитывать минимальную заработную плату (МРОТ), установленную законодательством.

Если заработная плата сотрудника в неполном отработанном месяце ниже МРОТ, то работодатель обязан довести ее до уровня минимальной заработной платы.

4. Законодательные нормы

Права и обязанности работника и работодателя при неполном отработанном месяце регулируются Трудовым кодексом Российской Федерации и иными соответствующими нормативными актами.

5. Договоренности и условия

Возможность сокращения заработной платы в неполном отработанном месяце и условия расчета могут быть предусмотрены в трудовом договоре или коллективном договоре. Поэтому важно обязательно ознакомиться с данными документами.

В случае отсутствия таких договоренностей, работник имеет право на заработную плату, пропорционально отработанному времени.

| Причины неполного отработанного месяца | Заработная плата |

|---|---|

| Болезнь | Оплата производится посредством больничных листов и возможно сокращение заработной платы. |

| Отпуск | Оплата производится в соответствии с отпускным расчетом, с учетом отработанных дней. |

| Официальные выходные или праздничные дни | Оплата производится в соответствии с законодательством, с учетом отработанных дней. |

| Другие причины | Оплата производится пропорционально отработанному времени. |

Неполный отработанный месяц требует правильного расчета заработной платы в соответствии с трудовым законодательством. Работодатель обязан учитывать пропорциональное отработанное время и не нарушать нормы установленной минимальной заработной платы. Для предотвращения возможных конфликтов, важно внимательно изучить трудовой договор и коллективный договор, чтобы быть в курсе своих прав и обязанностей.

Доплата до МРОТ – компенсационная выплата или стимулирующая?

Компенсационная выплата

Одной из основных аргументаций в пользу того, что доплата до МРОТ является компенсационной выплатой, является то, что она предназначена для поддержки работников, получающих низкие доходы. В России МРОТ устанавливается государством и служит неким минимумом, позволяющим жить и обеспечивать базовые потребности. Поэтому, учитывая то, что некоторые работники получают меньше этого минимума, доплата до МРОТ рассматривается как компенсация искусственно сниженной заработной платы.

Эта доплата помогает работникам справиться с финансовыми трудностями и находиться на уровне, достойном для человека, работающего на постоянной основе. Она компенсирует разницу между фактической оплатой труда и МРОТом, позволяя работникам обеспечить себе хотя бы минимальный уровень жизни.

Стимулирующая выплата

С другой стороны, можно рассмотреть доплату до МРОТ как стимулирующий механизм. Она может служить мотивацией для работников, позволяя им получать более высокую заработную плату и прилагать больше усилий на работе. Использование доплаты до МРОТ в качестве стимула может стимулировать работников и мотивировать их достигнуть лучших результатов. Кроме того, это может способствовать повышению общего уровня оплаты труда.

Работники, получающие доплату до МРОТ, могут быть более преданными и ответственными в своей работе, так как они осознают, что получают дополнительные деньги за свои усилия. Это может привести к повышенной продуктивности и более высоким результатам в работе.

- Доплата до МРОТ может рассматриваться как компенсационная выплата, предназначенная для поддержки низкооплачиваемых работников.

- Однако, она также может рассматриваться как стимулирующий механизм, повышающий мотивацию работников и уровень оплаты труда.

- Правительство и работодатели могут использовать доплату до МРОТ для достижения различных целей, включая поддержку работников и стимулирование продуктивности.

| Компенсационная выплата | Стимулирующая выплата |

|---|---|

| Поддержка низкооплачиваемых работников | Повышение мотивации и результативности |

| Компенсация искусственно сниженной заработной платы | Повышение общего уровня оплаты труда |

| Смягчение финансовых трудностей работников | Улучшение качества работы и продуктивности |

В целом, вопрос о том, является ли доплата до МРОТ компенсационной выплатой или стимулирующей, может иметь разные ответы в зависимости от контекста и целей ее использования. Важно, чтобы такая выплата была юридически обоснована и соответствовала законодательству, а также удовлетворяла интересы как работников, так и работодателей.

Что проверяют налоговики

При проведении налоговой проверки, налоговики проверяют следующие аспекты деятельности организации:

Учет и финансовую отчетность

- Правильность ведения учета, соответствие учетных записей нормам законодательства.

- Полноту и достоверность финансовой отчетности.

- Соблюдение сроков представления отчетности в налоговые органы.

Налоговые расчеты и уплату налогов

- Правильность расчета и уплаты налогов, включая налоги на прибыль, НДС, налог на имущество и другие.

- Соблюдение сроков и корректность представления налоговой отчетности.

- Соблюдение налоговых льгот и освобождений.

Осуществление предпринимательской деятельности

- Соблюдение лицензионных и разрешительных требований.

- Соблюдение правил торговли, возобновляемых ресурсов и экологической безопасности.

- Соблюдение требований по охране труда и социального страхования работников.

Взаимодействие с контрагентами

- Соответствие договорным отношениям действительности и их правовая корректность.

- Правильность и актуальность документов, связанных с взаиморасчетами с контагентами.

- Соблюдение режима контроля за движением товаров и наличия надлежащей документации.

При обнаружении нарушений или недостатков в любом из перечисленных аспектов, налоговики имеют право применять административные или финансовые санкции, а в случае выявления преступлений — передавать материалы проверки в судебные органы.

Из чего состоит заработная плата

1. Основная заработная плата

Основная заработная плата – это базовая сумма, которая выплачивается работникам за выполнение своих основных обязанностей. Она фиксируется в трудовом договоре или коллективном договоре и может быть указана в виде почасовой, еженедельной или ежемесячной ставки.

2. Дополнительные выплаты и надбавки

Дополнительные выплаты и надбавки могут быть предоставлены работникам в дополнение к основной заработной плате. Они могут включать:

- Ночные, выходные и праздничные надбавки;

- Премии и поощрительные выплаты;

- Компенсацию за работу во вредных условиях;

- Дополнительные стимулирующие выплаты.

3. Оплата за овертайм и сверхурочные работы

Если работник выполняет работу в сверхурочном режиме или превышает норму рабочего времени, ему должна быть выплачена оплата за овертайм и сверхурочные работы. Обычно эта оплата осуществляется в виде повышенной почасовой ставки или соответствующей выплаты за каждый отработанный час сверх нормы.

4. Перечисление налогов и обязательных отчислений

Часть заработной платы работника может быть удержана его работодателем для перечисления налогов и обязательных отчислений. К таким отчислениям может относиться налог на доходы физических лиц, страховые взносы на социальное страхование, пенсионные отчисления и др.

5. Вычеты и удержания

Вычеты и удержания могут быть выполнены из заработной платы работника по решению суда, по требованию налоговых органов или в соответствии с гарантиями и компенсациями, предоставляемыми работодателем. Такие вычеты могут включать алименты, штрафы, удержания в связи с задолженностями и т.д.

6. Другие выплаты и вознаграждения

Кроме основной заработной платы, дополнительных выплат и удержаний, работнику могут быть предоставлены и другие выплаты и вознаграждения. Это могут быть различные премии, компенсации, стипендии, материальная помощь и т.д.

Таким образом, заработная плата состоит из основной заработной платы, дополнительных выплат и надбавок, оплаты за овертайм, налоговых и обязательных отчислений, вычетов и удержаний, а также других вознаграждений. Вся эта совокупность составляет финансовую компенсацию, получаемую работником за выполнение его трудовых обязанностей.