Счета-фактуры описи – один из важных документов в деятельности аптеки. Этот документ содержит информацию о количестве и стоимости медицинских препаратов, поставленных на аптечный склад. Счета-фактуры описи необходимы для подтверждения закупок и ведения учета товаров на складе аптеки.

Частые ошибки в счете-фактуре

1. Неправильное заполнение реквизитов

Одной из наиболее распространенных ошибок в счете-фактуре является неправильное заполнение реквизитов. Это может включать неверно указанные наименования аптеки, адреса, ИНН и другие идентификационные данные. Такие ошибки могут привести к отказу в приеме счета-фактуры и задержкам в оплате.

2. Не соответствие услуги или товара

Другой распространенной ошибкой является несоответствие услуги или товара, указанного в счете-фактуре, фактическому оказанию или отгрузке. Это может привести к недополучению платежа или возникновению споров между сторонами.

3. Ошибки в расчете стоимости

Ошибки в расчете стоимости товаров или услуг также являются частой проблемой при заполнении счета-фактуры. Неправильно рассчитанная стоимость может привести к переплате или недоплате, что создаст сложности в учете и оплате счета.

4. Неправильная классификация товаров или услуг

Ошибки в классификации товаров или услуг также являются важным аспектом, который необходимо учитывать при заполнении счета-фактуры. Неправильная классификация может привести к неправильному расчету налогов или сборов.

5. Отсутствие или неправильное заполнение подписей и печатей

Подписи и печати являются неотъемлемой частью счета-фактуры, поэтому их отсутствие или неправильное заполнение также может стать ошибкой. Это может привести к непризнанию документа или его отклонению со стороны контролирующих органов.

6. Неверное указание сроков и условий оплаты

Неверное указание сроков и условий оплаты также является распространенной ошибкой в счете-фактуре. Это может привести к задержкам в оплате или несоответствию ожидаемой суммы платежа.

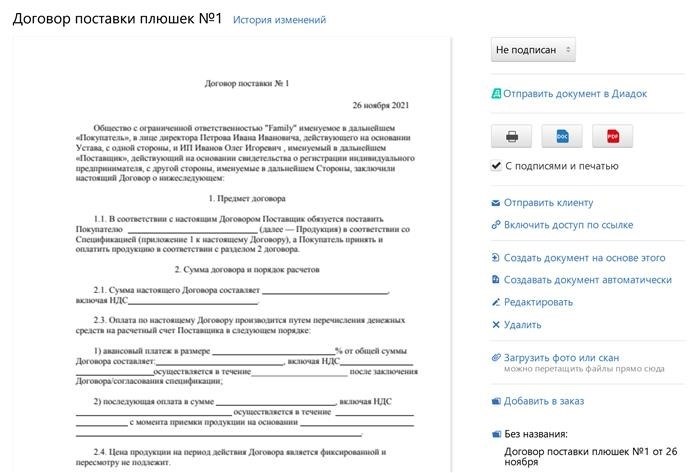

7. Использование недопустимых форматов и шаблонов

Использование недопустимых форматов и шаблонов также может привести к отказу в приеме счета-фактуры. Правильный формат и шаблон счета-фактуры являются важными критериями, которые необходимо соблюдать для правильного оформления документа.

В целом, чтобы избежать частых ошибок в счете-фактуре, необходимо внимательно проверять все реквизиты, классификацию товаров или услуг, а также правильно рассчитывать стоимость и указывать сроки и условия оплаты. Также необходимо использовать правильный формат и шаблон этого документа.

Счет-фактура «Без НДС»

Состав счет-фактуры «Без НДС»

Счет-фактура «Без НДС» состоит из следующих обязательных элементов:

- Номер и дата выписки счета-фактуры;

- Реквизиты аптеки и контрагента;

- Описание товаров, их количество и стоимость;

- Сумма без НДС;

- Подпись ответственного лица.

Порядок оформления счета-фактуры «Без НДС»

Для оформления счета-фактуры «Без НДС» необходимо выполнить следующие шаги:

- Указать номер и дату выписки счета-фактуры;

- Указать реквизиты аптеки и контрагента, включая наименование, адрес и ИНН;

- Описать товары, указав их название, количество и стоимость;

- Рассчитать сумму без НДС;

- Подписать счет-фактуру ответственным лицом.

Цель использования счета-фактуры «Без НДС»

Счет-фактура «Без НДС» используется в аптеке для учета продажи товаров без начисления налога на добавленную стоимость. Он необходим для фиксации оборота товаров без НДС и контроля за соблюдением налогового законодательства.

Важность правильного оформления счета-фактуры «Без НДС»

Правильное оформление счета-фактуры «Без НДС» является важным аспектом бухгалтерского учета в аптеке. Ошибки или недостатки в оформлении могут привести к недостоверности данных и проблемам при проведении аудитов и проверок со стороны налоговых органов.

Особенности использования счета-фактуры «Без НДС»

Использование счета-фактуры «Без НДС» имеет свои особенности:

- Он применяется только при продаже товаров без начисления НДС;

- Необходимо строго соблюдать правила оформления и заполнять все обязательные поля;

- Счет-фактура «Без НДС» должен быть документом, подтверждающим наличие товаров и условия их передачи.

Таким образом, счет-фактура «Без НДС» является важным документом в аптеке, позволяющим учет и контроль за оборотом товаров без начисления налога на добавленную стоимость.

Вопросы по Счету-фактуре

При работе с Счетом-фактурой в аптеке могут возникнуть некоторые вопросы. Рассмотрим наиболее частые из них:

1. Какие данные должны быть указаны в Счете-фактуре?

В Счете-фактуре должны быть указаны следующие данные:

- Номер и дата составления счета-фактуры

- Наименование и адрес аптеки

- ИНН и КПП аптеки

- Наименование и адрес поставщика

- ИНН и КПП поставщика

- Наименование и количество поставляемых товаров

- Цена за единицу товара и сумма по каждому товару

- Сумма НДС

- Общая сумма по счету-фактуре

2. Какой порядок составления Счета-фактуры?

Для составления Счета-фактуры необходимо выполнить следующие шаги:

- Определить номер и дату составления счета-фактуры.

- Заполнить данные аптеки и поставщика.

- Указать наименование, количество и цену товаров.

- Рассчитать сумму НДС и общую сумму по счету-фактуре.

- Проверить правильность заполнения и выставить счет-фактуру.

3. Какие ошибки могут возникнуть при заполнении Счета-фактуры?

При заполнении Счета-фактуры могут возникнуть следующие ошибки:

- Ошибки в указании ИНН и КПП аптеки или поставщика.

- Неправильное указание наименования или количества товаров.

- Ошибки в расчете суммы НДС или общей суммы.

- Отсутствие или неправильное заполнение номера и даты счета-фактуры.

4. Как исправить ошибки в Счете-фактуре?

Если обнаружены ошибки в Счете-фактуре, их можно исправить следующими способами:

- Составить новую Счет-фактуру с правильными данными и нумерацией.

- Внести исправления в оригинал Счета-фактуры, подписать и скрепить печатью аптеки.

- Оформить акт сверки, который будет содержать правильные данные.

Если возникнут дополнительные вопросы по Счету-фактуре, необходимо обратиться к специалисту по бухгалтерии или юристу для получения консультации.

Когда счёт-фактура не нужен

1. Личное потребление

Когда покупатель планирует использовать товары или услуги исключительно для личного потребления, счёт-фактура не требуется. Например, покупка лекарственных препаратов в аптеке для личного использования не требует выставления счёта-фактуры.

2. Мелкие сделки

Если стоимость товаров или услуг не превышает установленный законодательством порог, счёт-фактура не требуется. Например, в аптеке при покупке небольшого количества лекарственных препаратов клиентам не выдают счёт-фактуру.

3. Безналичная оплата

При безналичной оплате товаров или услуг, счёт-фактура не требуется. Например, если покупатель оплачивает лекарственные препараты с помощью банковской карты или переводом со счета, счёт-фактура не является обязательным документом.

4. Освобождение от НДС

В некоторых случаях, когда поставка товаров или оказание услуг освобождены от налога на добавленную стоимость (НДС), выставление счёта-фактуры не требуется. Например, медицинские услуги могут быть освобождены от НДС и не требовать счёта-фактуры.

5. Индивидуальные условия

Если между продавцом и покупателем предусмотрены иные формы документооборота или договоренности, счёт-фактура может быть необязательным. Например, в некоторых случаях, когда стороны заключают договор купли-продажи с указанием всех необходимых условий, счёт-фактура может отсутствовать.

Наличие или отсутствие необходимости в счёте-фактуре определяется законодательством каждой страны или региона. В случае сомнений всегда лучше проконсультироваться со специалистом или органами налоговой службы.

Нюансы учета аптечного НДС при применении налоговых спецрежимов

В аптечной сфере особое внимание уделяется учету налога на добавленную стоимость (НДС). При применении налоговых спецрежимов необходимо учесть некоторые нюансы, связанные с аптечными счетами-фактурами.

1. Виды налоговых спецрежимов в аптечной сфере:

- Упрощенная система налогообложения (УСН);

- Единый налог на вмененный доход (ЕНВД);

- Особый режим налогообложения налоговым агентом (налоговый агент — поставщик медикаментов).

2. Аптечный НДС в упрощенной системе налогообложения:

При УСН недоступен для аптеки вычет по НДС поставщика, поэтому важно правильно оформлять счета-фактуры. Необходимо учесть:

- Необходимость указания на счете-фактуре налогового номера и наименования организации, имеющей право на вычет НДС;

- Указание налоговой ставки «НДС не облагается»;

- Указание налоговой ставки «0% НДС»;

- Правильное заполнение раздела «Приложение к счету-фактуре» (товары, прошедшие обязательное лицензирование);

- Сохранение копии документа и подтверждение передачи товара.

3. Аптечный НДС в системе ЕНВД:

В системе ЕНВД аптечные организации освобождены от уплаты НДС. При этом необходимо учесть следующие моменты:

- Правильное оформление счета-фактуры с указанием нулевой ставки НДС;

- Проведение учета поступления и отгрузки товаров, а также расчет остатков.

4. Особый режим налогообложения налоговым агентом:

В случае, когда аптека является налоговым агентом по НДС (поставщиком медикаментов), важно учесть следующие аспекты:

- Правильное заполнение счета-фактуры с указанием всех необходимых данных;

- Декларирование НДС и учет в декларации;

- Проведение сверок с покупателями по налоговым агентам;

- Сохранение документации и подтверждений перевода НДС покупателю.

Таким образом, в аптечной сфере необходимо тщательно следить за правильным учетом аптечного НДС при применении налоговых спецрежимов. Это поможет избежать налоговых ошибок и обеспечить соответствие требованиям законодательства.

Особенности учета НДС при приобретении основных средств

При учете НДС при приобретении основных средств необходимо учитывать несколько особых моментов, которые касаются данной категории товаров. Знание этих особенностей поможет упростить процесс учета и избежать возможных ошибок.

Вот некоторые особенности учета НДС при приобретении основных средств:

1. Амортизационные отчисления и НДС

При приобретении основных средств, их стоимость обычно амортизируется на протяжении определенного периода времени. Амортизационные отчисления учитываются без учета НДС, поскольку налоговые органы признают их не подлежащими обложению данному налогом.

Пример: При покупке компьютера стоимостью 20 000 рублей с НДС 20% (3 333 рубля) и сроком службы 5 лет, амортизационные отчисления составят 4 000 рублей в год (20 000 рублей / 5 лет). При этом в учете НДС будет учтена только сумма без НДС (16 667 рублей), так как НДС не подлежит амортизации.

2. Возмещение исчерпанного НДС

При приобретении основных средств в связи с осуществлением предпринимательской деятельности, предусмотрено возмещение исчерпанного НДС. Предприятия имеют право получить возмещение НДС, если они являются плательщиками НДС и используют основные средства в процессе своей основной деятельности.

Пример: Аптека приобрела новую лабораторную установку на сумму 100 000 рублей с НДС 20% (16 667 рублей). Поскольку аптека является плательщиком НДС и использует лабораторную установку в своей основной деятельности (анализы), она имеет право на получение возмещения исчерпанного НДС.

3. Приобретение основных средств у нерезидента

Если приобретение основных средств осуществляется у нерезидента, то обязательно требуется проведение таможенных процедур. При этом, при приобретении основных средств у нерезидента, сумма НДС не может быть учтена в налоговом учете как расход.

Пример: Фармацевтическая компания приобрела оборудование у немецкого производителя на сумму 1 000 000 рублей с НДС 20% (166 667 рублей). При приобретении у нерезидента, сумма НДС (166 667 рублей) не может быть учтена в налоговом учете компании как расход.

4. Условия предъявления права на вычет НДС

В случае приобретения основных средств, чтобы иметь право на вычет НДС, необходимо соответствовать определенным условиям. Одно из таких условий включает в себя наличие полного пакета документов, подтверждающих факт покупки и оплаты основных средств.

Пример: Аптека приобрела новый медицинский аппарат на сумму 50 000 рублей с НДС 20% (8 333 рубля). Чтобы иметь право на вычет НДС, аптека должна предоставить налоговым органам полный комплект документов, включая счет-фактуру, копию платежного поручения и акт приема-передачи.

Учет НДС при приобретении основных средств требует внимательности и подчинения регламентам налоговых органов. Соблюдение этих особенностей поможет избежать неправильного учета НДС и связанных с этим проблем в будущем.

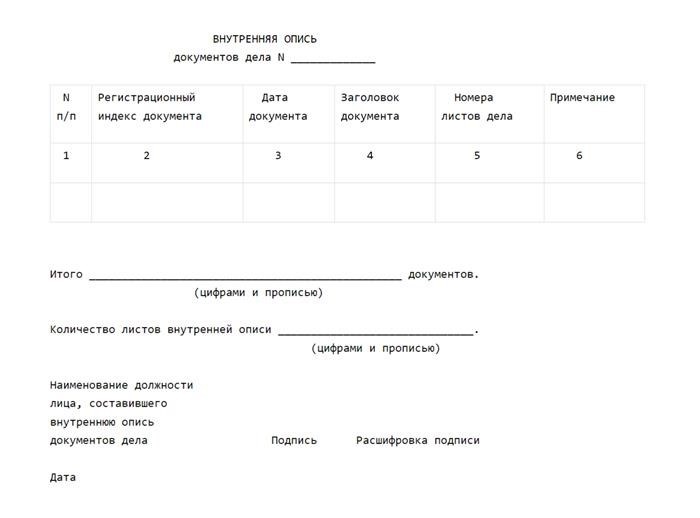

Что такое опись и для чего ее составляют

Опись составляют для повышения эффективности работы аптеки, улучшения контроля за оборотом лекарств и соблюдения правил соответствующего законодательства. Она помогает аптекарю следить за наличием товаров, контролировать сроки годности, управлять складскими запасами и обеспечивать клиентов нужными медикаментами в нужное время.

Основные функции описи в аптеке:

- Учет оборота лекарственных средств и медицинских изделий;

- Контроль соответствия наличия товаров фактическому состоянию;

- Получение точной информации о расходе и поступлении товара;

- Проверка сроков годности товара и его качества;

- Предоставление данных о наличии запасов для клиентов и поставщиков.

Процесс составления описи:

- Опись составляется на основе накладных и счетов-фактур, которые аптека получает от поставщиков товаров.

- Аптекарь проверяет соответствие количества и качества полученного товара с указанными в документах данными.

- Фиксирует данные о поступлении товара в описи, указывая наименование, количество, единицу измерения, номер и дату накладной.

- При продаже лекарственных средств или медицинских изделий, аптекарь отмечает эти операции в описи, указывая наименование товара, количество, единицу измерения, номер документа, предъявляемого покупателем.

- По окончании определенного периода (например, месяца), аптека может провести инвентаризацию и сравнить фактическое наличие товаров с данными описи.

Опись в аптеке является важным административным инструментом и позволяет не только управлять запасами, но и обеспечивать достоверность информации о наличии необходимых медикаментов. Благодаря ей, аптеки могут точнее планировать свою работу, предупреждать возможные дефициты товаров и эффективно взаимодействовать с поставщиками и клиентами.

Универсальный передаточный документ (УПД)

Основная функция УПД – обеспечение правильного учета и передачи товаров или оказания услуг в соответствии с действующими законодательством и требованиями фискальной отчетности.

Структура Универсального передаточного документа

УПД состоит из следующих элементов:

- Характеристики передаваемых товаров или услуг.

- Данные о продавце и покупателе.

- Информация о месте и дате передачи товаров или оказания услуг.

- Условия оплаты и доставки.

- Документы, которые прилагаются к УПД (например, счет-фактура).

- Подписи продавца и покупателя.

Функции Универсального передаточного документа

УПД выполняет следующие функции:

- Защита прав и интересов продавца и покупателя.

- Предоставление информации о товарах или услугах.

- Оформление финансовых и налоговых отчетов.

- Подтверждение факта передачи товаров согласно договоренностям.

- Свидетельство о взаиморасчетах между сторонами.

Применение Универсального передаточного документа

УПД применяется в различных сферах деятельности, включая торговлю, образование, сельское хозяйство и другие. Он является важным инструментом для заключения и исполнения договоров между компаниями.

| Сфера применения УПД | Примеры документов |

|---|---|

| Торговля | Товарная накладная |

| Образование | Договор об оказании образовательных услуг |

| Сельское хозяйство | Акт приема-передачи с/х продукции |

Универсальный передаточный документ (УПД) играет важную роль в процессе передачи товаров и услуг. Он обеспечивает правильный учет и отражение операций в соответствии с законодательством и требованиями фискальной отчетности. УПД имеет стройную структуру, состоящую из необходимых элементов, и выполняет функции, направленные на защиту прав сторон и подтверждение факта передачи товаров или оказания услуг. Он применяется в различных сферах деятельности и является неотъемлемой частью бизнес-процессов компаний.

Чем чреваты ошибки

1. Некорректные данные о товаре

Ошибки в указании наименования товара, других характеристик, а также его количества или стоимости могут привести к неправильному учету товара. Это может привести к потерям аптеки и создать проблемы при дальнейшем заказе и продаже товара.

2. Юридические последствия

Ошибки в счетах-фактурах описи могут привести к юридическим последствиям. Неправильно составленные документы могут стать основанием для нарушений законодательства, а в случае проверки правоохранительными органами — к административным или даже уголовным наказаниям.

3. Проблемы при документообороте

Ошибки в счетах-фактурах описи могут привести к проблемам при документообороте. Неправильно оформленные документы могут быть отклонены партнерами или клиентами, что может привести к задержкам в поставках товара и потере доверия со стороны партнеров.

4. Финансовые потери

Ошибки в счетах-фактурах описи могут привести к финансовым потерям. Неправильно указанная стоимость товара или услуги может привести к переплатам или недоплатам, а также к налоговым проблемам. В случае выявления ошибок в счетах-фактурах описи может потребоваться перерасчет счетов или выплата штрафов.

5. Утрата доверия клиентов

Ошибки в счетах-фактурах описи могут привести к утрате доверия клиентов. В случае неправильного учета и оформления документов, клиенты могут испытывать сомнения в надежности и профессионализме аптеки. Это может привести к потере клиентской базы и снижению прибыли.

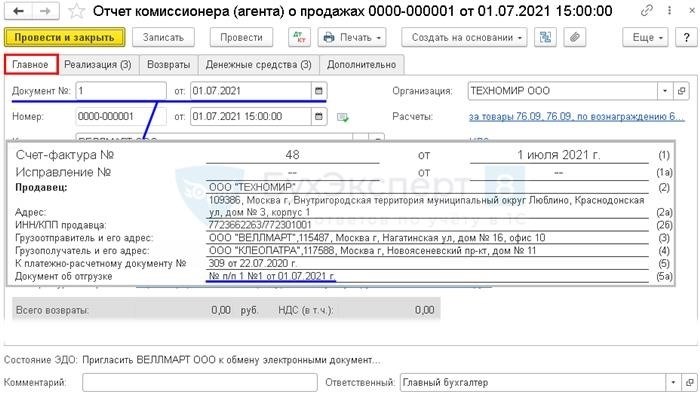

Учет в 1С

Преимущества использования 1С в учете аптеки:

- Автоматизация процессов: 1С позволяет автоматизировать основные операции учета, такие как учет товаров, счета-фактуры, остатки на складе и т.д. Это упрощает и ускоряет работу сотрудников аптеки и снижает вероятность ошибок.

- Удобный интерфейс: Программа имеет интуитивно понятный интерфейс, что делает процесс работы с ней максимально удобным и эффективным.

- Отчетность: С помощью 1С можно генерировать различные отчеты, необходимые для ведения анализа деятельности аптеки, такие как отчеты о продажах, остатках товаров и прочие. Это помогает руководству принимать информированные решения на основе конкретных данных.

- Интеграция: 1С может быть интегрирована с другими программными продуктами, используемыми в аптеке, например, с программой для ведения электронного документооборота или с системой видеонаблюдения. Это обеспечивает единый информационный поток и упрощает взаимодействие различных отделов предприятия.

| Название | Приимущества |

|---|---|

| Автоматизация процессов | Упрощает работу сотрудников, снижает вероятность ошибок |

| Удобный интерфейс | Максимально удобный и эффективный процесс работы |

| Отчетность | Генерация различных отчетов для анализа деятельности аптеки |

| Интеграция | Возможность интеграции с другими программными продуктами |

1С позволяет с легкостью вести учет в аптеке, обеспечивая автоматизацию процессов, удобный интерфейс, возможность генерации отчетов и интеграции с другими программами. Это помогает повысить эффективность работы, снизить вероятность ошибок и принимать информированные решения на основе конкретных данных.

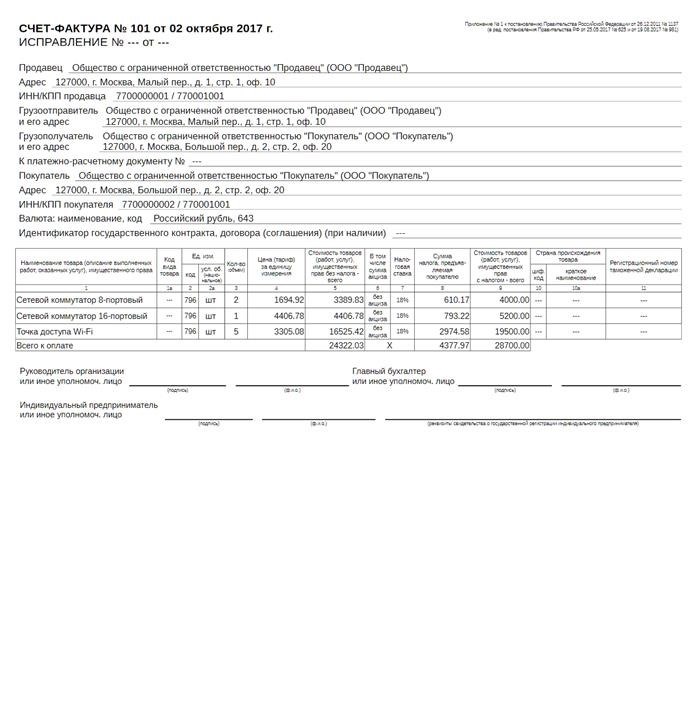

Новый счет-фактура с 01.10.2026 – образец заполнения

Образец заполнения счета-фактуры

В новой форме счета-фактуры с 01.10.2026 добавлены некоторые новые поля для заполнения, а также изменилась структура самого документа. Приведем образец заполнения счета-фактуры:

1. Организация-отправитель

- Наименование компании: ООО «Аптека Здоровье»

- ИНН: 1234567890

- Адрес: г. Москва, ул. Пушкина, д. 10

- Телефон: +7 (123) 456-78-90

2. Организация-получатель

- Наименование компании: ООО «Аптека Благо»

- ИНН: 9876543210

- Адрес: г. Москва, ул. Лермонтова, д. 15

- Телефон: +7 (987) 654-32-10

3. Детали счета-фактуры

| № | Наименование товара | Количество | Цена за единицу | Сумма |

|---|---|---|---|---|

| 1 | Анальгин | 100 уп. | 10 руб. | 1000 руб. |

| 2 | Бинт медицинский | 50 рулонов | 20 руб. | 1000 руб. |

4. Итоговая информация

- Сумма без НДС: 2000 руб.

- НДС: 400 руб.

- Сумма с НДС: 2400 руб.

Обратите внимание, что в новой форме счета-фактуры с 01.10.2026 вводится дополнительная графа для указания ИНН организации-получателя.

Важно помнить, что счет-фактуры должен быть заполнен точно и без ошибок, чтобы избежать проблем при проведении налоговых проверок и уплате налоговых обязательств. Рекомендуется проверять информацию, указанную в счете-фактуре, перед подписанием и передачей документа.

Акт об оказании услуг

В акте об оказании услуг содержится следующая информация:

- Дата и номер акта;

- Наименование и реквизиты организации-исполнителя услуги;

- Наименование и реквизиты организации-заказчика услуги;

- Описание оказываемой услуги;

- Сроки выполнения работы;

- Стоимость услуги;

- Подписи и печати сторон.

Пример акта об оказании услуг:

| Дата и номер акта: | 01.01.2022, АОУ-001 |

| Исполнитель услуги: | ООО «ФармМед» |

| Заказчик услуги: | Аптека «Здоровье» |

| Описание услуги: | Поставка медикаментов |

| Сроки выполнения услуги: | с 01.01.2022 по 10.01.2022 |

| Стоимость услуги: | 100 000 рублей |

Прошу заметить, что данный акт об оказании услуг является основанием для выставления счета-фактуры и оплаты услуги.

Настоящий акт составлен в двух экземплярах, по одному для каждой из сторон.

Действия получателя счета

Получатель счета-фактуры должен совершить следующие действия для корректного учета и обработки документа:

1. Проверить правильность оформления

Получатель должен внимательно проверить счет-фактуру на соответствие установленным требованиям и правилам оформления. Важно убедиться, что все необходимые реквизиты указаны в документе, включая полное наименование и ИНН отправителя, дату выписки счета-фактуры, номер и дату первичного документа, сумму и налоговую ставку.

2. Сверить сведения с заключенными договорами

Получатель должен сопоставить данные, указанные в счете-фактуре, с условиями и суммами, предусмотренными в заключенных договорах с отправителем. Если имеются расхождения или некорректности, необходимо связаться с отправителем для уточнения информации и исправления ошибок.

3. Зарегистрировать счет-фактуру в учетной системе

Получатель должен зарегистрировать полученный счет-фактуру в своей учетной системе. Для этого необходимо указать номер, дату и сумму счета-фактуры, организацию-отправителя и другую информацию, необходимую для правильного учета документа.

4. Оплатить счет-фактуру в установленные сроки

Получатель обязан произвести оплату счета-фактуры в установленные договором сроки. При этом необходимо указать сумму платежа, дату его осуществления и другую информацию, которая может быть требуема для подтверждения оплаты.

5. Хранить счет-фактуру в соответствии с требованиями

Получатель должен грамотно организовать хранение полученных счетов-фактур в соответствии с требованиями законодательства и внутренними правилами. Документ должен быть доступен для проверки контролирующим органам в течение установленного срока хранения.

6. Сообщить об ошибках отправителю

В случае обнаружения ошибок или расхождений в счете-фактуре, получатель обязан незамедлительно сообщить об этом отправителю и запросить корректировку документа.

Процесс составления счета-фактуры описи в аптеке включает в себя составление списка товаров и услуг, которые были предоставлены клиенту. Важно, чтобы список был детализированным и содержал полную информацию о каждом товаре или услуге.

Список товаров

Список товаров в счете-фактуре должен включать следующую информацию:

- Наименование товара: указывается полное наименование товара;

- Количество: количество единиц товара, предоставленных клиенту;

- Цена за единицу: стоимость одной единицы товара;

- Сумма: общая стоимость товаров, рассчитанная как произведение количества товаров на цену за единицу;

Список услуг

Список услуг в счете-фактуре должен содержать следующую информацию:

- Наименование услуги: полное наименование предоставленной услуги;

- Количество или продолжительность: количество услуг, предоставленных клиенту, или продолжительность услуги;

- Цена за единицу: стоимость одной единицы услуги или стоимость услуги в единицу времени;

- Сумма: общая стоимость услуг, рассчитанная как произведение количества услуг или продолжительности на цену за единицу;

Пример составления списка товаров и услуг в счете-фактуре

| № | Наименование | Количество | Цена за единицу | Сумма |

|---|---|---|---|---|

| 1 | Анальгин | 10 | 50 руб. | 500 руб. |

| 2 | Перекись водорода | 5 | 20 руб. | 100 руб. |

| 3 | Планшетка аспирина | 20 | 5 руб. | 100 руб. |

Составление подробного списка товаров и услуг в счете-фактуре является важным этапом в оформлении документа. Четкость и полнота информации обеспечивают прозрачность и надежность взаимоотношений с клиентами и позволяют избегать возможных недоразумений и конфликтов. Правильное составление списка товаров и услуг в счете-фактуре — это залог успешного бизнеса и доверия клиентов.

Что такое Счет-фактура?

Основные характеристики счета-фактуры:

- Номер и дата: У каждого счета-фактуры есть уникальный номер и дата его оформления. Это необходимо для идентификации и учета.

- Данные о продавце и покупателе: В счете-фактуре указываются полные реквизиты продавца и покупателя, включая название организации, адрес, ИНН и КПП.

- Описание продукции или услуги: Счет-фактура содержит детальное описание продукции или оказываемой услуги, включая ее наименование, количество, цену и сумму.

- Сумма, НДС и итоговая стоимость: В счете-фактуре указывается сумма за продукцию или услугу, расчет НДС и итоговая стоимость с учетом всех налогов и сборов.

- Подпись и печать: Счет-фактура должен быть подписан уполномоченным лицом продавца и иметь печать организации.

Зачем нужен счет-фактура?

Счет-фактура играет важную роль в бухгалтерском учете и финансовой отчетности предприятия. Он обеспечивает прозрачность и законность финансовых операций и служит основой для расчета налогов и сборов. Кроме того, счет-фактура может быть использован в качестве доказательства юридически значимых операций.

Что должно быть указано в счете-фактуре?

В счете-фактуре должны быть указаны все необходимые реквизиты организации продавца и покупателя, а также подробное описание продукции или оказываемой услуги. Важно также указать сумму, НДС и итоговую стоимость с учетом всех налогов и сборов.

Особенности аптечного НДС при реализации льготных лекарств

Аптеки, осуществляющие реализацию льготных лекарств, сталкиваются с особенностями учета и расчета НДС. Эти особенности обусловлены спецификой ценовой политики на льготные лекарства и требуют особого внимания со стороны аптечных предприятий.

1. Учет и расчет НДС для льготных лекарств

Для аптек, реализующих льготные лекарства, применяются следующие особенности учета и расчета НДС:

- Льготные лекарства освобождены от уплаты НДС по решению государственных органов.

- Аптеки могут получать возмещение НДС, уплаченного поставщикам при приобретении льготных лекарств.

- При реализации льготных лекарств, аптекам необходимо указывать в счете-фактуре нулевую ставку НДС и указывать соответствующее освобождение от НДС.

2. Заявление на обратное возмещение НДС

Аптеки, осуществляющие реализацию льготных лекарств, имеют возможность получить обратное возмещение НДС, уплаченного поставщикам при приобретении этих лекарств. Для этого аптеки должны:

- Составить и подать заявление на получение обратного возмещения НДС в налоговый орган.

- Предоставить налоговому органу документы, подтверждающие покупку и реализацию льготных лекарств.

- Дождаться решения налогового органа и получить обратное возмещение НДС, если все требования выполнены правильно.

3. Заполнение счетов-фактур для льготных лекарств

При реализации льготных лекарств аптекам необходимо правильно заполнять счета-фактуры, чтобы правильно указать особенности НДС и соответствующее освобождение. Пример заполнения счета-фактуры для льготных лекарств:

| Поле | Описание |

|---|---|

| № | Номер счета-фактуры |

| Дата | Дата составления счета-фактуры |

| Поставщик | Наименование и ИНН поставщика льготных лекарств |

| Покупатель | Наименование и ИНН аптеки |

| Основание | Ссылка на документ, подтверждающий право на получение льготы |

| Наименование товара | Наименование и код льготного лекарства |

| Количество | Количество единиц льготного лекарства |

| Цена | Цена за единицу товара без НДС |

| Сумма | Сумма без НДС |

| Ставка НДС | Нулевая ставка |

| НДС | НДС не облагается |

| Итого | Итоговая сумма льготного лекарства без НДС |

Следуя этим особенностям учета и расчета НДС при реализации льготных лекарств, аптеки могут обеспечить правильное учетное и финансовое отражение данных операций, а также получить обратное возмещение уплаченного НДС.

Документы для сделки с клиентом:

Для заключения успешной сделки с клиентом, необходимо иметь набор определенных документов, подтверждающих законность и правомерность данной операции. Такие документы помогают установить отношения между продавцом и покупателем, защищают интересы обеих сторон и служат гарантией соблюдения правовых норм и обязательств.

Основные документы для сделки с клиентом:

- Договор купли-продажи. Это один из ключевых документов, который определяет условия сделки, права и обязанности сторон, порядок оплаты, сроки и условия поставки товара или оказания услуг.

- Счет-фактура. Этот документ является основой для проведения бухгалтерского учета и содержит информацию о стоимости товара или услуги, покупателе и продавце, а также реквизиты и подписи обеих сторон.

- Опись. Данный документ содержит перечень товаров или услуг, их количества, цены, суммы, а также условия поставки и оплаты. Опись является дополнением к договору и счету-фактуре.

- Акт выполненных работ. Если сделка связана с оказанием услуг, необходимо иметь акт выполненных работ, который подтверждает факт фактического оказания услуг и их объем.

Рекомендации по оформлению документов:

- Тщательно проверьте правильность указанных данных. Убедитесь, что все данные указаны корректно и соответствуют действительности. Это поможет избежать недоразумений и проблем в будущем.

- Соблюдайте сроки оформления. Важно заполнить и подписать необходимые документы в установленные сроки. Это позволит избежать штрафов и претензий со стороны контролирующих органов.

- Храните документы в безопасности. Все документы, связанные с сделкой, должны храниться в надежном месте и быть доступными для последующей проверки и архивации.

Соблюдение правил и требований по оформлению необходимых документов для сделки с клиентом является важным элементом успешного бизнеса. Правильное и своевременное оформление позволяет избежать непредвиденных ситуаций и споров, а также способствует развитию доверительных отношений с клиентами.

| Основные документы | Описание |

|---|---|

| Договор купли-продажи | Устанавливает условия сделки, права и обязанности сторон |

| Счет-фактура | Основа для бухгалтерского учета, содержит информацию о стоимости товара или услуги |

| Опись | Содержит перечень товаров или услуг и их характеристики |

| Акт выполненных работ | Подтверждает факт фактического оказания услуг и их объем |

«Правильное оформление документов является залогом законности и защиты интересов обеих сторон сделки».

Место печати в Счете-фактуре

Значение места печати в Счете-фактуре

Место печати в Счете-фактуре указывается справа в нижней части документа. Это место предназначено для нанесения печати, которая может содержать информацию организации, включая ее название, адрес, контактные данные и другую релевантную информацию.

- Справочная точка идентификации: Печать на Счете-фактуре служит важным элементом для идентификации и аутентификации получателя. Печать может содержать логотип или другие идентифицирующие элементы, которые уникальны для каждой организации.

- Соответствие требованиям законодательства: Наличие печати на Счете-фактуре может являться обязательным требованием, установленным законодательством. Это может быть необходимо для подтверждения подлинности документа и его соответствия установленным стандартам.

- Доверие и профессиональность: Наличие печати на Счете-фактуре повышает доверие к организации-отправителю. Печать является свидетельством профессионализма и серьезного подхода к бизнесу.

Требования к месту печати в Счете-фактуре

Существуют определенные требования к месту печати в Счете-фактуре, которые должны быть соблюдены:

- Место для печати должно быть отведено справа в нижней части документа.

- Размер печати должен быть адекватным, чтобы вместить необходимую информацию.

- Цвет печати должен быть отчетливым, контрастирующим с фоном Счета-фактуры для легкого чтения и распознавания.

- Информация, содержащаяся в печати, должна быть достоверной и точной.

Преимущества использования места печати в Счете-фактуре

Использование места печати в Счете-фактуре имеет следующие преимущества:

- Подтверждение официальности: Печать на Счете-фактуре подтверждает официальный характер документа и его юридическую значимость.

- Улучшение восприятия получателя: Наличие печати на Счете-фактуре создает доверие и улучшает восприятие получателем.

- Уникальность и идентификация: Печать может содержать уникальные элементы, которые помогают идентифицировать организацию и ее документы.

| Значение места печати | Требования к месту печати | Преимущества использования места печати |

|---|---|---|

| Идентификация и аутентификация получателя | Отведение справа в нижней части документа | Подтверждение официальности |

| Соответствие требованиям законодательства | Адекватный размер, контрастный цвет | Улучшение восприятия получателем |

| Доверие и профессиональность | Достоверная и точная информация | Уникальность и идентификация |

Товарная накладная (N ТОРГ-12): основные положения и порядок заполнения

Транспортная накладная состоит из нескольких основных полей, которые необходимо правильно заполнить. Рассмотрим каждое из них более подробно.

1. Информация о продавце и покупателе

- Наименование и адрес продавца: указывается полное наименование организации, ее юридический адрес.

- Наименование и адрес покупателя: указывается полное наименование организации, ее юридический адрес.

2. Детали накладной

- Номер и дата накладной: каждая накладная должна иметь уникальный номер и указывать дату составления.

- Вид операции: указывается вид операции, например, отгрузка товаров или прием товаров от поставщика.

3. Информация о товаре

Для каждого товара, включаемого в накладную, необходимо указать следующие данные:

- Наименование товара: указывается полное наименование товара, в соответствии с номенклатурой товаров.

- Единица измерения: указывается единица измерения товара, например, штуки, упаковки или граммы.

- Количество: указывается количество товара, отгружаемое или принимаемое по накладной.

- Цена: указывается цена за единицу товара.

- Сумма: указывается общая стоимость товара (количество * цена).

4. Подписи сторон

Накладная должна быть подписана уполномоченным представителем продавца и покупателя. Подписи должны быть с указанием ФИО и должности подписанта.

Товарная накладная (N ТОРГ-12) является важным документом для аптеки, позволяющим правильно оформить отгрузку или прием товаров. Важно заполнять все поля аккуратно и корректно, чтобы избежать проблем в дальнейшем.

Кто составляет счета-фактуры

В аптеке счета-фактуры составляют и подписывают следующие лица:

1. Фармацевт-кассир

Фармацевт-кассир – это специалист, который работает в аптечной кассе и осуществляет продажу лекарственных препаратов и медицинских изделий. Он составляет счета-фактуры на основании данных о проданных товарах, их стоимости и количестве. Фармацевт-кассир также осуществляет контроль за правильностью оформления счетов-фактур и подписывает их.

2. Бухгалтер

Бухгалтер — это специалист, который работает в аптечной организации и отвечает за ведение учета финансовых операций. Бухгалтер проверяет правильность оформления счетов-фактур, сверяет данные о проданных товарах с наличием на складе, а также осуществляет подсчет суммы налоговой базы и налоговых платежей, которые нужно уплатить государству.

3. Юрист

Юрист — это специалист, который работает в аптечной организации и отвечает за соблюдение законодательства и правил в области фармации. Юрист проверяет правильность оформления счетов-фактур с точки зрения юридической составляющей, а также консультирует других сотрудников аптеки по вопросам правильного оформления и хранения счетов-фактур.

Таким образом, счета-фактуры в аптеке составляют и подписывают фармацевт-кассир, бухгалтер и юрист. Они являются ключевыми персонами, которые обеспечивают правильное и законное оформление документов, связанных с продажей лекарственных препаратов и медицинских изделий.

Пример корректировочного счета-фактуры на уменьшение

Корректировочный счет-фактура на уменьшение используется в случае необходимости исправить ранее выставленный счет-фактуру. Этот документ позволяет снизить сумму по счету-фактуре, если обнаружены ошибки в первоначальной описи товаров или услуг.

Пример корректировочного счета-фактуры на уменьшение:

Информация о продавце

Наименование продавца: ООО «Медицинская аптека»

ИНН: 0123456789

Адрес: г. Москва, ул. Ленина, д. 10

Информация о покупателе

Наименование покупателя: ИП Иванов Иван Иванович

ИНН: 9876543210

Адрес: г. Москва, ул. Пушкина, д. 5

Информация о корректировке

Номер корректировочного счета-фактуры: №123456

Дата выставления: 01.01.2022

Основание: Ошибка в описи товаров

Товары/услуги

| № | Наименование товара/услуги | Количество | Цена за единицу | Сумма |

|---|---|---|---|---|

| 1 | Лекарство «Анальгин» | 10 упаковок | 100 руб. | 1000 руб. |

| 2 | Лекарство «Цитрамон» | 5 упаковок | 50 руб. | 250 руб. |

Итого

Итого по счету-фактуре: 1250 руб.

Исключение: Ошибка в описи товаров (-250 руб.)

Итого с учетом корректировки: 1000 руб.

Прошу учесть данное изменение и пересчитать сумму оплаты.

Счёт-фактура: образец заполнения

1. Информация о продавце и покупателе

Первым шагом при заполнении счёта-фактуры является указание информации о продавце и покупателе. Эти данные обычно располагаются в верхней части документа и включают в себя следующие сведения:

- Полное наименование компании продавца и покупателя;

- Адрес места нахождения компании продавца и покупателя;

- ИНН и КПП продавца и покупателя;

- Банковские реквизиты продавца и покупателя.

Эти данные должны быть указаны точно и без ошибок, чтобы избежать возможных проблем с документооборотом.

2. Детали сделки

Вторым шагом при заполнении счёта-фактуры является указание деталей сделки. Эти сведения помогут установить объем товаров или услуги, а также их цену. Детали сделки включают в себя:

- Дата совершения сделки;

- Наименование товаров или услуги;

- Единицы измерения;

- Количество товаров или услуги;

- Цена за единицу товара или услуги;

- Сумма стоимости товаров или услуги.

Указанные детали должны быть корректными и соответствовать фактической сделке.

3. Дополнительные требования по заполнению

При заполнении счёта-фактуры также необходимо принимать во внимание дополнительные требования по заполнению, которые могут варьироваться в зависимости от законодательства и отраслевых нормативных актов. Некоторые из этих требований включают в себя:

- Указание специальных отметок на счёте-фактуре (например, отметка о том, что поставка освобождена от налога);

- Установление порядка нумерации счёта-фактуры;

- Указание кода товара или услуги в соответствии с классификацией;

- Подпись уполномоченного лица продавца и покупателя.

Соблюдение указанных дополнительных требований поможет избежать проблем при обработке счёта-фактуры.

4. Пример заполнения счёта-фактуры

| Наименование данных | Пример заполнения |

|---|---|

| Продавец | ООО «Рога и копыта» |

| Адрес продавца | г. Москва, ул. Цветная, д. 10 |

| ИНН продавца | 1234567890 |

| КПП продавца | 987654321 |

| Банковские реквизиты продавца | БИК 044525593, Р/сч 12345678901234567890 |

| Покупатель | ООО «Цветочный рай» |

| Адрес покупателя | г. Москва, ул. Садовая, д. 5 |

| ИНН покупателя | 0987654321 |

| КПП покупателя | 123456789 |

| Банковские реквизиты покупателя | БИК 044525593, Р/сч 09876543210987654321 |

| Дата совершения сделки | 01.01.2022 |

| Наименование товара/услуги | Медикамент «Панадол» |

| Единицы измерения | упаковка |

| Количество | 10 |

| Цена за единицу | 100 руб. |

| Сумма | 1000 руб. |

Приведенный выше пример демонстрирует основные элементы заполнения счёта-фактуры и может быть использован как шаблон для создания собственного документа.

Заполнение счёта-фактуры требует внимательности и соответствия требованиям законодательства. Образец заполнения счёта-фактуры поможет сделать процесс более удобным и эффективным.

Что нужно знать о счете-фактуре

Ключевые элементы счета-фактуры

Счет-фактура содержит информацию, которая должна быть ясной и точной. Вот несколько основных элементов, которые вы можете найти в нем:

- Номер и дата: каждый счет-фактура должен иметь уникальный номер и дату, которые четко указываются в документе.

- Информация о продавце и покупателе: указываются наименование, адрес, ИНН и КПП обеих сторон сделки.

- Детали товара или услуги: указывается наименование, количество, цена и сумма товара или услуги.

- Условия поставки и оплаты: указывается способ доставки товара или оказания услуги, сроки оплаты и другие детали.

Правила составления счета-фактуры

Составление счета-фактуры – это ответственный процесс, который требует соблюдения определенных правил. Вот несколько важных моментов, о которых нужно помнить:

- Номер и дата: каждая счет-фактура должна быть пронумерована и иметь дату выставления.

- Правильность данных: все данные, включая наименование товара или услуги, их стоимость и количество, должны быть указаны без ошибок.

- Учет НДС: при необходимости указывается НДС и его ставка.

- Подпись и печать: счет-фактура должен быть подписан и иметь печать предприятия, если это требуется законодательством.

Показатели качества счета-фактуры

Счет-фактура является официальным документом, поэтому важно, чтобы он соответствовал некоторым показателям качества:

| Показатель | Значение |

|---|---|

| Ясность и точность | Данные в счете-фактуре должны быть понятными и без возможности двусмысленного толкования. |

| Полнота информации | Счет-фактура должен содержать все необходимые данные о товаре или услуге, продавце и покупателе. |

| Правильность расчетов | Суммы и ставки должны быть посчитаны правильно и соответствовать условиям сделки. |

| Соответствие законодательству | Счет-фактура должен соответствовать требованиям законодательства и иметь все необходимые элементы. |

Знание основных правил и элементов счета-фактуры поможет вам использовать этот документ эффективно и избегать возможных проблем при расчетах.

В каких случаях счёт-фактура не нужна

1. Физические лица

Физические лица, не занимающиеся предпринимательской деятельностью и не являющиеся плательщиками НДС, не обязаны оформлять счёт-фактуры. Это касается, например, покупки товаров для личного пользования.

2. Внутренние перемещения товаров

Внутренние перемещения товаров по одной организации или филиалам не требуют оформления счёт-фактуры. В данном случае, при доставке товара, может быть использован товарный чек или другой накладной документ.

3. Международные поставки товаров

При осуществлении международных поставок товаров могут использоваться другие документы, такие как коммерческие накладные, счет-проформа или договоры. Счёт-фактура в данном случае не требуется.

4. Возврат товаров

При возврате товаров поставщику также нет необходимости в оформлении счёта-фактуры. Для подтверждения возврата может быть использован другой документ, например акт о приемке-передаче товаров.

5. Внутренние расчеты

Внутренние расчеты между организационными подразделениями или между филиалами не требуют оформления счёта-фактуры. В данном случае может использоваться внутренняя ведомость или иной документ, который позволяет учесть перемещение товаров.

НДС и счет-фактура

Что такое НДС?

НДС – это налог, взимаемый с продажи товаров или услуг. Он включается в стоимость товара или услуги и уплачивается государству. В настоящее время ставка НДС в России составляет 20%.

Что такое счет-фактура?

Счет-фактура – это документ, подтверждающий факт продажи товара или оказания услуги и содержащий информацию о стоимости, количестве и условиях оплаты. Счет-фактура выставляется продавцом и передается покупателю для последующего использования в учете и контроле НДС. Счет-фактура является основанием для списания НДС с покупок.

Какие данные должны содержать счет-фактура?

Счет-фактура должна содержать следующую информацию:

- Наименование и адрес продавца и покупателя;

- Дата и номер счета-фактуры;

- Описание товара или услуги;

- Цена, количество и сумма товара или услуги;

- Сумма НДС;

- Реквизиты продавца и покупателя;

- Подписи продавца и покупателя.

Какие правила следует соблюдать при оформлении счета-фактуры?

При оформлении счета-фактуры следует соблюдать следующие правила:

- Счет-фактура должна быть выставлена в течение 5 дней с момента поставки товара или оказания услуги.

- Счет-фактура должна быть уникальной и содержать все необходимые реквизиты.

- Счет-фактура должна быть подписана продавцом и покупателем.

- Счет-фактура должна быть зарегистрирована в налоговой службе в установленный срок.

- Счет-фактура должна быть храниться в течение 5 лет.

Как использовать счет-фактуры в учете НДС?

Счет-фактуры используются в учете НДС для:

- Списания НДС с покупок;

- Учета НДС в доходах и расходах;

- Предъявления НДС к возврату;

- Проверки соответствия сумм НДС, указанных в счетах-фактурах, и фактически уплаченных сумм.

Альбомный или книжный формат счета-фактуры

Альбомный формат

Альбомный формат представляет собой горизонтальное расположение текста и графических элементов на странице. Он широко используется в счетах-фактурах, так как позволяет вместить большое количество информации на одной странице. Альбомный формат особенно удобен для предоставления детализированной информации о товарах, работах или услугах.

Преимущества альбомного формата включают:

- Возможность уместить большое количество информации

- Удобство чтения и анализа данных

- Эстетический вид документа

Книжный формат

Книжный формат счета-фактуры представляет собой вертикальное расположение текста и графических элементов на странице. Он часто используется в документах, предназначенных для заполнения вручную. Книжный формат позволяет удобно заполнять и хранить информацию блоками.

Преимущества книжного формата включают:

- Простота в заполнении вручную

- Возможность лаконичного представления информации

- Удобство хранения и архивирования

Выбор формата счета-фактуры зависит от потребностей и предпочтений каждой организации. Если вам требуется предоставить детализированную информацию о продаже товаров, работ или услуг, альбомный формат может быть наиболее подходящим. Если же вы предпочитаете заполнять документы вручную или у вас мало информации для предоставления, книжный формат может быть предпочтительным вариантом. В любом случае, важно, чтобы счет-фактура соответствовал требованиям законодательства и содержал всю необходимую информацию для правильного осуществления бухгалтерских операций.