Получить финансирование, используя свой автомобиль в качестве залога, стало проще благодаря возможности оформить частный займ под ПТС. Договор образец предоставляет возможность сформировать юридическую основу для таких сделок, и упрощает процесс заключения финансовой сделки между займодавцем и заемщиком.

Как проверить наличие залога?

При совершении сделок, связанных с займами под ПТС, важно убедиться в наличии залога на автомобиль. Это позволит избежать неприятных ситуаций и потери денежных средств. В данной статье рассмотрим несколько полезных способов проверки наличия залога.

1. Проверка через базу регистрации ПТС

Первым шагом необходимо узнать регистрационные данные автомобиля. Для этого можно обратиться к базе регистрации ПТС. Путем ввода номера ПТС или VIN-кода, можно получить информацию о владельце автомобиля, а также о возможном наличии залога.

2. Запрос в Банк данных о залоге ПТС

Дополнительно можно обратиться в банк, в котором клиентом является владелец автомобиля. Банк располагает информацией о наличии залога на автомобиль. Предварительно подав заявление и предоставив паспортные данные автомобиля, будет получена информация о возможном наличии залога на автомобиле.

3. Запрос в ГИБДД

Кроме того, можно обратиться в Государственную инспекцию безопасности дорожного движения (ГИБДД) для проверки наличия залога. Предоставив номер ПТС или VIN-код, можно получить информацию о регистрационных данных автомобиля, а также о наличии залога на него.

4. Проверка через электронные сервисы

Современные электронные сервисы позволяют быстро и удобно проверить наличие залога на автомобиле. С помощью специальных онлайн-сервисов и сайтов можно ввести номер ПТС или VIN-код и получить информацию о возможном залоге.

5. Обращение к юристу

Если вы не уверены в своих юридических знаниях или не хотите проводить проверку самостоятельно, рекомендуется обратиться к профессиональному юристу. Он сможет предоставить точную информацию о наличии залога на автомобиль и дать рекомендации по дальнейшим действиям.

Прежде чем совершить сделку или взять займ под ПТС, необходимо провести проверку наличия залога. Это позволит избежать возможных проблем и убережет вас от потери денег. Используйте предложенные способы проверки и будьте уверены в своих действиях!

Реально ли оформление договора залога между физлицами?

Тем не менее, соблюдая определенные правила и следуя рекомендациям юристов, оформление договора залога между физическими лицами возможно:

1. Обратитесь к профессионалам

Для оформления договора залога рекомендуется обратиться к юристу или нотариусу. Они помогут вам правильно сформулировать текст договора, учтут все необходимые положения и обеспечат юридическую грамотность документа.

2. Определите условия договора

Договор залога должен содержать все существенные условия, такие как предмет залога, сумма займа, срок и порядок возврата долга, а также условия вознаграждения и способы прекращения договора.

3. Оцените предмет залога

Для установления надежности и ценности предмета залога, рекомендуется провести его оценку независимым оценщиком. Это позволит избежать споров и несоответствий.

4. Пройдите процедуру регистрации

В некоторых случаях, для заключения договора залога между физическими лицами необходимо осуществить его регистрацию. Это может выполняться как в регистрирующих органах (например, в случае залога недвижимости), так и путем нотариального удостоверения.

5. Обратите внимание на права и обязанности сторон

Договор залога должен ясно определять права и обязанности как кредитора, так и залогодателя. Это поможет избежать недоразумений и споров в будущем.

Расчет займа под залог ПТС в Москве

Преимущества займа под залог ПТС:

- Быстрое получение денежных средств;

- Минимальные требования к заемщику;

- Отсутствие необходимости проходить кредитный анализ;

- Возможность распорядиться деньгами по своему усмотрению;

- Выгодные условия и процентные ставки.

Расчет займа под залог ПТС осуществляется на основе следующих параметров:

1. Кредитная история

Банки обычно не проверяют кредитную историю заемщика при предоставлении займа под залог ПТС. Это открывает доступ к финансированию для людей с плохой кредитной историей или без нее.

2. Стоимость транспортного средства

Оценка стоимости автомобиля, прежде чем рассчитывать займ, является важным фактором. Обычно банк оценивает автомобиль независимым оценщиком либо самостоятельно.

3. Процентная ставка

Процентная ставка по займу под залог ПТС в Москве может быть разной и зависит от политики банка, оценки рисков и других факторов. Перед оформлением займа следует внимательно изучить условия.

4. Срок займа

Срок займа может варьироваться, обычно от нескольких месяцев до нескольких лет. Необходимо выбрать срок, который наиболее удобен для вас с точки зрения выплат и финансовой нагрузки.

Обращаясь за займом под залог ПТС в Москве, необходимо внимательно ознакомиться с условиями займа, ставками и сроками. Выбирайте надежных и проверенных кредиторов для получения выгодного предложения.

Выгодные условия займа под залог авто

Наша компания предоставляет заемщикам возможность получить деньги взаймы под залог автомобиля на выгодных условиях. Мы гарантируем быстрое получение займа и оформление договора, а также предлагаем различные варианты возврата долга.

Определение суммы займа

- Мы предлагаем гибкую систему оценки стоимости автомобиля, что позволяет выдавать займы на различные суммы, начиная от 50 000 рублей.

- Максимальная сумма займа определяется оценочной стоимостью автомобиля и составляет до 70% от этой стоимости.

Процентная ставка и срок займа

- У нас вы можете рассчитывать на низкую процентную ставку, которая зависит от суммы займа и срока его погашения.

- Мы предлагаем гибкий график погашения долга, с возможностью досрочного погашения без штрафных санкций.

- Срок займа может составлять от 7 до 30 дней, в зависимости от ваших потребностей.

Преимущества нашей компании

- Быстрая обработка заявки и выдача денег в течение нескольких часов.

- Гарантия сохранности автомобиля во время займа.

- Полное конфиденциальность ваших данных и операций.

- Индивидуальный подход к каждому заемщику и возможность пролонгации займа.

Требования к заемщику

| Требование | Подробности |

|---|---|

| Возраст | От 18 лет |

| Гражданство | Российская Федерация |

| Автомобиль | Находится в собственности заемщика и имеет действующую регистрацию |

Мы предоставляем возможность получить деньги взаймы под залог автомобиля на выгодных условиях. Обратитесь к нам уже сегодня и узнайте, как мы можем помочь вам решить ваши финансовые проблемы!

Кто может вступать в сделку?

1. Дееспособные физические лица

Дееспособные физические лица, достигшие определенного возраста, имеют право самостоятельно совершать юридические действия. Они могут заключать различные договоры, включая договоры о предоставлении займа под ПТС. Главное требование — физическое лицо должно быть способным осознавать свои действия и нести ответственность за них.

2. Юридические лица

Юридические лица также могут быть участниками договора о предоставлении займа под ПТС. Они имеют правоспособность и могут заключать различные сделки. При этом, юридическое лицо действует через своих представителей, назначенных уставом или доверенностью.

3. Представители недееспособных физических лиц

Недееспособные физические лица не могут самостоятельно заключать сделки. Однако, их законные представители — родители, опекуны или попечители — имеют право совершать сделки от их имени. В случае предоставления займа под ПТС, такие представители могут выступать от имени недееспособного лица и подписывать соответствующие договоры.

- Вступление в сделку возможно для дееспособных физических лиц, которые могут самостоятельно совершать юридические действия.

- Юридические лица также имеют право заключать договоры о предоставлении займа под ПТС.

- Представители недееспособных физических лиц могут выступать от их имени и заключать сделки.

Особенности процедуры оформления договора займа

1. Определение сторон договора

Перед оформлением договора займа, необходимо четко определить стороны: заемщика (залогодателя) и кредитора (залогодержателя). Определение сторон является важным этапом, поскольку от этого будет зависеть применение соответствующих правил и законодательства.

2. Составление положительных условий

Договор займа под птс должен содержать четкие и взаимовыгодные условия для обеих сторон. Необходимо указать сумму займа, срок его возврата, процентную ставку и ежемесячный график погашения долга. Также можно предусмотреть штрафы за просрочку платежей или другие санкции.

3. Подпись сторон и нотариальное заверение

Подписи сторон, а также нотариальное заверение договора займа, являются важными элементами его оформления. Нотариальное заверение придает документу особую юридическую силу и увеличивает его правовую защищенность, что обеспечивает надежность и безопасность договора.

4. Залоговое обязательство

При оформлении договора займа под птс, заемщик обязуется передавать кредитору свое право собственности на транспортное средство (ПТС) в качестве обеспечения кредитора. Такое залоговое обязательство должно быть детально описано в договоре, чтобы избежать недоразумений и конфликтов в будущем.

5. Сроки и последствия досрочного погашения

В договоре займа необходимо указать срок его возврата и возможность досрочного погашения долга. Также следует предусмотреть последствия такого досрочного погашения, включая возможное взимание дополнительных процентов или штрафов.

| 1 | 2 | 3 |

|---|---|---|

| Данные о сторонах | Условия займа | Залоговое обязательство |

| Подписи сторон и нотариальное заверение | Сроки и последствия досрочного погашения |

Оформление договора займа под птс требует тщательного внимания к деталям и четкого определения условий и обязательств сторон. Важными элементами такого договора являются нотариальное заверение, описание залогового обязательства и установление ясных сроков и последствий досрочного погашения. Соблюдение всех этих особенностей поможет создать надежную и безопасную правовую основу для займа под птс.

Как оформляется залог на автомобиль?

При оформлении залога на автомобиль, важно соблюдать определенные правила и процедуры, чтобы обеспечить юридическую защиту и соблюдение законодательства. Ниже представлен подробный обзор процесса оформления залога на автомобиль.

1. Определение стоимости автомобиля

Первым шагом при оформлении залога на автомобиль является определение его рыночной стоимости. Это необходимо для того, чтобы установить максимальную сумму, которую заемщик может получить в качестве займа под залог автомобиля.

2. Составление и подписание договора залога

Далее следует составление и подписание договора залога. В этом документе прописываются все условия залога, включая сроки, сумма займа, процентные ставки, ответственность сторон и другие важные детали. Автоломбард предоставляет образец такого договора, но его содержание может быть дополнено и изменено в зависимости от конкретной ситуации.

3. Передача автомобиля залогодержателю

После подписания договора залога, заемщик передает автомобиль залогодержателю. Это может быть автоломбард или иная финансовая организация, которая выдает займ под залог автомобиля. Автомобиль должен быть в хорошем техническом состоянии и иметь все необходимые документы.

4. Оценка состояния автомобиля

Залогодержатель проводит оценку состояния автомобиля, чтобы определить его фактическую стоимость и убедиться в его пригодности для залога. Оценка может включать в себя осмотр, проверку документов и технического состояния автомобиля.

5. Закрытие залогового договора

По истечении срока займа или после полного возврата займа и процентов, залоговый договор закрывается. Залогодержатель возвращает автомобиль заемщику, если все условия договора были выполнены.

Оформление залога на автомобиль включает ряд процедур, начиная от определения стоимости автомобиля и заканчивая закрытием договора залога. Важно соблюдать правила и процедуры, чтобы обеспечить юридическую защиту и соблюдение законодательства в данной сфере.

Альтернатива частным займам под залог автомобиля

1. Банковский кредит

Банковский кредит является классическим способом получения финансовых средств. В отличие от частных займов, в банках применяется строгий контроль и проверка кредитоспособности заемщика. Банковский кредит может быть оформлен под более низкую процентную ставку, чем при частных займах, что позволяет сэкономить средства на выплате процентов.

2. Кредитная карта

В случае необходимости небольшой суммы денег на короткий срок, кредитная карта может стать альтернативой частным займам. Оформление кредитной карты позволяет получать доступ к деньгам без залога автомобиля и обеспечительных документов, которые требуются при частных займах под залог ПТС.

3. Персональный кредит

Персональный кредит также является вариантом для получения финансовой помощи без обращения к частным займам под залог автомобиля. При оформлении персонального кредита требуется предоставить банку свидетельство о доходах и заполнить соответствующие документы. Процентная ставка на персональный кредит может быть выше, чем на банковский кредит, но он все же является более безопасным вариантом для заемщика.

4. Рассрочка

Если у вас нет возможности оформить кредит или займ, вы можете попросить продавца предоставить вам рассрочку на покупку товара или услуги. Рассрочка позволяет выплачивать стоимость товара или услуги в рассрочку на определенный срок без начисления процентов. Такой способ может быть полезен, если вы не хотите обременять себя обязательствами на длительный срок и предпочитаете выплачивать долг по частям.

5. Семейный или дружеский займ

В случае, если вам необходима небольшая сумма денег и вы находитесь в хороших отношениях с членами семьи или друзьями, вы можете обратиться к ним с просьбой о помощи в виде займа. Семейный или дружеский займ может быть оформлен с помощью простого договора и возможен без начисления процентов.

Вместо частных займов под залог автомобиля, которые могут быть рискованным и дорогостоящим вариантом финансовой помощи, можно рассмотреть альтернативные варианты. Банковский кредит, кредитная карта, персональный кредит, рассрочка и семейный или дружеский займ могут быть более выгодными и безопасными вариантами для заемщика. При выборе наиболее подходящего варианта необходимо учитывать индивидуальные финансовые возможности и потребности.

Займ под залог ПТС

Для получения займа под залог ПТС необходимо заключить договор займа с лизинговой компанией или банком, которые предлагают данную услугу. В договоре должны быть четко определены сумма займа, процентная ставка, сроки погашения и иные условия.

Преимущества займа под залог ПТС:

- Быстрое получение денег. Заявка на получение займа рассматривается оперативно, и средства могут быть выданы уже в течение нескольких часов.

- Отсутствие кредитной истории. Для получения займа под залог ПТС не требуется проверка кредитной истории заёмщика.

- Гибкие условия займа. Заемщик может выбрать такие параметры займа, как сумма, срок погашения и процентная ставка, в зависимости от своих возможностей и потребностей.

- Возможность продолжать использовать автомобиль. Заемщик имеет право продолжать пользоваться автомобилем, пока выполняет все условия договора займа.

Риски займа под залог ПТС:

- Потеря автомобиля. В случае невыполнения условий договора займа, лизинговая компания или банк могут претендовать на автомобиль в качестве компенсации.

- Высокие процентные ставки. Займ под залог ПТС часто сопровождается высокими процентными ставками, особенно в случае, если заемщик имеет низкую кредитную историю.

- Ограничения в использовании автомобиля. В договоре займа могут быть определены условия использования автомобиля, например, запрет на продажу или сдачу в аренду.

Немного об удобствах для заемщика

Преимущества займа под ПТС:

- Высокая степень одобрения — Один из главных плюсов займа под ПТС – это высокая вероятность одобрения. В отличие от банковских кредитов, здесь у вас будут максимальные шансы на одобрение, даже если у вас есть просрочки по кредиту или низкая кредитная история.

- Быстрое получение денег — При оформлении займа под ПТС процедура получения денег занимает минимум времени. Вы можете получить нужную сумму уже через несколько часов после подачи заявки.

- Оставайтесь водителем — Главное преимущество займа под ПТС – вы можете продолжать использовать автомобиль на протяжении всего срока займа.

- Гибкие условия погашения — Условия погашения займа под ПТС могут быть рассчитаны индивидуально под ваши возможности и потребности.

Требования для оформления займа под ПТС:

- Возраст — Вы должны быть старше 18 лет на момент оформления займа.

- Правоустанавливающие документы на автомобиль — Вам необходимо предоставить все необходимые документы, подтверждающие ваше право собственности на автомобиль.

- Техническое состояние автомобиля — Ваш автомобиль должен находиться в хорошем техническом состоянии.

- Документы, подтверждающие доход — Вам может потребоваться предоставить документы, подтверждающие ваш доход.

Таким образом, взять займ под ПТС – это удобно и выгодно. Быстрое получение денег, высокая степень одобрения, гибкие условия погашения и возможность продолжать пользоваться автомобилем – все это делает займ под ПТС отличным вариантом для тех, кто нуждается в срочных деньгах.

Когда займ под залог авто у физического лица является единственным выходом

Иногда в жизни возникают ситуации, когда немедленно требуются деньги, а у человека нет возможности обратиться в банк или другие организации для получения займа. В таких случаях частным лицам может прийти на выручку займ под залог автомобиля.

Такое решение может стать единственным выходом, когда:

- банки отказывают в выдаче кредита по разным причинам;

- нет возможности оформить займ по другим залоговым ценностям;

- это временное финансовое затруднение, и займ позволит избежать серьезных последствий.

Однако перед тем, как брать займ под залог автомобиля, необходимо учесть некоторые важные моменты:

- Оценка рисков. Необходимо тщательно проверить надежность и условия займа у физического лица, чтобы избежать мошенничества и непредвиденных проблем.

- Точные расчеты. Важно взвесить свою финансовую ситуацию и оценить свои возможности по выплате займа в срок. Невыполнение обязательств может привести к потере автомобиля.

- Честные договоренности. Рекомендуется подписывать договор, который четко определяет сроки, сумму займа, проценты и условия погашения задолженности.

Займ под залог автомобиля у физического лица может быть вариантом, когда срочно нужны средства, и нет возможности обратиться в банк. Однако перед подписанием договора необходимо тщательно оценить риски и свои финансовые возможности.

Ответственность сторон договора

При заключении договора об оформлении займа под ПТС, стороны обязаны соблюдать свои взаимные обязательства и нести ответственность за их невыполнение. Права и обязанности сторон могут быть определены в договоре или в соответствии с действующим законодательством.

Ниже приведены основные виды ответственности, которые могут возникнуть у сторон договора:

1. Ответственность займодавца:

- Невыполнение финансовых обязательств — займодавец обязан своевременно предоставить заемщику сумму денег, указанную в договоре. В случае невыполнения обязательств, займодавец может нести ответственность в виде уплаты неустойки или штрафных санкций, которые предусмотрены в договоре.

- Предоставление некачественного или поврежденного имущества — если займодавец передает заемщику залоговое имущество (ПТС) в плохом состоянии или с дефектами, то он может нести ответственность и обязан возместить убытки заемщика.

- Нарушение прав и интересов заемщика — займодавец не может использовать предоставленное ему право обращения с залогом (ПТС) вопреки законодательству. В случае нарушения прав и интересов заемщика, займодавец может нести ответственность и быть привлеченным к административной или уголовной ответственности.

2. Ответственность заемщика:

- Невыполнение финансовых обязательств — заемщик обязан вернуть займодавцу предоставленную ему сумму денег в срок, указанный в договоре. В случае невыполнения обязательств, заемщик может нести ответственность в виде уплаты неустойки или процентов за просрочку, которые указаны в договоре.

- Утеря или повреждение залогового имущества — заемщик обязан бережно хранить и использовать залоговое имущество (ПТС), предоставленное ему займодавцем. В случае утери или повреждения имущества, заемщик может нести ответственность и возместить убытки займодавцу.

- Нарушение правил использования залогового имущества — заемщик не может использовать залоговое имущество (ПТС) вопреки законодательству или условиям договора. В случае нарушения правил использования, заемщик может нести ответственность и быть привлеченным к административной или уголовной ответственности.

В случае возникновения споров или нарушения обязательств одной из сторон, стороны могут обратиться в суд для защиты своих прав и взыскания убытков. При этом, суд примет во внимание условия договора и применимое законодательство для принятия решения о возмещении ущерба и установлении ответственности сторон.

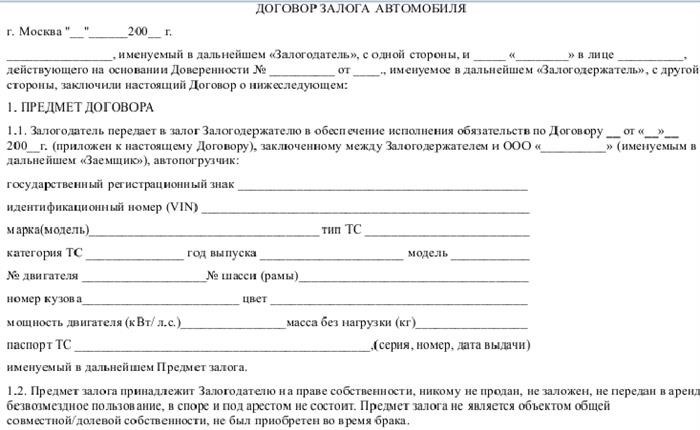

Образец договора залога между физическими лицами

В договоре залога между физическими лицами необходимо указать следующие сведения:

1. Стороны договора

- Залогодатель: [ФИО Залогодателя], идентификационный номер [ИНН Залогодателя], проживающий по адресу: [адрес Залогодателя].

- Залогодержатель: [ФИО Залогодержателя], идентификационный номер [ИНН Залогодержателя], проживающий по адресу: [адрес Залогодержателя].

2. Предмет залога

Залогодатель передает в качестве залога следующее имущество:

| Наименование имущества | Характеристика имущества |

|---|---|

| [Наименование имущества] | [Характеристика имущества] |

Передача залогового имущества осуществляется путем его регистрации в установленном порядке и передачи ключей/документов, подтверждающих право собственности.

3. Срок залога

Срок действия договора залога составляет [указать количество дней/месяцев/лет].

4. Ответственность сторон

- За неисполнение или ненадлежащее исполнение своих обязательств по договору стороны несут ответственность в соответствии с действующим законодательством.

- В случае наступления обстоятельств непреодолимой силы, стороны освобождаются от ответственности за неисполнение или ненадлежащее исполнение своих обязательств.

5. Заключительные положения

- Договор залога вступает в силу с момента его подписания сторонами.

- Любые изменения и дополнения к договору должны быть оформлены в письменной форме и подписаны обеими сторонами.

- Договор залога расторгается по истечении срока его действия либо в случае достижения цели, для которой он был заключен.

Настоящий договор составлен в двух экземплярах, по одному для каждой из сторон.

Часто задаваемые вопросы о частных займах под ПТС

Частные займы под передаточное требование сегодня стали популярным способом получения финансовой помощи. Возможность быстрого получения денег под залог автомобиля привлекает многих клиентов. Однако перед тем, как заключать договор о займе под ПТС, возникают некоторые важные вопросы. Ниже мы рассмотрим наиболее часто задаваемые вопросы и предоставим на них ответы.

1. Что такое частный займ под ПТС?

Частный займ под ПТС – это кредитная операция, которая предоставляется физическим лицам под залог автомобиля. Заёмщик передаёт лизингодателю ПТС (передаточное требование на автомобиль), получая взамен наличные средства. В случае невыполнения обязательств заёмщика, лизингодатель имеет право обратиться к суду с иском о взыскании автомобиля.

2. Какие требования необходимо выполнять для получения частного займа под ПТС?

Для получения частного займа под ПТС необходимо выполнить следующие требования:

- Возраст от 18 до 65 лет;

- Наличие автомобиля, который можно поставить в залог;

- Наличие документов, подтверждающих собственность на автомобиль (ПТС, договор купли-продажи);

- Отсутствие юридических препятствий, которые могут препятствовать получению займа (арест автомобиля, возрастных ограничений и т. д.).

3. Влияет ли кредитная история на возможность получения частного займа под ПТС?

Для получения частного займа под ПТС не требуется проверка кредитной истории заемщика. Это одно из главных преимуществ данного вида займа. Отсутствие кредитной истории или ее негативные данные не помешают получению займа под ПТС.

4. Какой должен быть автомобиль, чтобы получить частный займ под ПТС?

Основное требование к автомобилю – он должен быть в собственности заемщика, то есть автомобиль должен быть куплен на его имя. Также допустимы случаи, когда автомобиль находится на балансе организации, которая будет выдавать займ под ПТС. Возраст автомобиля и его техническое состояние также могут быть учтены лизингодателем при оценке стоимости займа.

5. Каковы процентные ставки по частным займам под ПТС?

Процентные ставки по частным займам под ПТС могут варьироваться в зависимости от лизингодателя и условий договора. Обычно проценты начисляются на дневной или месячной основе и могут достигать 2-3% в день. Размер процентных ставок также может зависеть от суммы займа и срока его погашения.

6. Как обратиться за частным займом под ПТС?

Для получения частного займа под ПТС необходимо связаться с лизингодателем, который предоставляет данное финансовое услуги. Для оформления займа могут потребоваться различные документы, например, ПТС, паспорт, договор купли-продажи, оценка автомобиля и т. д. Необходимо будет заполнить заявление на получение займа и заключить договор.

7. Могу ли я продолжать использовать автомобиль после получения частного займа под ПТС?

8. Как осуществляется погашение частного займа под ПТС?

Осуществление погашения частного займа под ПТС происходит в соответствии с условиями заключенного договора. Обычно погашение займа осуществляется единовременным платежом по истечении срока, или с помесячными выплатами, включая проценты. Досрочное погашение частного займа под ПТС также может быть возможно, но требует согласования с лизингодателем.

Надеемся, что данный список часто задаваемых вопросов и ответы на них помогут вам разобраться в основных аспектах частных займов под ПТС и принять взвешенное решение о получении данного вида финансовой помощи.

Какие документы понадобятся для оформления договора?

Оформление договора займа под ПТС требует предоставления определенных документов, которые подтверждают право собственности на автомобиль и гарантируют его юридическую чистоту.

Основные документы:

- ПТС (паспорт транспортного средства). Он выдается при регистрации автомобиля и содержит информацию о его технических характеристиках и правах собственности на него.

- CТС (свидетельство о регистрации транспортного средства). Документ, который подтверждает факт регистрации автомобиля в ГИБДД.

- Документы, удостоверяющие личность заёмщика. Обычно это паспорт и СНИЛС.

- Свидетельство о браке или разводе, если владелец автомобиля находится в браке или ранее состоял в нем.

Дополнительные документы:

- Справка о доходах. Может потребоваться для проверки финансовой состоятельности заемщика и определения возможности погашения займа.

- Справка о прописке и временной регистрации. Возможно, потребуется для подтверждения местонахождения и установления юридической прописки заёмщика.

- Копия страхового полиса КАСКО. Некоторые кредиторы требуют предоставления данного документа, чтобы защитить себя от потери при случае ДТП.

Важно помнить, что список необходимых документов может отличаться в зависимости от требований конкретной организации или кредитора, которая выдаёт займ под ПТС. Перед оформлением договора рекомендуется уточнить требования и получить полную информацию.

Ваши преимущества при сотрудничестве с компанией «АВТОСЕЙФ»

Компания «АВТОСЕЙФ» предоставляет клиентам уникальные возможности и преимущества при оформлении частных займов под ПТС. Вот почему сотни клиентов выбирают нашу компанию, а мы гарантируем высококачественное обслуживание и полную конфиденциальность ваших данных.

Надежность

Компания «АВТОСЕЙФ» — это проверенный временем и надежный финансовый партнер. Мы работаем на рынке уже несколько лет и приобрели безупречную репутацию. Мы предоставляем быстрые и простые решения для получения денег в заем, не требующие лишних подтверждений и документов. Наш процесс одобрения займа максимально ускорен, чтобы вы могли быстро получить необходимые средства.

Удобство

Мы стремимся сделать процесс оформления займа максимально удобным для наших клиентов. Мы не требуем предоставления кучи документов и гарантий. Все, что вам нужно, это предоставить нам ПТС (паспорт транспортного средства) и доказательство ваших личных данных. Мы обеспечим конфиденциальность и безопасность вашей информации.

Быстрота

Одним из основных преимуществ нашей компании является быстрое одобрение займов. Мы ценим ваше время, поэтому наша команда старается обработать вашу заявку и выдать займ в самые короткие сроки. Вы получите деньги наличными или на свою банковскую карту в течение нескольких часов после подписания договора.

Гибкость условий

Мы предлагаем гибкие условия займа, которые подойдут каждому клиенту. Длительность займа, размер процентной ставки и сумма займа могут быть адаптированы под ваши потребности и возможности. Мы гарантируем прозрачные и честные условия, чтобы вы всегда знали, на что можете рассчитывать.

Выбирая компанию «АВТОСЕЙФ» для получения частного займа под ПТС, вы можете быть уверены, что получите надежного и ответственного партнера, который поможет вам в трудной финансовой ситуации. Не откладывайте свои планы, получите нужные средства уже сегодня!

Особенные требования к заемщикам

Чтобы получить частный займ под птс, заемщики должны соответствовать определенным требованиям, которые устанавливаются кредитором. Эти требования помогают защитить интересы кредитора и уменьшить риски невозврата займа.

1. Правовая дееспособность

Одним из основных требований является наличие полной правовой дееспособности у заемщика. Это означает, что заемщик должен быть совершеннолетним и не иметь никаких ограничений или запретов на получение и возврат займа.

2. Наличие заработной платы

Кредиторы, как правило, требуют от заемщика предоставления документа, подтверждающего наличие стабильного и достаточного заработка. Это может быть справка с места работы, выписка из трудовой книжки или другие документы, которые подтверждают доход и успехи заемщика в трудовой деятельности.

3. Кредитная история

Кредиторы обращают внимание на кредитную историю заемщика. Хорошая кредитная история, без просрочек и задолженностей, повышает вероятность получения займа. Некоторые кредиторы также могут рассматривать заявки от заемщиков с плохой кредитной историей, но в этом случае могут быть установлены более жесткие условия или требования к залогу.

4. Наличие залога

Одним из обязательных требований к заемщикам, которые оформляют частный займ под птс, является наличие залога. Залогом, как правило, служит ПТС (паспорт транспортного средства). Он передается кредитору в качестве обеспечения исполнения обязательств по займу. В случае невыплаты займа кредитор может предъявить требование о продаже заложенного транспортного средства для погашения задолженности.

5. Соблюдение законодательства

Заемщики должны соблюдать все требования закона и положения, установленные в договоре займа. Нарушение этих требований может привести к санкциям или ухудшению условий займа.

В целом, требования к заемщикам, оформляющим частные займы под птс, направлены на обеспечение надежности, прозрачности и взаимной защиты интересов обеих сторон — заемщика и кредитора.

Какие ограничения накладываются на автомобиль?

Автомобиль, как один из наиболее распространенных видов транспорта, подвергается определенным ограничениям. Различные ограничения на автомобиль устанавливаются законодательством для обеспечения безопасности дорожного движения, защиты окружающей среды и поддержания правопорядка.

| Ограничение | Описание |

|---|---|

| Скоростные ограничения | Установленные законодательством максимально допустимые скорости движения на различных участках дороги. Нарушение скоростных ограничений может привести к штрафам, лишению права управления транспортным средством или даже уголовной ответственности. |

| Ограничения по массе и габаритам | Ограничения по массе и габаритам автомобиля устанавливаются для обеспечения безопасности на дорогах и ограничения влияния транспортных средств на состояние дорожного покрытия, мостов и других инженерных сооружений. Превышение максимально допустимой массы или габаритов может привести к штрафам и административной ответственности. |

| Правила парковки | Парковка автомобиля также имеет свои ограничения, которые регулируют время, место и условия парковки. Нарушение этих ограничений может привести к оштрафованию, эвакуации автомобиля или другим негативным последствиям. |

| Ограничения по эксплуатации | Существуют также ограничения по эксплуатации автомобиля, включая обязательное прохождение технического осмотра, использование специальных дорожных средств, соответствие требованиям экологической безопасности и другие ограничения. Невыполнение этих ограничений может повлечь за собой штрафы и отказ в регистрации автомобиля. |

Ограничения на автомобиль являются неотъемлемой частью управления транспортным средством и осуществления его использования в соответствии с законодательством. Соблюдение данных ограничений является обязательным для каждого автовладельца с целью обеспечения безопасности и соблюдения правил дорожного движения.

Достоинства и недостатки частных займов

Достоинства частных займов:

- Быстрое получение средств. Частные займы позволяют получить нужные деньги в кратчайшие сроки, часто уже через несколько часов после подачи заявки. Это особенно важно, когда требуется срочное решение финансовых проблем.

- Отсутствие сложных требований. В отличие от банковских кредитов, частные займы обычно не требуют предоставления множества документов и подтверждения доходов. Достаточно предоставить паспорт и соблюсти несколько основных условий, чтобы получить займ.

- Возможность получения займа с плохой кредитной историей. Большинство частных займодавцев не проверяют кредитную историю заемщика или предлагают более гибкие условия для заемщиков с негативной кредитной историей.

- Гибкие условия погашения займа. Частные займы часто предлагают возможность выбора удобного графика погашения, а также различные варианты оплаты, включая наличные, банковский перевод, электронные платежи и другие.

Недостатки частных займов:

- Высокая процентная ставка. Частные займы обычно имеют более высокую процентную ставку по сравнению с банковскими кредитами. Это связано с недостатком гарантий и с большим риском для займодавца.

- Ограниченные суммы займов. Частные займы обычно предоставляются на небольшие суммы, что может ограничить возможности заемщика. Для крупных займов может потребоваться обратиться в банк или другую финансовую организацию.

- Возможность попадания в руки мошенников. При обращении к частным займодавцам, всегда существует риск столкнуться с мошенниками. Поэтому важно тщательно изучать условия займа и проверять надежность займодавца перед оформлением сделки.

- Отсутствие контроля со стороны государства. Частные займы не подвергаются строгому регулированию государственными органами, что может создавать определенные риски для заемщика. Поэтому следует быть осмотрительным при выборе займодавца и внимательно изучать все условия сделки.

Несмотря на некоторые недостатки, частные займы могут быть полезным и удобным финансовым инструментом для решения праздных денег в случае необходимости. Однако, перед оформлением займа, необходимо тщательно изучить все условия сделки, сравнить предложения разных займодавцев и принять взвешенное решение.

Ответы на вопросы про выдачу заемных средств под залог ПТС

При выдаче заемных средств под залог ПТС (паспорта транспортного средства) могут возникнуть вопросы относительно процесса оформления и условий сделки. Ниже представлены ответы на некоторые из таких вопросов.

1. Каковы основные требования для получения займа под залог ПТС?

- Наличие действующего паспорта транспортного средства;

- Отсутствие юридических ограничений на право собственности;

- Автомобиль должен быть старше определенного возраста (обычно не менее 5 лет);

- Автомобиль должен быть исправным и проходить технический осмотр;

- Наличие полиса обязательного страхования гражданской ответственности (ОСАГО);

- Отсутствие задолженности по налогам и штрафам, связанным с транспортным средством.

2. Какие документы требуются для оформления займа под залог ПТС?

Документы, необходимые для оформления займа под залог ПТС, могут включать:

- Паспорт владельца транспортного средства;

- Паспорт транспортного средства (ПТС);

- Свидетельство о регистрации транспортного средства (СТС);

- Документы, подтверждающие право собственности на автомобиль;

- Полис ОСАГО;

- Документы, подтверждающие факт работы и доход заемщика;

- Документы, подтверждающие место жительства заемщика;

- Документы, подтверждающие семейное положение (если применимо).

3. Каков максимальный размер займа, который можно получить под залог ПТС?

Максимальный размер займа, который можно получить под залог ПТС, обычно зависит от стоимости автомобиля. Обычно заемщик может получить до 60-80% от оценочной стоимости автомобиля. Конкретные условия и требования могут отличаться в зависимости от кредитора и региона.

4. Каковы процентные ставки по займам под залог ПТС?

Процентные ставки по займам под залог ПТС могут варьироваться в зависимости от кредитора и региона. Обычно они колеблются в диапазоне 1-2% в день. Важно обратить внимание на условия займа и всю информацию о процентах, чтобы избежать непредвиденных расходов.

5. Каковы сроки погашения займа под залог ПТС?

Сроки погашения займа под залог ПТС могут варьироваться от нескольких дней до нескольких месяцев в зависимости от конкретных условий соглашения. Обычно кредитор предоставляет возможность погашать займ заранее без штрафных санкций. Для выбора оптимального срока погашения рекомендуется обратиться к кредитору и ознакомиться со всеми условиями сделки.

Как определить условия займа?

Вот несколько ключевых моментов, которые следует учесть при определении условий займа:

1. Сумма займа

Определите точную сумму займа, которую вы хотите взять или предоставить. Укажите сумму числами и пропишите словами, чтобы исключить возможные ошибки или споры в будущем.

2. Процентная ставка

Определите процентную ставку, по которой будет начисляться процент за пользование займом. Укажите ставку в процентах годовых и укажите, какой период будет использоваться для расчета процентов (год, месяц, день).

3. Срок займа

Укажите дату начала займа и срок его возврата. Уточните, будет ли предусмотрена возможность досрочного погашения займа и какие условия для этого будут действовать.

4. Ответственность сторон

Определите ответственность сторон при нарушении условий договора. Укажите, какие штрафные санкции будут применяться в случае несоблюдения обязательств.

5. Обеспечение займа

Обозначьте обеспечение займа, если оно предусмотрено. Например, может быть указано, что займ обеспечивается ПТС транспортного средства.

6. Порядок погашения займа

Определите порядок погашения займа. Укажите, какие суммы и в какие сроки должны быть возвращены заемщиком.

| Условие займа | Важные аспекты |

|---|---|

| 1. Сумма займа | Точно указать сумму |

| 2. Процентная ставка | Указать ставку и период начисления |

| 3. Срок займа | Указать дату начала и срок возврата |

| 4. Ответственность сторон | Определить штрафные санкции |

| 5. Обеспечение займа | Уточнить, если есть |

| 6. Порядок погашения | Определить суммы и сроки возврата |

Прежде чем подписывать договор о займе, важно внимательно изучить и обсудить все условия. Только так вы сможете обеспечить гарантии для обеих сторон и избежать возможных недоразумений в будущем.

Что делать, если заемщик не возвращает деньги?

В ситуации, когда заемщик не выполняет свои обязательства по возврату денег, необходимо принять меры для защиты своих прав и восстановления ущерба. Вот несколько действий, которые можно предпринять в такой ситуации:

1. Переговоры и напоминания

Попытайтесь связаться с заемщиком и объяснить ему ситуацию. Может быть, у него возникли временные финансовые трудности или забылось о долге. Попросите его возвратить деньги или договориться о новом сроке погашения.

2. Письменное уведомление

Если переговоры не привели к результату, отправьте заемщику письменное уведомление о необходимости возврата долга в установленные сроки. Укажите в нем все детали договора и предупредите о возможных правовых последствиях.

3. Участие юриста

Обратитесь за помощью к юристу, специализирующемуся в области займов и долгов. Он сможет составить юридическое письмо с требованием возврата долга, а также подготовить все необходимые документы для суда, если дело дойдет до этого.

4. Просмотр возможности взыскания через суд

Если прежние меры не помогли, вы можете подать иск в суд на взыскание долга. Судья примет решение на основе представленных доказательств и может вынести решение о взыскании задолженности, установить рассрочку или отказать в иске.

5. Взыскание долга с помощью принудительных мер

Если суд вынес решение в вашу пользу, то для взыскания долга можно обратиться к судебным приставам. Они имеют право осуществлять принудительное исполнение решений суда, в том числе о взыскании долга.

В любом случае, если заемщик не возвращает деньги, важно действовать согласно закону и соблюдать все необходимые процедуры для защиты своих интересов.

Типы договоров займа под залог транспортного средства

1. Договор займа с обязательством передачи залога

В этом типе договора займа, заемщик передает залогодателю транспортное средство в залог в качестве обеспечения исполнения обязательств по возврату займа. Залогодатель имеет право распоряжаться залогом, если заемщик не выполнит свои обязательства. При возврате займа залогодатель обязан вернуть залог заемщику.

2. Договор займа с правами собственности залога

В данном случае, залогодатель приобретает права собственности на залог в случае, если заемщик не исполнил свои обязательства по возврату займа в срок. Это означает, что залогодатель становится владельцем транспортного средства в случае невыполнения обязанностей заемщиком.

3. Договор займа с правом пользования залогом

В данном варианте договора займа залогодатель получает право пользования залогом в качестве компенсации за предоставленный займ. Залогодатель может использовать транспортное средство по своему усмотрению, но не имеет права продать его или распорядиться им без согласия заемщика.

4. Договор займа с правом собственности и пользования залогом

В этом случае, залогодатель приобретает как права собственности на залог, так и право пользования им. Если заемщик не выполняет свои обязательства, залогодатель становится владельцем транспортного средства и может свободно им пользоваться.

Выбор конкретного варианта договора займа под залог транспортного средства зависит от предпочтений и интересов сторон, а также от рисков и гарантий, которые они хотят иметь.

Условия получения денег

Для того чтобы получить деньги под ПТС необходимо выполнение следующих условий:

1. Оформление договора займа

Первым шагом является оформление договора займа между заемщиком и кредитором. В договоре должны быть указаны все важные условия: сумма займа, процентная ставка, сроки погашения, порядок возврата денег и другие детали.

2. Предоставление ПТС

В качестве залога за займ, заемщик должен предоставить свидетельство о регистрации транспортного средства, то есть ПТС. ПТС будет оставаться у кредитора до полного погашения займа. В случае невыполнения обязательств по возврату денег, кредитор имеет право продать транспортное средство.

3. Определение суммы займа

Сумма займа может быть разной и зависит от стоимости транспортного средства, его возраста и технического состояния. Также важным фактором является кредитная история заемщика и его платежеспособность.

4. Установление процентной ставки

Процентная ставка на займ также может варьироваться и зависит от различных факторов, включая риск для кредитора. Обычно процентная ставка на займ под ПТС выше, чем на обычные потребительские займы.

5. Сроки погашения

Сроки погашения займа также обычно более короткие, чем у обычных кредитов. Обычно займ под ПТС оформляется на срок от нескольких месяцев до года.

6. Постоянное наличие транспортного средства

Важным условием для получения займа под ПТС является наличие транспортного средства у заемщика. Банки и организации, выдающие деньги под ПТС, требуют, чтобы транспортное средство было в собственности именно заемщика.

7. Кредитная история

При расмотрении заявки на получение денег под ПТС, кредиторы обращают внимание на кредитную историю заемщика. Хорошая кредитная история может положительно влиять на решение о выдаче займа и на условия его получения.

8. Доставка и оценка транспортного средства

В некоторых случаях может потребоваться доставка транспортного средства на оценку. Оценка проводится для определения его рыночной стоимости и установления максимальной суммы займа. Стоимость оценки обычно оплачивается заемщиком.

9. Возврат денег и освобождение ПТС

После полного погашения займа заемщик получает свой ПТС обратно. При этом важно соблюдать сроки погашения и выполнять все обязательства по возврату денег.

Необходимые документы для составления договора

Для правильного и законного составления договора о предоставлении частного займа под ПТС необходимо собрать определенный пакет документов. Важно предоставить все требуемые документы, чтобы избежать проблем и сомнений в юридической состоятельности сделки.

Документы, подтверждающие личность и адрес заемщика:

- Паспорт гражданина РФ;

- СНИЛС;

- Загранпаспорт (если необходимо);

- Водительское удостоверение (если необходимо);

- Документы, подтверждающие место жительства (например, квитанции об оплате коммунальных услуг).

Документы, подтверждающие право собственности/пользования автомобилем:

- Паспорт транспортного средства (ПТС);

- Свидетельство о регистрации автомобиля (СТС);

- Договор купли-продажи автомобиля (если имеется).

Документы, подтверждающие платежеспособность заемщика:

- Справка о доходах (трудовая книжка, справка с места работы, выписка из банковского счета);

- Налоговая декларация и справка о доходах за последний год;

- Документы, свидетельствующие о наличии недвижимости или иного имущества (например, выписка из реестра недвижимости).

Иные документы:

- Договор залога имущества (если такой имеется);

- Доверенность на представление интересов (если заемщик является представителем юридического лица);

- Другие документы по требованию финансовой организации или частного займодавца.

Предоставление полного и правильно оформленного пакета документов позволит безопасно и законно оформить договор о предоставлении частного займа под ПТС, защищая интересы как заемщика, так и займодавца.

Требования для займа максимальной суммы с онлайн оформлением

Займы под птс с онлайн оформлением предоставляют важную возможность получить финансовую помощь в кратчайшие сроки. Для того, чтобы получить максимальную сумму займа и воспользоваться данным сервисом, необходимо соблюдать определенные требования.

1. Иметь собственный автомобиль

Для получения займа максимальной суммы с онлайн оформлением необходимо иметь в собственности автомобиль, который будет выступать залогом. Автомобиль должен быть оформлен на заемщика, т.е. на него должна быть зарегистрирована техническая карта и страховка.

2. Соблюдать требования по возрасту и гражданству

Заемщик должен быть совершеннолетним гражданином РФ или обладать видом на жительство. Возрастные ограничения могут варьироваться в зависимости от компании-кредитора, но обычно требуется достигнуть 18-21 лет.

3. Предоставить документы

Для получения максимальной суммы займа необходимо предоставить определенные документы, подтверждающие личность и право собственности на автомобиль. Как правило, это паспорт, птс и свидетельство о регистрации автомобиля.

4. Наличие кредитной истории

Для получения займа максимальной суммы с онлайн оформлением необходимо иметь положительную кредитную историю. В случае отсутствия или наличия негативных записей, компания-кредитор может снизить максимальную сумму займа или отказать в предоставлении займа.

5. Выполнение платежных обязательств

Компании-кредиторы обращают внимание на платежную дисциплину клиента. Для получения максимальной суммы займа необходимо иметь положительную историю платежей, то есть регулярно и своевременно погашать кредиты и задолженности.

6. Условия займа

Онлайн оформление займа под птс позволяет получить максимальную сумму займа, однако необходимо учитывать, что условия займа могут быть различны в зависимости от компании-кредитора. Важно внимательно ознакомиться с договором и убедиться в том, что процентная ставка и другие платежные условия соответствуют вашим возможностям.

Соблюдая указанные требования, вы сможете оформить займ максимальной суммы с онлайн оформлением под птс вашего автомобиля.

Узнайте максимальную сумму денежного займа

Если вы намерены взять займ под ПТС (право собственности на транспортное средство), то вероятно возникает вопрос, какую максимальную сумму вы сможете получить. Ответ на этот вопрос зависит от нескольких факторов и может быть разным для каждого конкретного случая.

1. Оценка стоимости транспортного средства

Первым шагом в определении максимальной суммы займа будет оценка стоимости вашего транспортного средства. Лучше всего обратиться к опытным специалистам, чтобы получить точную оценку. Оценка зависит от различных факторов, таких как марка и модель автомобиля, его техническое состояние и год выпуска.

2. Процентная ставка и срок займа

Другим фактором, влияющим на максимальную сумму займа, является процентная ставка и срок займа. Чем ниже процентная ставка и чем дольше срок займа, тем большую сумму вы сможете получить. Однако, необходимо помнить, что чем дольше срок займа, тем больше процентов вы заплатите в итоге.

3. Ваша кредитная история и платежеспособность

Ваша кредитная история и платежеспособность также могут повлиять на максимальную сумму займа. Если у вас есть положительная кредитная история и стабильный источник дохода, то вы, скорее всего, сможете получить более высокий займ.

4. Правила и требования кредиторов

Наконец, максимальная сумма займа может быть ограничена правилами и требованиями кредиторов. Каждая финансовая организация имеет свои собственные правила и ограничения, которые могут влиять на сумму займа. Поэтому рекомендуется изучить условия различных кредиторов, чтобы найти наиболее выгодное предложение.

| Факторы | Влияние на максимальную сумму займа |

|---|---|

| Оценка стоимости транспортного средства | Положительное |

| Процентная ставка и срок займа | Положительное при низкой ставке и длинном сроке |

| Кредитная история и платежеспособность | Положительное при наличии положительной кредитной истории и стабильном источнике дохода |

| Правила и требования кредиторов | Варьируется в зависимости от кредитора |

Учитывайте все эти факторы при выборе займа под ПТС и обратитесь к опытным специалистам, чтобы получить более точную информацию о максимальной сумме займа, доступной в вашем конкретном случае.

Требования при оформлении договора залога

1. Названия и данные сторон

Договор залога должен содержать точные названия и данные сторон – залогодателя и залогодержателя. Это включает полные имена и фамилии физических лиц или полное наименование юридического лица, а также их контактные данные (адреса, телефоны, электронные адреса).

2. Описание залогового имущества

Договор залога должен подробно описывать залоговое имущество, которое передается в залог. Это может быть недвижимость, автомобиль, драгоценности и т. д. В документе должны быть указаны все основные характеристики имущества, такие как марка и модель автомобиля, адрес недвижимости и т. д.

3. Определение суммы и условий залога

Договор залога должен ясно указывать сумму, за которую передается имущество в залог, а также условия по возврату данной суммы. При этом должны быть определены проценты, сроки и порядок выплаты платежей по залогу.

4. Права и обязанности сторон

- Залогодатель обязан предоставить залогодержателю полные и достоверные данные об имуществе, а также подписать все необходимые документы.

- Залогодержатель обязан обеспечить сохранность и правильное использование залогового имущества.

- Залогодатель имеет право потребовать возврата залогового имущества после полного погашения долга.

- Залогодержатель имеет право в случае нарушения залогодателем условий договора принять меры по взысканию долга через продажу залогового имущества.

5. Порядок расторжения договора залога

Договор залога должен предусматривать порядок расторжения, который может быть осуществлен либо по истечении срока договора, либо по взаимному согласию сторон. При расторжении договора необходимо определить процедуру возврата залогового имущества и расчета всех долговых обязательств.

Пример договора залога

| Статья | Содержание |

|---|---|

| 1. | Договор залога заключается между залогодателем Ивановым Иваном Ивановичем и залогодержателем ООО «Залоговая компания». |

| 2. | Залогодатель передает в залог автомобиль марки BMW, государственный регистрационный номер 123 АА 456, расположенный по адресу ул. Ленина, 1. |

| 3. | Сумма залога составляет 1 000 000 рублей. Залогодержатель имеет право потребовать выплату процентов в размере 10% годовых. |

| 4. | Залогодатель обязуется своевременно погашать задолженность по залогу. Залогодержатель обязуется обеспечить сохранность автомобиля и использовать его только в случае неисполнения залогодателем своих обязательств. |

| 5. | Договор залога может быть расторгнут по истечении срока или по взаимному согласию сторон. При расторжении договора залога, залогодержатель обязуется вернуть автомобиль залогодателю и произвести расчет всех долговых обязательств. |

Важно помнить, что при оформлении договора залога все требования закона должны быть соблюдены, чтобы избежать возможных проблем и споров в будущем. Для большей надежности рекомендуется обращаться к специалистам, таким как юристы или нотариусы, для консультации и составления договора залога.

Риски частных займов под авто ПТС

Частные займы под авто ПТС могут представлять определенные риски для займодавца и заемщика. Ниже приведены основные риски, с которыми сталкиваются стороны при таких сделках.

Риск невозвращения займа

Первым и наиболее существенным риском для займодавца является невозвращение займа заемщиком. В случае невыполнения обязательств по возврату займа, займодавец может потерять вложенные средства и не иметь возможности вернуться к сохраненному авто ПТС.

Риск несоответствия авто ПТС действительности

Другим риском является возможное несоответствие информации в авто ПТС действительности. Заемщик может предоставить фальшивые или подделанные документы, что позволит ему получить займ, но фактически отдать в залог автомобиль, не соответствующий описанию в ПТС. В этом случае займодавец рискует потерять не только заложенную стоимость авто ПТС, но и получить неполноценное имущество.

Риск потери имущества

Третьим риском является потеря авто ПТС, если заемщик не вернет займ. Если заемщик пропадет с авто ПТС или просто будет не в состоянии выполнить обязательства по займу, займодавец может потерять имущество, которое находится у него в залоге.

Риск некомпетентности

Четвертым риском является некомпетентность заемщика, который может не иметь достаточного опыта и знаний в вопросах юридического оформления и обслуживания авто ПТС. В случае возникновения проблем или необходимости провести какие-либо меры, связанные с авто ПТС, займодавец может столкнуться с трудностями в общении и взаимодействии с заемщиком.

Риск изменения законодательства

Последним, но не менее важным риском, является возможное изменение законодательства, касающегося займов под авто ПТС. В случае принятия новых законов или правил, займодавец может столкнуться с изменениями в правовом поле, которые могут привести к невозможности или усложнению осуществления таких сделок.

Список МФО, дающих автозаймы

1. Займер

Преимущества:

- Возможность получить автозайм до 2 000 000 рублей;

- Минимальный пакет документов;

- Фиксированная процентная ставка;

- Гибкие условия договора.

2. Манимен

Преимущества:

- Онлайн-заявка на автозайм в удобное для вас время;

- Кредитование до 85% от стоимости автомобиля;

- Без скрытых комиссий и дополнительных платежей;

- Возможность получить деньги наличными или на банковскую карту.

3. О-Деньги

Преимущества:

- Оформление автозайма без справки о доходах;

- Без процентной ставки при возврате суммы займа в срок;

- Минимальный пакет документов;

- Быстрое решение о выдаче займа.

4. CreditPlus

Преимущества:

- Круглосуточная выдача автозаймов;

- Сумма займа до 3 000 000 рублей;

- Минимальные требования к заемщикам;

- Гибкая система выплат.

5. MoneyMan

Преимущества:

- Быстрое решение о выдаче автозайма;

- Не требуется проверка кредитной истории;

- Минимальный пакет документов;

- Возможность получить до 500 000 рублей.

6. Мили займов

Преимущества:

- Мгновенное решение о выдаче автозайма;

- Минимальный пакет документов;

- Удобный онлайн-кабинет для отслеживания выплат;

- Гибкая система погашения займа.

Отправить заявку на получение денег

Выберите надежного кредитора

Перед отправкой заявки важно выбрать надежного кредитора, чтобы избежать проблем в будущем. Проверьте рейтинг и отзывы организации, проконсультируйтесь с друзьями или знакомыми, которые уже воспользовались услугами данного кредитора.

Оформите необходимые документы

Подготовьте все необходимые документы, которые потребуются для оформления займа под ПТС. Как правило, это паспорт, ПТС на автомобиль и свидетельство о регистрации автомобиля. Также могут потребоваться документы, подтверждающие вашу финансовую состоятельность.

Заполните заявку

Заполните заявку на получение займа под ПТС. Укажите в ней всю необходимую информацию о себе и вашем автомобиле. Будьте внимательны и не допускайте ошибок в заполнении данных.

Получите предварительное решение

После того, как вы отправили заявку, кредитор рассмотрит ее и выдаст предварительное решение о возможности предоставления вам займа. Если ваша заявка одобрена, условия займа будут оговорены в договоре, который вам предложат подписать.

Подпишите договор

Ознакомьтесь с условиями займа, указанными в договоре, и если они вас устраивают, подпишите его. Будьте внимательны и не забывайте читать мелкий шрифт – важные детали могут быть указаны именно там.

Получите деньги

После того, как вы подписали договор, осталось только дождаться получения денег. Обычно они перечисляются на ваш счет или выдается наличными. Сроки получения денег могут различаться в зависимости от организации, поэтому уточните их у вашего кредитора.

- Выберите надежного кредитора.

- Оформите необходимые документы.

- Заполните заявку.

- Получите предварительное решение.

- Подпишите договор.

- Получите деньги.

| Преимущества займа под ПТС: |

|---|

| Быстрое оформление |

| Минимальные требования |

| Возможность получить деньги наличными |

| Гибкие условия возврата |

Важно помнить:

- Тщательно выбирайте кредитора и изучайте условия займа перед подписанием договора.

- Погашайте свои обязательства вовремя, чтобы избежать штрафных санкций.

- Не берите займ на сумму, которую не сможете вернуть в оговоренные сроки.

Отправить заявку на получение денег под ПТС можно в нескольких простых шагах. Выберите надежного кредитора, подготовьте необходимые документы, заполните заявку, получите предварительное решение, подпишите договор и получите деньги. Не забывайте соблюдать условия займа и выплачивать его в оговоренные сроки. Удачи вам!