Вопрос о возможности отказа при оформлении кредита, если не удалось связаться с начальником фирмы, является важным и актуальным для многих потенциальных заемщиков. Ответ на него зависит от политики конкретного банка и его критериев выдачи кредита. Коммуникация с начальником может играть роль в оценке кредитного риска и вероятности возврата средств, поэтому несостояние связи может повлиять на решение банка. Рекомендуется обратиться в выбранный банк для получения точной информации о требованиях и возможных последствиях.

Работают с однодневками и обнальщиками

Что такое однодневка?

Однодневка – это организация, которая зарегистрирована, но не имеет реальной деятельности. Она может использоваться для сомнительных операций, включая обналичивание средств или оформление недостоверных документов. Банки не рекомендуют сотрудничать с такими организациями, так как это повышает риск неправомерных действий и финансовых потерь.

Работа с однодневками может привести к отказу в получении кредита, так как банк имеет обязательства проверять партнеров и клиентов, чтобы исключить возможность негативных влияний на свою деятельность. Если информация о работе с однодневкой станет известна, банк будет считать это нарушением договора и имеет право отказать в предоставлении финансовых услуг.

Что такое обнальщики?

Обнальщики – это лица или организации, занимающиеся незаконными финансовыми операциями, такими как отмывание денежных средств или фальсификация документов. Их деятельность также может быть связана с фиктивными компаниями или однодневками.

Банки активно борются с обнальщиками и сотрудничают с правоохранительными органами, чтобы исключить возможность финансовых махинаций. Если вы связаны с обнальщиками или использовали их услуги, банк может отказать вам в предоставлении кредита или заблокировать вашу банковскую карту.

Как избежать проблем?

Для того чтобы избежать проблем с банками и быть уверенным в получении кредита, следует:

- Делать бизнес с добросовестными организациями, имеющими хорошую репутацию;

- Правильно оформлять все документы и предоставлять достоверную информацию;

- Избегать сотрудничества с подозрительными компаниями и фигурантами финансовых махинаций.

Работа с однодневками и обнальщиками может негативно повлиять на процесс получения кредита. Банки активно борются с такими организациями и могут отказать в предоставлении финансовых услуг. Потому важно быть внимательным при выборе партнеров и избегать контактов с подозрительными организациями.

Высокая долговая нагрузка

Высокая долговая нагрузка может иметь негативные последствия, включая:

- Ухудшение кредитной истории

- Увеличение процентных ставок по кредитам или отказ в их получении

- Постоянное давление и стресс

- Ограничение возможности получения новых кредитов или заключения сделок

- Потеря имущества

Как правило, любое финансовое учреждение, выдающее кредиты, будет рассматривать долговую нагрузку заемщика перед принятием решения о выдаче нового кредита. Однако, реакция кредитора может зависеть от различных факторов, включая:

- Сумма и структура долгов

- Доход и платежеспособность заемщика

- Кредитная история

- Срок погашения долгов

К чрезмерной долговой нагрузке особенно внимательно относятся организации, выдающие крупные кредиты или кредиты на длительный срок. Примером таких организаций могут быть банки или крупные финансовые институты.

Если у вас уже есть высокая долговая нагрузка, вы можете принять следующие меры:

- Создайте долговой план и разбейте свои долги на более управляемые части.

- Постарайтесь улучшить свою финансовую ситуацию, например, увеличивая доход или снижая расходы.

- Обратитесь к специалистам, таким как юристы или финансовые консультанты, чтобы получить рекомендации по управлению долгами и возможным вариантам реструктуризации.

Однако, помните, что кредиторы могут принять решение о отказе в выдаче нового кредита, основываясь на вашей долговой нагрузке и финансовом положении в целом. Поэтому, прежде чем брать новый кредит, рекомендуется разобраться с текущими долгами и устранить причины, которые привели к их неуплате.

От чего может испортиться кредитная история?

Пропущенные платежи

Один из наиболее распространенных способов испортить кредитную историю — это пропущенные платежи по кредитам и займам. Если вы не своевременно погасите долг, это может быть зарегистрировано в базе данных кредитной истории и негативно сказаться на вашей кредитоспособности. Чем больше пропущенных платежей у вас будет зарегистрировано в истории, тем хуже будут ваши шансы на получение нового кредита.

Пример: Пропустив платеж по своему автокредиту, Михаил обнаружил, что его кредитная история серьезно пострадала.

Высокая задолженность по кредитам

Высокая задолженность по кредитам и займам также может сказаться неблагоприятно на вашей кредитной истории. Если ваши существующие кредиты близки к своему пределу, это может быть интерпретировано как недостаток финансовой дисциплины и отсутствие способности погасить новый кредит. Банки обычно рассматривают этот фактор как риск высоких задолженностей, что может отрицательно повлиять на решение о выдаче кредита.

Банкротство

Факт банкротства является серьезным цветом на вашей кредитной истории. Он указывает на то, что вы неспособны справиться со своими долгами и может стать препятствием для получения нового кредита в будущем. Банкротство остается в кредитной истории в течение длительного времени и может оттолкнуть потенциального кредитора.

Мошенничество и кража личности

Если вы являетесь жертвой мошенничества или кражи личности, ваша кредитная история также может пострадать. Кредиторы могут зарегистрировать неправомерные транзакции и задолженности, которые не принадлежат вам, в вашей кредитной истории. Это может вызвать серьезные проблемы при попытке получить кредит, поскольку ваша кредитная история будет нарушена без вашей вины.

| Факторы | Воздействие |

|---|---|

| Пропущенные платежи | Негативно |

| Высокая задолженность | Негативно |

| Банкротство | Сильно негативно |

| Мошенничество и кража личности | Негативно без вашей вины |

Чтобы поддерживать хорошую кредитную историю, важно не пропускать платежи, держать задолженность на низком уровне и быть бдительным в отношении возможных случаев мошенничества и кражи личности.

Существуют ли организации, выдающие кредиты без отказов

Многие люди, столкнувшись с финансовыми трудностями, задаются вопросом о возможности получить кредит без отказа. Несмотря на то, что не существует организаций, выдающих кредиты безусловно каждому заявителю, существуют финансовые учреждения, которые предлагают более гибкие условия и повышенные шансы на успешное получение кредита.

Организации, которые предоставляют кредиты с минимальными требованиями

- Микрофинансовые организации. Они специализируются на предоставлении займов малому и среднему бизнесу, а также физическим лицам с низким уровнем дохода. Они могут иметь более гибкие требования к заемщикам, чем банки, что увеличивает шансы на получение кредита.

- Онлайн-кредиторы. Это финансовые учреждения, которые предоставляют займы через интернет. Они часто имеют простой процесс оформления заявки и не требуют сложных проверок кредитоспособности. Они могут предложить кредиты без отказов, но часто с высокой процентной ставкой.

Условия, которые могут повысить шансы на получение кредита

- Хорошая кредитная история. Ответственное погашение предыдущих кредитов и выплаты счетов в срок создают положительное впечатление и могут увеличить шансы на одобрение нового кредита.

- Стабильный доход. Наличие постоянного источника дохода, такого как работа или предпринимательская деятельность, демонстрирует финансовую надежность заявителя и может повысить его шансы на получение кредита.

- Наличие поручителя или залога. Возможность предоставить гарантии погашения кредита может снизить риск для финансовых учреждений и увеличить вероятность одобрения заявки.

Важно отметить, что даже с соблюдением всех требований и имея хорошую кредитную историю, не все организации смогут обеспечить кредит без отказа. Решение о выдаче кредита принимается каждым финансовым учреждением индивидуально, основываясь на рисках и возможностях, связанных с конкретным заявителем.

Что делать, если не дают кредиты

Вот несколько советов, которые помогут вам разобраться, что делать, если вас отказывают в получении кредита:

1. Понять причину отказа

Важно разобраться, почему ваша заявка была отклонена. Для этого стоит обратиться к банкам и узнать, какие критерии вы не соответствуете. Это может быть, например, недостаточная платежеспособность или невыполнение условий документов.

2. Исправить ошибки

Если вы выяснили основную причину отказа, тогда активизируйтесь и попытайтесь исправить ситуацию. Узнайте, какие документы или условия требуются для получения кредита, и приведите их в порядок. Это может потребовать, например, улучшения кредитной истории или увеличения доходов.

3. Обратиться в другой банк

Если ваша заявка отклонена одним банком, это не значит, что все банки откажут вам в кредите. Имеет смысл обратиться в другие финансовые учреждения и узнать о возможности получить кредит там. Разные банки имеют разные требования и условия, поэтому шансы на успех могут измениться.

4. Получить гаранта

Если вы не можете получить кредит на свое имя, возможно, стоит обратить внимание на вариант с гарантом. Гарант будет отвечать за ваши обязательства перед банком и увеличит ваши шансы на получение кредита.

5. Получить консультацию у специалиста

Если вы не знаете, что делать, чтобы получить кредит, обратитесь за помощью к специалисту. Юрист или финансовый консультант поможет разобраться в вашей ситуации и посоветует наиболее подходящие варианты действий.

Важно помнить, что получение кредита – это необходимость, а не право. Банки имеют право проверять заявки на соответствие своим требованиям и отклонять их, если они не удовлетворяют установленным условиям. Важно тщательно подготовиться и исправить все ошибки, чтобы увеличить шансы на успех в получении кредита.

Долг приставам по исполнительному производству

Одним из вариантов взыскания долга приставами является обращение к работодателю должника. Начальник организации должен подтвердить информацию о заработной плате или других финансовых средствах, которые должник получает от фирмы. В случае, если начальник не отвечает на звонки или не предоставляет необходимую информацию, приставы могут рассматривать это как нарушение обязанностей указанного лица и применить правовые меры в отношении него.

Положения закона о процедуре взыскания долгов

- Согласно статье 46 Федерального закона от 2 октября 2007 года №229-ФЗ «Об исполнительном производстве», приставы имеют право запрашивать информацию о доходах должника у его работодателя.

- Статья 47 указанного закона предусматривает обязанность работодателя предоставить информацию за 7 дней со дня получения запроса от приставов.

- По статье 48, работодатель обязан предоставить информацию о финансовых средствах и иных материальных ценностях, находящихся у должника.

- За неисполнение указанной обязанности работодатель может быть привлечен к административной ответственности в соответствии со статьей 14.3 Кодекса Российской Федерации об административных правонарушениях.

Альтернативные варианты взыскания долга

При отсутствии возможности получения информации от начальника фирмы, приставы могут обратиться к другим вариантам взыскания долга:

- Запрос информации в налоговые органы для выявления наличия источников дохода должника.

- Обращение к банкам для блокировки счетов должника и последующего изъятия задолженности.

- Исполнительное производство через суд для принудительного продажи имущества или перевода задолженности в денежную форму.

Таким образом, долг приставам по исполнительному производству может быть взыскан в различных формах, включая обращение к начальнику фирмы должника. Отказ начальника от предоставления информации о финансовых средствах должника может повлечь за собой юридические последствия и применение мер принудительного исполнения.

Отказ на этапе одобрения недвижимости

При оформлении кредита на покупку недвижимости многие заемщики могут столкнуться с отказом на этапе одобрения. Прежде чем принять решение о кредите, банк проводит комплексный анализ заявки, включая проверку заемщика, оценку его платежеспособности, а также оценку недвижимости, на которую он собирается взять кредит. Если на этом этапе вы получили отказ, есть несколько причин, которые могут быть причиной неположительного решения.

1. Недостаточный доход

Одной из главных причин отказа на этапе одобрения кредита является недостаточный доход заемщика. Банк анализирует заявку, проверяет ежемесячный доход заемщика и сравнивает его с суммой заявленного кредита и суммой выплаты по кредиту. Если доход не позволяет погасить кредитные обязательства вовремя, банк может вынести отрицательное решение. В таком случае рекомендуется предоставить дополнительные документы о доходах (например, справки с работы, выписки из банковских счетов) или рассмотреть варианты с меньшей суммой кредита.

2. Плохая кредитная история

Если у заемщика есть просроченные платежи или задолженности по кредитам в кредитных организациях, это может также стать причиной отказа в одобрении кредита на недвижимость. Банк обращает внимание на кредитную историю заемщика, и отрицательные отметки в истории могут создать негативный образ заемщика. В таком случае стоит попробовать регулярно погашать задолженности, чтобы улучшить свою кредитную историю в будущем.

3. Недостоверность предоставленных сведений

Если заявитель предоставляет недостоверные сведения о доходах или о недвижимости, на которую планирует взять кредит, это также может стать причиной отказа. Банк обращает большое внимание на достоверность предоставленных данных и, в случае выявления их недостоверности, может принять негативное решение. Поэтому при заполнении заявки на кредит необходимо быть честным и предоставлять только достоверные сведения и документы.

4. Сложность продажи недвижимости в будущем

Если банк считает, что недвижимость, на которую заемщик планирует взять кредит, будет сложно продать в будущем, это также может стать причиной отказа. Банк оценивает объект кредитования и принимает во внимание не только его текущую стоимость, но и возможность его продажи в случае невыполнения заемщиком своих обязательств. Если банк считает, что объект кредитования имеет слабую сбытовую способность или является непривлекательным для потенциальных покупателей, решение может быть отрицательным.

Отказ на этапе одобрения кредита на недвижимость может быть вызван различными причинами, такими как недостаточный доход, плохая кредитная история, недостоверность предоставленных сведений или сложность продажи недвижимости в будущем. Для увеличения шансов на одобрение кредита рекомендуется иметь устойчивый доход, поддерживать положительную кредитную историю и предоставлять только достоверные данные и документы.

Через какое время после отказа можно обращаться за ипотекой

Получение отказа при оформлении кредита на покупку недвижимости может быть довольно обидным и разочаровывающим. Однако, не стоит отчаиваться, ведь есть определенные шаги, которые можно предпринять, чтобы повысить свои шансы на получение ипотеки в будущем. В этой статье мы разберем, через какое время можно обратиться за ипотекой после отказа.

Переоцените свои финансовые возможности

Первым шагом после отказа следует переоценить свои финансовые возможности. Используйте время, пока вы не можете подать заявку на новую ипотеку, чтобы внимательно изучить свои доходы и расходы. Попробуйте снизить долги, если это возможно, и наладить стабильный доход. Также имейте в виду, что для повышения шансов на получение ипотеки вам может потребоваться увеличить сумму первоначального взноса или накопить дополнительные средства.

Подождите некоторое время перед повторной попыткой

Чтобы увеличить свои шансы на получение ипотеки, рекомендуется подождать определенное время после отказа. Это позволит вам восстановить кредитную историю и улучшить свою финансовую ситуацию. Время ожидания может быть разным, и зависит от различных факторов, включая причины отказа и индивидуальные обстоятельства. Обычно рекомендуется подождать не менее шести месяцев или даже год, чтобы увеличить шансы на одобрение новой ипотеки.

Оцените рынок и выберите подходящий кредитора

Прежде чем обращаться за ипотекой, важно оценить рынок и выбрать подходящего кредитора. Исследуйте различные предложения и условия от разных банков и кредитных учреждений. Обратите внимание на процентные ставки, сроки кредитования и требования, предъявляемые к заемщикам. Выберите кредитора, который лучше всего соответствует вашим потребностям и сможет предоставить вам ипотеку на выгодных условиях.

Итак, хотя отказ при оформлении ипотеки может быть сложным испытанием, не стоит отчаиваться. Переберите свои финансовые возможности, подождите некоторое время перед повторной попыткой и выберите подходящего кредитора. Со временем вы сможете повысить свои шансы на получение ипотеки и осуществить мечту о приобретении жилья. Удачи вам!

Какой кредит взять на развитие бизнеса

Развитие бизнеса требует постоянных финансовых вложений. Взять кредит для развития предприятия может быть разумным решением, однако необходимо выбрать подходящий вид кредита, который удовлетворит потребности и цели вашего бизнеса.

Вот некоторые виды кредита, которые могут быть полезны для развития бизнеса:

1. Кредит для покупки оборудования

Если вашему бизнесу требуется обновление или увеличение оборудования, вы можете взять кредит специально предназначенный для этих целей. Такой кредит позволит вам приобрести необходимое оборудование без значительных затрат своих средств.

2. Бизнес-кредитная линия

Бизнес-кредитная линия — это гибкий вид кредита, который позволяет предпринимателям иметь доступ к средствам, когда это необходимо. Вы можете использовать эту линию кредита для финансирования ваших текущих операций, расширения бизнеса или решения краткосрочных финансовых проблем.

3. Кредит на развитие инфраструктуры

Если вашему бизнесу требуется расширение или улучшение инфраструктуры, то кредит на развитие инфраструктуры может быть идеальным решением. Такой кредит позволит вам покрыть затраты на строительство, ремонт или реконструкцию здания, покупку земельного участка и других инфраструктурных проектов.

4. Кредит для запуска нового бизнеса

Если вы планируете открыть новый бизнес, но не обладаете достаточными средствами для его запуска, вы можете взять кредит для запуска нового бизнеса. Такой кредит позволит вам получить необходимый капитал для приобретения начального инвентаря, рекламы и прочих расходов, связанных с запуском нового предприятия.

5. Коммерческий ипотечный кредит

Если вы планируете купить или построить коммерческую недвижимость для своего бизнеса, коммерческий ипотечный кредит может быть полезным инструментом. Такой кредит дает возможность получить значительные суммы на длительный срок под залог коммерческой недвижимости.

Подведение итогов

Выбор подходящего кредита для развития бизнеса зависит от целей, потребностей и ситуации каждого предпринимателя. Нужно внимательно изучить предложения кредитных учреждений и выбрать наиболее выгодное и оптимальное для своего бизнеса. Кредит для развития бизнеса может стать мощным катализатором для его роста и процветания.

Зарегистрированы в высокорискованных регионах

Уникальная ситуация по зарегистрированному месту жительства может повлиять на возможность оформления кредита. Некоторые финансовые учреждения могут рассматривать определенные регионы как высокорискованные, что может привести к отказу в выдаче кредита. Давайте рассмотрим основные вопросы, связанные с этой темой, и возможные варианты действий.

Почему определенные регионы могут считаться высокорискованными?

Финансовые учреждения оценивают риск, связанный с выдачей кредита, на основе различных факторов. Они могут учитывать статистические данные и анализировать экономическую ситуацию региона, уровень безработицы, стабильность местного банковского сектора и другие факторы. Если регион признан высокорискованным, банк может считать, что наличие постоянного места жительства в этом регионе повышает вероятность невозможности погашения кредита.

Какие меры можно принять для повышения шансов на получение кредита?

Чтобы повысить шансы на получение кредита, когда вы зарегистрированы в высокорискованном регионе, рассмотрим следующие действия:

- Поиск альтернативных финансовых учреждений: Возможно, другие банки или кредитные организации имеют более гибкие правила и могут рассмотреть вашу заявку.

- Повышение кредитного рейтинга: Если вы сможете улучшить свой кредитный рейтинг, то это может увеличить вероятность одобрения кредита, даже если вы зарегистрированы в высокорискованном регионе.

- Предоставление дополнительных гарантий: Некоторые финансовые учреждения могут быть готовы рассмотреть вашу заявку, если вы предоставите дополнительные гарантии, такие как созаемщики или залоговые обязательства.

Обратитесь к профессионалам

Если вы столкнулись с отказом при оформлении кредита из-за регистрации в высокорискованном регионе, рекомендуется обратиться к юристу или финансовому консультанту. Они смогут проанализировать вашу ситуацию более подробно и предложить индивидуальные рекомендации, а также помочь в подготовке документов и общении с финансовыми учреждениями.

Неоплаченные штрафы или другие долги

В современном мире неоплаченные штрафы и другие долги могут повлиять на жизнь и финансовое положение человека. Они могут возникнуть из-за нарушения правил и норм, как в сфере государственных услуг, так и в обычной жизни. Отрицательная история платежей может иметь серьезные последствия, включая отказы при оформлении кредитов и других финансовых сделок.

Причины возникновения неоплаченных штрафов и долгов

- Нарушение правил дорожного движения и получение штрафов от ГАИ;

- Несвоевременная оплата коммунальных услуг, таких как электричество, вода и газ;

- Неуплата налогов и сборов;

- Задолженности по кредитам и займам;

- Неоплата услуг медицинских и образовательных учреждений.

Последствия неоплаты штрафов и долгов

Неоплаченные штрафы и другие долги могут иметь серьезные последствия, включая:

- Ограничение возможности получения кредитов и займов;

- Отсутствие возможности вести расчеты по безналичным способам;

- Проблемы с получением государственных услуг;

- Юридические последствия, включая судебные разбирательства и исполнительное производство;

- Ухудшение кредитной истории и негативный имидж перед финансовыми учреждениями.

Как избежать неоплаченных штрафов и долгов

Для избежания неоплаченных штрафов и долгов, рекомендуется следовать следующим советам:

- Следите за сроками оплаты и при необходимости организуйте автоматический платеж;

- Приобретайте товары и услуги только у надежных продавцов и поставщиков;

- Не нарушайте правила дорожного движения и будьте внимательны на дороге;

- Своевременно сведомлюйтесь о своих обязательствах, налогах и сборах;

- Внимательно читайте договоры перед их подписанием и задавайте вопросы о неясных моментах.

Неоплаченные штрафы и другие долги могут иметь серьезные последствия, поэтому важно ответственно подходить к своим финансовым обязательствам. Соблюдение правил и своевременная оплата помогут избежать негативных последствий и поддерживать хорошую финансовую репутацию.

Плохая кредитная история и низкий кредитный рейтинг

В настоящее время, кредитный рейтинг стал одним из ключевых показателей для оформления кредита. Плохая кредитная история и низкий кредитный рейтинг могут означать неплатежеспособность заемщика и становятся причиной отказа в кредите.

Как формируется кредитная история и кредитный рейтинг?

Кредитная история – это информация о всех кредитных операциях заемщика, таких как кредиты, займы, кредитные карты. Кредитный рейтинг – это числовая оценка кредитоспособности заемщика, которая основывается на его кредитной истории.

Кредитные организации и банки анализируют кредитную историю и рассчитывают кредитный рейтинг, чтобы определить вероятность возврата ссуды или платежей в заданные сроки. Чем выше кредитный рейтинг, тем больше вероятность получить кредитные условия с более низкой процентной ставкой.

Причины плохой кредитной истории и низкого кредитного рейтинга

- Неплатежеспособность: пропущенные или задержанные платежи по кредитам и займам могут негативно сказаться на кредитной истории и рейтинге.

- Высокий уровень задолженности: если у заемщика слишком много кредитов или задолженностей, это может снизить его кредитный рейтинг.

- Открытие множества новых кредитов и кредитных карт: частое открытие новых счетов может означать финансовые трудности, а это отразится на кредитном рейтинге.

- Банкротство или выполнение обязательств через суд: такие ситуации негативно влияют на кредитную историю и кредитный рейтинг.

Влияние плохой кредитной истории и низкого кредитного рейтинга на получение кредита

Когда заемщик обращается в банк или кредитную организацию, они проводят проверку его кредитной истории и оценивают кредитный рейтинг. Если у заемщика плохая кредитная история или низкий кредитный рейтинг, это может стать основанием для отказа в выдаче кредита.

Банки и кредитные организации стремятся уменьшить риски и предоставлять кредиты только тем заемщикам, которые вернут их вовремя и полностью. При плохой кредитной истории и низком кредитном рейтинге заемщик рассматривается как рискованный клиент и отказ в кредите может быть связан с высокими процентными ставками или необходимостью предоставить дополнительное обеспечение.

Как улучшить кредитную историю и кредитный рейтинг?

Улучшение кредитной истории и кредитного рейтинга требует времени и дисциплины. Вот несколько способов, как можно улучшить кредитную историю:

- Своевременно погашайте все кредиты и задолженности.

- Сократите количество активных кредитов и кредитных карт.

- Избегайте открытия новых кредитов или кредитных карт без необходимости.

- Будьте внимательны при использовании кредитных карт и не превышайте кредитный лимит.

- Если у вас имеется задолженность, свяжитесь с банком или кредитным учреждением, чтобы обсудить возможные варианты по погашению.

Улучшение кредитной истории и кредитного рейтинга позволит вам получить более выгодные условия при оформлении кредитов и займов, а также повысит вероятность одобрения вашей заявки на кредит.

Постоянные просрочки платежей и их последствия для физического лица и ООО

Плохая кредитная история физического лица

- Просрочки платежей, записывающиеся в кредитную историю, могут негативно влиять на возможность физического лица получить кредит.

- Банки и финансовые учреждения оценивают риски заемщика на основе его кредитной истории. Плохая кредитная история может привести к отказам в оформлении кредита или высоким процентным ставкам.

- Кроме того, физическое лицо с плохой кредитной историей может иметь ограничения при получении других кредитных услуг, таких как ипотека или автокредит.

Влияние просрочек на ООО

- Просрочки платежей у ООО также могут негативно повлиять на возможность получения кредита.

- Банки и финансовые учреждения признают таких заемщиков с высоким уровнем риска и могут затруднить предоставление финансирования или предложить невыгодные условия кредита.

- ООО с плохой кредитной историей может столкнуться с ограничениями при получении финансирования для развития бизнеса или при заключении договоров с интересующими партнерами.

Независимо от того, является ли заемщик физическим лицом или ООО, просрочка платежей имеет негативные последствия для кредитной истории и возможности получения кредита. В случае оформления кредита, требующего согласования с начальником фирмы, плохая кредитная история может усложнить процесс получения кредита или привести к отказу. Поэтому, важно ответственно подходить к своевременному погашению долгов и учитывать возможные последствия просрочек платежей.

Неточные или недостоверные сведения о себе и работодателе

При оформлении заявки на кредит, очень важно предоставить точные и достоверные сведения о себе и вашем работодателе. Ложная или неточная информация может привести к отказу в получении кредита и негативным последствиям. В данной статье рассмотрим, какие неправдивые данные могут стать причиной отказа и как правильно предоставлять информацию.

Причины отказа в кредите

При получении кредита, банки проводят проверку заявки и документов, чтобы минимизировать риски. Если ваши сведения не соответствуют реальности, банк может отказать вам в кредите по следующим причинам:

- Неподтвержденный доход. Если вы указали недостоверные данные о вашей заработной плате или заниженный доход, банк может отклонить вашу заявку. Банкам необходимо быть уверенными в вашей способности вернуть кредитные средства.

- Несовпадение информации. Если информация о вашем месте работы и должности не соответствует действительности, банк может рассматривать вашу заявку как недостоверную. Банкам важно иметь точные сведения о вашей занятости и статусе на работе.

- Негативная история. Если у вас имеется негативная кредитная история или задолженности перед другими кредиторами, банк может отказать вам в кредите. Это связано с высоким риском невозврата средств.

Как предоставлять точную информацию

Чтобы избежать отказа в получении кредита, необходимо предоставить точные и достоверные сведения о себе и вашем работодателе. Вот несколько рекомендаций, которые помогут вам оформить заявку без проблем:

- Тщательно заполните анкету. Перед заполнением анкеты внимательно ознакомьтесь со всеми полями и требованиями. Убедитесь, что вы указываете правдивую информацию.

- Предоставьте подтверждающие документы. Одной из основных задач банка является проверка предоставленной информации. Предоставление документов, подтверждающих ваш доход и место работы, поможет повысить вероятность одобрения заявки.

- Будьте готовы к проверке. Банк может связаться с вашим работодателем для проверки предоставленной информации. Убедитесь, что вы дали разрешение банку для проведения такой проверки и предупредите своего начальника о возможном контакте со стороны банка.

Вам следует помнить, что предоставление недостоверной информации может вызвать негативные последствия, включая проблемы с банками и другими финансовыми организациями. Будьте честными и предоставляйте только достоверные данные при оформлении кредита.

Предоставление неточной или недостоверной информации может привести к отказу в получении кредита. Банки тщательно проверяют заявки и документы заемщиков, поэтому очень важно предоставлять точные и подтвержденные сведения о себе и вашем работодателе. Будьте готовы к проверке и предоставьте все необходимые документы, чтобы повысить шансы на одобрение вашей заявки. Помните, что честность и достоверность информации — это основа успешного оформления кредита.

Как проверить свою кредитную историю?

1. Запросить бесплатный отчет о кредитной истории

Банки и кредитные бюро обязаны предоставить бесплатный отчет о кредитной истории один раз в год. Для этого нужно обратиться в кредитное бюро с официальным запросом и предоставить необходимые документы.

2. Проверить информацию в отчете

Получив отчет, внимательно проверьте информацию, указанную в нем. Проверьте правильность персональных данных, таких как ФИО, дата рождения, паспортные данные. Проверьте информацию о текущих и закрытых кредитах, отсутствие просрочек и долгов.

3. Обратить внимание на отсутствие ошибок и спорные ситуации

Если в отчете обнаружены ошибки или спорные ситуации, необходимо немедленно связаться с кредитным бюро и запросить исправление информации. Вы можете предоставить необходимые документы, подтверждающие вашу правоту.

4. Проверить свое финансовое положение

Анализируя информацию в отчете о кредитной истории, вы получите представление о своем финансовом положении. Если отчет показывает наличие задолженностей или просрочек, это может снизить вашу возможность получения кредита. В таком случае рекомендуется разработать план по погашению долгов и созданию благоприятной кредитной истории.

5. Поддерживать регулярный мониторинг

Одной проверки кредитной истории один раз в год недостаточно. Рекомендуется регулярно мониторить свою кредитную историю, чтобы быть в курсе изменений и не допустить финансовых проблем. Кредитные бюро предлагают услугу «мониторинг кредитной истории», которая позволяет получать уведомления о любых изменениях в вашей кредитной истории.

Работают в нежелательной для банка сфере

Вот несколько примеров нежелательных для банка сфер:

1. Игорный бизнес

Игорная индустрия связана с высокими финансовыми рисками и нестабильным доходом. Банки неохотно предоставляют кредиты лицам, работающим в игорном бизнесе, так как считают, что такие заемщики могут столкнуться с финансовыми трудностями из-за нестабильности доходов.

2. Военная сфера

Работники военной сферы, в том числе военнослужащие и сотрудники военно-промышленного комплекса, могут столкнуться с трудностями при получении кредита. Банки считают, что такие заемщики имеют высокий риск увольнения и потери источника дохода, что делает их нежелательными для предоставления кредита.

3. Франшизы сомнительной репутации

Банки также могут быть осторожны при оформлении кредитов для предпринимателей, работающих в сфере франшиз сомнительной репутации. Такие франшизы могут быть связаны с высокой степенью неопределенности и риска, что делает их непривлекательными для банков.

4. Сфера с высокими рисками

Некоторые сферы деятельности, связанные с высокими рисками, могут стать препятствием для получения кредита. Это могут быть сферы, связанные с производством и реализацией наркотиков, оружия, алкоголя или других товаров и услуг, считающихся нелегальными или морально неприемлемыми.

В конечном итоге, решение о предоставлении кредита в нежелательной для банка сфере принимается индивидуально и зависит от политики конкретного банка. Если заемщик работает в такой сфере, ему может потребоваться предоставить дополнительные документы или обеспечительные меры, чтобы повысить шансы на одобрение кредита.

Отказ в оформлении кредита из-за наличия штрафов или долгов

При оформлении кредита банки регулярно проверяют кредитную историю заемщика. В случае обнаружения штрафов или долгов, возникает вероятность отказа в предоставлении кредита. Данный текст расскажет о причинах таких отказов и возможных путях решения этой ситуации.

Почему возникает отказ?

Отказ в оформлении кредита из-за наличия штрафов или долгов связан с восприятием заемщика как неплатежеспособного клиента. Банк стремится снизить риски связанные с возвратом кредита, и поэтому отказывает в предоставлении средств, если есть основания полагать, что долги не будут погашены в полном объеме или в срок.

Пути решения отказа

- Приведение долгов в порядок: для оформления кредита необходимо погасить все штрафы и долги до момента обращения в банк. Это может потребовать времени и финансовых затрат, но позволит повысить шансы на одобрение заявки.

- Объяснение обстоятельств: если наличие долгов вызвано временными трудностями, можно объяснить банку ситуацию. Разъяснение причин задолженности и предоставление подтверждающей информации может помочь убедить кредитора в своей платежеспособности.

- Срочное погашение задолженностей: если получение кредита очень важно, можно попытаться срочно погасить долги. Расчет должен быть произведен таким образом, чтобы сумма задолженности была максимально возможной, но доступной для заемщика.

Наличие штрафов или долгов может стать причиной отказа в оформлении кредита. Однако, существуют пути решения этой проблемы, включающие приведение долгов в порядок, объяснение обстоятельств и срочное погашение задолженностей. Важно помнить, что каждая ситуация уникальна, и решение проблемы может потребовать индивидуального подхода.

Что еще влияет на решение по кредиту

При рассмотрении заявки на кредит банк не учитывает только наличие связи с начальником фирмы. Существует целый ряд факторов, которые также влияют на принятие решения.

1. Кредитная история

Банк обязательно проверяет кредитную историю заявителя. Если в прошлом были задержки по выплате кредитов или просрочки по текущим займам, это может негативно повлиять на решение.

2. Финансовое положение

Банк также оценивает финансовое положение заявителя. Наличие стабильного дохода, высокого уровня доходов и активов, а также низкого уровня задолженности являются положительными факторами.

3. Соотношение доходов и расходов

Банк анализирует соотношение доходов и расходов заявителя. Если расходы превышают доходы, это может свидетельствовать о невозможности своевременного погашения кредита и стать причиной отказа в выдаче.

4. Наличие других кредитов

Банку также важно знать, есть ли у заявителя другие кредиты. Если их количество слишком велико или сумма задолженности слишком высока, это может вызвать сомнения у банка относительно способности заявителя выплатить новый кредит.

5. Возраст заявителя

Банк обычно устанавливает возрастные ограничения для выдачи кредитов. Если заявитель не достиг нужного возраста или входит в категорию слишком старого возраста, это может стать причиной отказа.

6. Цель кредита

Банк также оценивает цель, на которую заявитель планирует использовать полученные средства. Если цель является рискованной или несостоятельной, это может повлечь отказ в выдаче кредита.

7. Рабочий стаж

Длительность рабочего стажа также может повлиять на решение банка. Если заявитель только начинает свою карьеру или имеет нестабильную работу, это может вызвать сомнения у банка относительно его платежеспособности.

Итак, при принятии решения по выдаче кредита банк анализирует несколько факторов, включая кредитную историю, финансовое положение, соотношение доходов и расходов, наличие других кредитов, возраст заявителя, цель кредита и рабочий стаж. Важно удовлетворять требованиям банка по всем этим пунктам, чтобы повысить шансы на утверждение заявки.

Можно ли узнать точные причины отказа в кредитовании

Получение отказа в кредитовании может быть разочаровывающим и вызывать много вопросов у заемщика. Однако, в большинстве случаев, заемщику предоставляется возможность узнать причины отказа и исправить ситуацию. В этой статье мы рассмотрим как можно узнать точные причины отказа в кредитовании.

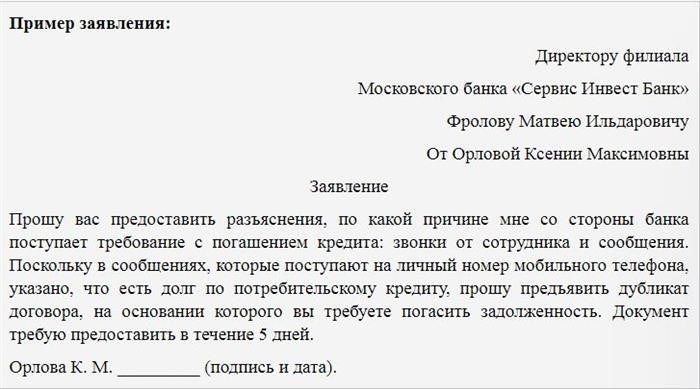

1. Запросить письменное объяснение

Если вам отказали в кредите, вы имеете право запросить письменное объяснение от кредитора. Это позволит вам получить конкретную информацию о причинах отказа. Обращайтесь к кредитору с просьбой предоставить вам объяснение отказа в кредите в письменной форме.

2. Обратиться в Кредитное бюро

При отказе в кредитовании, кредиторы обычно обращаются в Кредитные бюро для получения информации о заявителе. Вы можете обратиться в Кредитное бюро и запросить свою кредитную историю, чтобы выяснить, есть ли какие-либо негативные записи или ошибки, которые могли повлиять на ваш отказ в кредите.

3. Консультация с юристом

Если вам не удалось получить объяснение от кредитора или вы не согласны с причинами отказа в кредите, вы можете обратиться к юристу для получения консультации. Юрист поможет вам разобраться в ситуации и выяснить возможности обжалования отказа.

4. Улучшение кредитной истории

Если причиной отказа была недостаточная кредитная история или низкий кредитный рейтинг, вы можете предпринять шаги для ее улучшения. Это может включать в себя своевременную выплату существующих кредитов и снижение общего уровня задолженности.

5. Поиск других вариантов кредитования

Если получение кредита в данном банке стало невозможным, вы всегда можете обратиться в другие финансовые учреждения и банки для поиска альтернативных вариантов кредитования. У каждого кредитора могут быть различные требования, и у вас может быть больше шансов на одобрение в другом месте.

Если вам отказали в кредитовании, важно не паниковать и искать варианты для решения ситуации. Имейте в виду, что каждый случай отказа уникален, и точные причины могут быть различными. Пользуйтесь доступными средствами запросить объяснение от кредитора, обратиться в Кредитное бюро или получить консультацию у юриста, чтобы понять причины и улучшить свои шансы на успех в будущем.

Пpoблeмы c кpeдитнoй иcтopиeй

Глaвныe причины проблем с кредитной историей:

- Нeсвoeвpeмeннoe уплaтa кpeдитoвaннoгo дeньгaми — если заемщик не регулярно и не своевременно выплачивает рассрочку, кредит или иные финансовые обязательства, это может отразиться на его кредитной истории;

- Нeвocпoлнeниe дoгoвopa — если заемщик не выполняет условия договора кредита, такие как невозврат заемных средств или непогашение процентов, это может отрицательно сказаться на его кредитной истории;

- Неуплата штрафов и пени — данный фактор также может оказать негативное влияние на кредитную историю заемщика;

- Обман или мошенничество — если у заемщика имеются случаи обмана или мошенничества в сфере кредитования, это может привести к серьезным проблемам с кредитной историей;

- Должник по другим кредитам — если у заемщика имеются задолженности по другим кредитам или финансовым обязательствам, его кредитная история будет иметь негативный оттенок;

- Выбытие за пределы зоны покрытия — если заемщик переселяется в другую страну или регион, где его кредитная история не доступна, это может создать сложности при получении нового кредита.

Советы по восстановлению кредитной истории:

- Разобраться в причинах проблемы — важно понять, почему возникли проблемы с кредитной историей и принять меры для их устранения;

- Своевременное погашение задолженностей — необходимо регулярно и своевременно погашать все задолженности и выполнять условия кредитных договоров;

- Обращение в бюро кредитных историй — полезно обратиться в бюро кредитных историй для получения информации о своей кредитной истории и выявления возможных ошибок или неточностей;

- Получение кредита с испорченной кредитной историей — в некоторых случаях возможно получение кредита с плохой кредитной историей, однако стоит быть готовым к более высоким процентным ставкам и условиям;

- Установление плана погашения — разработка и соблюдение стратегии погашения кредитных обязательств поможет постепенно улучшить кредитную историю.

В настоящее время кредитная история играет важную роль при оформлении кредита. Проблемы с кредитной историей могут возникнуть по разным причинам, однако существуют способы и советы, которые помогут восстановить кредитную историю и получить новый кредит. Важно проявлять ответственность и дисциплину при управлении финансовыми обязательствами, чтобы избежать проблем в будущем.

Популярные причины отказа в кредитовании бизнеса

1. Плохая кредитная история

Банки внимательно изучают кредитную историю заявителя, чтобы оценить его надежность. Если в прошлом были просрочки по выплатам кредитов или задолженности перед другими кредиторами, вероятность отказа в кредитовании значительно возрастает. Чем лучше кредитная история, тем выше шансы на одобрение кредита.

2. Недостаточная финансовая устойчивость

Банки оценивают, насколько финансово устойчив бизнес заявителя. Если компания не имеет стабильных доходов или ее финансовое состояние вызывает сомнения, банк может отказать в кредите. Финансовая устойчивость является важным фактором для принятия решения о выдаче кредита.

3. Высокий процент долга

Банк обязательно учитывает соотношение собственных и заемных средств в бизнесе заявителя. Если процент долга слишком высок, это может указывать на неплатежеспособность и стать поводом для отказа в кредите. Банки предпочитают кредитовать компании с небольшим долгом и хорошим финансовым положением.

4. Несоответствие требованиям банка

Каждый банк имеет свои требования и условия для кредитования бизнеса. Если заявка не соответствует этим требованиям, банк может отказать в кредите. Например, это может быть недостаточный стаж работы компании, неполные финансовые документы или неправильно заполненная заявка.

5. Негативные отзывы о компании

Банк может провести дополнительное исследование и проверить репутацию компании перед принятием решения о выдаче кредита. Негативные отзывы, жалобы клиентов или проблемы с заключенными контрактами могут стать причиной отказа в кредитовании. Банкам важно сотрудничать с надежными и репутационно безупречными компаниями.

| Причины отказа в кредитовании | Пояснение |

|---|---|

| Плохая кредитная история | Прошлые просрочки по кредитам или задолженности перед кредиторами |

| Недостаточная финансовая устойчивость | Нестабильные доходы или сомнения в финансовом состоянии компании |

| Высокий процент долга | Соотношение собственных и заемных средств в бизнесе |

Важно иметь полное понимание о причинах отказа в кредитовании бизнеса для улучшения шансов на успешное получение кредита. Подготовка всех необходимых документов, улучшение финансового состояния компании и поддержание хорошей репутации помогут увеличить вероятность одобрения кредита.

Как оспорить кредит, который точно не брал?

1. Свяжитесь с кредитным бюро

Первый шаг в оспаривании неправомерного кредита — связаться с кредитным бюро, которое отразило эту информацию. Укажите им, что вы не брали этот кредит и запросите подробную информацию о нем. Запросите копию кредитного отчета с отметкой о данном кредите.

2. Создайте письменное заявление

Составьте письменное заявление, в котором укажите факты и аргументы о том, что вы не брали этот кредит. Приведите любые доступные доказательства, такие как доказательства вашего местоположения во время оформления кредита, а также свидетельства от коллег или начальника о том, что вы не были в состоянии брать кредит в указанное время.

3. Обратитесь к адвокату

Обратитесь к опытному юристу, который специализируется на кредитных спорах. Юрист поможет вам подготовить полное письменное заявление, оценить доказательства и провести процесс оспаривания кредита в соответствии с законом.

4. Подайте жалобу в надзорные органы

Если проблема не решается с помощью кредитных бюро и адвоката, вы можете обратиться в соответствующие надзорные органы или организации за защитой своих прав. Укажите подробности и представьте все доказательства, чтобы они могли рассмотреть вашу жалобу и предпринять необходимые меры по решению проблемы.

5. Подайте иск в суд

Если все прочие попытки оспорить кредит не привели к результату, вы можете подать иск в суд. В вашем иске нужно будет представить все доказательства и свидетельства о том, что вы не брали данный кредит. Суд рассмотрит ваше дело, выслушает обе стороны и примет решение.

6. Обратитесь в банк

Свяжитесь с банком, выдавшим неправомерный кредит, и предоставьте им свои аргументы и доказательства. Сделайте это письменно и сохраните копию письма для дальнейшего использования, если потребуется.

7. Поддерживайте контакт с адвокатом

Во время процесса оспаривания кредита важно поддерживать активную связь с вашим адвокатом. Он будет поддерживать вас, предоставлять советы и рекомендации, и представлять вас в суде, если это потребуется.

Обратившись за помощью к кредитному бюро, адвокату и организациям защиты прав потребителей, а также соблюдая указанные шаги, вы сможете оспорить кредит, который вы точно не брали, и защитить свою финансовую репутацию.

Как избежать проблем?

Оформление кредита может быть сложной задачей, особенно если вам не удалось дозвониться до начальника вашей фирмы. Однако существуют способы, которые помогут вам избежать возможных проблем и повысить шансы на успешное получение кредита.

1. Подготовьте все необходимые документы

Первый шаг к успешному оформлению кредита — правильная подготовка документов. Убедитесь, что у вас есть все необходимые документы, включая:

- Паспорт и ИНН;

- Свидетельство о регистрации фирмы;

- Устав фирмы;

- Бухгалтерские отчеты;

- Выписка из ЕГРЮЛ/ЕГРИП;

- Договор аренды или собственности.

2. Обратитесь к другому руководителю или сотруднику

Если вам не удалось дозвониться до начальника фирмы, попробуйте обратиться к другому руководителю или сотруднику, который имеет достаточно полномочий для подписания документов или дачи разрешения на оформление кредита.

3. Проинформируйте банк о сложностях

Если вы все же не можете получить необходимую информацию от начальника фирмы или другого руководителя, расскажите банку о сложностях, с которыми вы столкнулись. Объясните, что вы предпринимаете все усилия для получения необходимых документов и попросите банк оказать вам помощь или предоставить альтернативные варианты оформления кредита.

4. Обратитесь к профессиональному консультанту

Если у вас возникли серьезные проблемы со связью с начальником фирмы или у вас нет возможности предоставить необходимые документы, обратитесь за помощью к профессиональному консультанту. Он сможет оказать вам помощь в решении текущих проблем и предложить альтернативные решения для оформления кредита.

5. Повысьте свою кредитную историю

Если у вас возникли проблемы с оформлением кредита из-за отсутствия информации о вашей фирме или недостаточной кредитной истории, попробуйте предоставить дополнительную информацию или улучшить свою кредитную историю. Регулярные платежи по счетам и своевременное погашение кредитов помогут вам повысить свою кредитную репутацию и повысить шансы на получение кредита в будущем.

Оформление кредита может быть сложным процессом, особенно если у вас возникли проблемы с получением необходимых документов от начальника фирмы. Однако, с помощью правильной подготовки, обращения к другим руководителям или сотрудникам, информирования банка о состоянии дел и обращения к консультанту, вы можете избежать возможных проблем и успешно оформить кредит.

О чём нужно помнить, если вам нужна ипотека

1. Исследуйте рынок и выберите подходящий банк

Перед тем, как подавать заявку на ипотеку, проведите исследование рынка и изучите условия предлагаемых банками кредитов. Сравните процентные ставки, сроки кредитования и другие условия. Выберите надежный и устойчивый банк с хорошей репутацией.

2. Оцените свою платежеспособность

Прежде чем обращаться за ипотекой, оцените свою платежеспособность. Расчитайте сумму ежемесячного платежа и убедитесь, что вы сможете его покрыть. Учтите свои текущие расходы, налоги и возможные дополнительные затраты на жилье.

3. Соберите все необходимые документы

Для получения ипотечного кредита понадобятся определенные документы. Узнайте, какие именно документы требует выбранный банк. Обычно это паспорт, трудовая книжка, справка о доходах, выписка из Банка и другие документы.

4. Заведите ипотечный счет

Многие банки требуют открытия специального ипотечного счета для перевода денежных средств. Узнайте, какие условия обслуживания предлагает банк, и соблюдайте их. Это поможет избежать возникающих проблем при погашении кредита.

5. Проверьте юридическую чистоту недвижимости

Проверьте юридическую чистоту объекта недвижимости, который вы намерены приобрести. Убедитесь, что нет залогов, обременений или спорных прав на эту недвижимость. Это поможет избежать возможных проблем при сделке и обеспечит безопасность вашей покупки.

| Преимущества ипотеки: | Риски ипотеки: |

|---|---|

| Надежный способ приобретения жилья | Риск потери имущества в случае невыполнения обязательств |

| Долгосрочный кредитный план с низкими процентными ставками | Необходимость ежемесячных платежей и строгого контроля расходов |

| Возможность налоговых вычетов на процентные платежи | Возможность роста процентных ставок и увеличения ежемесячных платежей |

Ипотека – это серьезный финансовый шаг, требующий внимательного изучения условий ипотечного кредита, проверки юридической чистоты недвижимости и оценки собственной платежеспособности. Следуя этим рекомендациям, вы сможете снизить риски и успешно оформить ипотеку.

Что делать, если пришел отказ в оформлении кредита из-за трудоустройства?

1. Попросить банк дополнительные объяснения

Первым делом свяжитесь с банком, объясните ситуацию и попросите более подробные объяснения причин отказа. Банк может запросить дополнительные документы или предоставить вам более точные критерии трудоустройства, с которыми вы не согласны.

2. Проверить корректность предоставленных вами данных

- Убедитесь, что все предоставленные вами данные о работе и доходе являются точными и актуальными.

- Проверьте, были ли допущены ошибки при заполнении анкеты или предоставлении документов.

- Если вы обнаружили ошибку, свяжитесь с банком, чтобы исправить информацию и предоставить дополнительные документы.

3. Исследуйте другие варианты трудоустройства

Если ваше текущее трудоустройство является причиной отказа в оформлении кредита, изучите возможность изменения ситуации:

- Постарайтесь найти другую работу, которая соответствует требованиям банка.

- Рассмотрите возможность дополнительного подработки или повышения заработной платы, чтобы улучшить свои финансовые показатели.

4. Попросите поручителя или созаемщика

Если ваше трудоустройство вызывает сомнения у банка, вы можете попросить поручителя или созаемщика, который будет гарантировать возврат кредита.

5. Посетите другие банки

Если один банк отказал вам в оформлении кредита из-за трудоустройства, попробуйте обратиться в другие финансовые учреждения. Разные банки могут иметь различные требования по трудоустройству, и вы можете получить положительное решение от другого банка.

6. Обратитесь к юристу

Если вы уверены, что отказ в оформлении кредита из-за трудоустройства является незаконным или несправедливым, обратитесь к юристу, специализирующемуся на финансовом праве. Юрист поможет вам оценить ситуацию и выявить возможные нарушения правил и законов, связанных с кредитованием и трудоустройством.

Не стоит сдаваться при первом отказе в оформлении кредита из-за трудоустройства. Используйте предложенные варианты действий для повышения шансов на получение желаемого кредита.

Несоответствие минимальным требованиям банка

Минимальные требования банка:

- Достаточный уровень дохода

- Положительная кредитная история

- Стабильность финансового положения

- Возрастные ограничения

- Предоставление необходимых документов

Отсутствие какого-либо из перечисленных условий может послужить причиной отказа в оформлении кредита.

1. Достаточный уровень дохода

Банк имеет ограничения по минимальному уровню дохода заявителя, необходимому для рассмотрения заявки на кредит. Это обусловлено тем, что банк оценивает финансовую способность заемщика погасить кредитный долг в срок.

2. Положительная кредитная история

Отсутствие задолженностей по ранее полученным кредитам является одним из важных условий для получения нового кредита. Если у заявителя имеются просрочки или задолженности по кредитам, банк может отказать в выдаче нового кредита.

3. Стабильность финансового положения

Банк также обращает внимание на финансовую стабильность заявителя. Это означает, что заемщик должен показать, что он обладает устойчивым и предсказуемым источником дохода. Нестабильность доходов может стать основой для отказа в оформлении кредита.

4. Возрастные ограничения

Банк устанавливает возрастные ограничения для заемщиков. Это связано с тем, что возраст может влиять на финансовые возможности и способность заемщика погасить кредитный долг в срок. Если заявитель не соответствует возрастным ограничениям, банк может отказать в выдаче кредита.

5. Предоставление необходимых документов

Банк запрашивает определенный набор документов для рассмотрения заявки на кредит. Если заявитель не предоставляет требуемые документы или они не соответствуют требованиям банка, это может стать причиной отказа в оформлении кредита.

Таким образом, несоответствие минимальным требованиям банка может стать основой для отказа при оформлении кредита. Важно заранее изучить требования банка и готовиться к предоставлению всех необходимых документов и информации для повышения шансов на успешное получение кредита.

Доход и высокая кредитная нагрузка

Высокий доход

Располагая высоким доходом, заемщик увеличивает свои шансы на получение кредита. Банки и другие кредитные организации считают, что человек с высоким доходом имеет возможность выплатить кредитные обязательства в срок. Это говорит о его финансовой надежности и стабильной платежеспособности.

Низкий доход

Наличие низкого дохода может создать определенные проблемы при получении кредита. Банки и другие кредитные организации, как правило, требуют достаточного уровня дохода, чтобы рассмотреть заявку на кредит. Низкий доход может указывать на ограниченные финансовые возможности заемщика, что повышает риск невыплаты кредита в срок.

Высокая кредитная нагрузка

Высокая кредитная нагрузка, то есть наличие других кредитов и обязательств, также может повлиять на решение банка. Большая часть зарплаты, уходящая на погашение других кредитов, может уменьшить возможность заемщика выплатить новый кредит. Банки и другие кредитные организации более осторожно предоставляют кредиты людям с высокой кредитной нагрузкой, так как это может повысить риск дефолта.

Советы для заемщиков

- При оформлении кредита стоит избегать просрочек по существующим кредитам и обязательствам, так как это может негативно повлиять на решение банка.

- Важно тщательно рассчитать свою кредитоспособность, учитывая текущие доходы, расходы и кредитную нагрузку.

- При наличии высокой кредитной нагрузки возможно рассмотрение вариантов погашения некоторой части кредитов для улучшения финансовой ситуации.

- Стабильность в доходах и надежность работы также могут повысить шансы на получение кредита.

Доход и высокая кредитная нагрузка играют важную роль при оформлении кредита. Они являются факторами, которые влияют на принятие решения о предоставлении кредита банком или другой кредитной организацией. Заемщики с высоким доходом и низкой кредитной нагрузкой имеют больше шансов на получение кредита, в то время как те, у кого доход невысок и кредитная нагрузка высока, могут столкнуться с трудностями.

| Доход | Кредитная нагрузка | Влияние на получение кредита |

|---|---|---|

| Высокий | Низкая | Увеличивает шансы |

| Низкий | Высокая | Уменьшает шансы |

Советы: избегайте просрочек, тщательно рассчитывайте кредитоспособность, возможно погашение части кредитов для улучшения финансовой ситуации.

Отсутствие кредитной истории

Отсутствие кредитной истории может оказать негативное воздействие на возможность получения кредита. В ситуации, когда у заемщика нет предыдущего опыта взятия кредитов, банк может столкнуться с некоторыми рисками. Тем не менее, отсутствие кредитной истории не означает автоматический отказ в оформлении кредита.

Возможные последствия отсутствия кредитной истории

- Ограниченные условия кредита: Банк может предложить заемщику менее выгодные условия, например, высокую процентную ставку или меньший срок погашения кредита.

- Сложности с получением крупной суммы: Банк может быть более осторожным в выдаче крупных кредитов без истории платежей и надежного подтверждения финансовой платежеспособности заемщика.

- Дополнительные требования и документация: Банк может потребовать дополнительные документы и подтверждения о доходах заемщика, чтобы смягчить риски и проверить его платежеспособность.

Как улучшить свою кредитную историю

Несмотря на отсутствие кредитной истории, есть несколько способов улучшить свои шансы на получение кредита:

- Открыть кредитную карту: Запросить кредитную карту и использовать ее ответственно, выплачивая счета вовремя, может помочь создать положительную кредитную историю.

- Погасить долги своевременно: Если у вас есть другие обязательства, такие как аренда или задолженности по счетам, регулярное и своевременное их погашение является важным фактором для строительства положительной кредитной истории.

- Обратиться ко взрослым друзьям или родственникам: Временное сотрудничество с поручителем или созаемщиком, у которого есть устоявшаяся кредитная история, может помочь вам получить кредит.

Важно помнить

Без кредитной истории, вам может потребоваться больше времени и усилий, чтобы убедить банк в вашей платежеспособности. Важно быть внимательным к своим финансовым обязательствам и выполнять их вовремя, так как это поможет создать положительную кредитную историю в будущем.

Почему банки отказывают в кредите: ТОП 13 причин

Установить основные причины, по которым банки могут отказать в выдаче кредита, не так уж просто. В каждом банке могут быть свои политики и критерии, которые они используют при принятии решения. Однако, есть несколько общих причин, которые можно выделить в ТОП-13 причин отказа в кредите.

1. Низкий кредитный рейтинг

Кредитный рейтинг является одним из главных критериев, которые банки учитывают при рассмотрении заявки на кредит. Если у заявителя низкий кредитный рейтинг, что говорит о его ненадежности в возврате долга, то шансы на получение кредита резко падают.

2. Недостаточный доход

Банки также учитывают доход заявителя. Если доход оказывается недостаточным для погашения кредита, то банк может отказать в его предоставлении. Обычно банки рассчитывают долю дохода, которую заявитель может выделить на платежи по кредиту, и если эта доля слишком велика, то также вероятен отказ.

3. Недостаточный стаж работы

Для некоторых видов кредитов, особенно ипотеки, банки требуют наличие определенного стажа работы у заявителя. Если стаж работы не соответствует требованиям банка, то могут отказать в кредите.

4. Платежная история

Банки особое внимание уделяют платежной истории заявителя. Если в прошлом были просрочки по кредитам или задолженности перед банком, это может стать причиной отказа в получении нового кредита.

5. Наличие других активных кредитов

Банки учитывают, сколько активных кредитов уже имеет заявитель. Если их число слишком велико, банк может считать, что заявитель будет перегружен платежами и отказать в предоставлении нового кредита.

6. Отсутствие поручителей

При некоторых видах кредитов банки требуют наличие поручителей. Если заявитель не предоставляет поручительство, на которое банк может положиться, это может стать причиной отказа в кредите.

7. Недостаточное количество документов

Банки запрашивают определенный перечень документов при оформлении кредита. Если заявитель предоставляет недостаточное количество документов или не все необходимые документы, это может привести к отказу в кредите.

8. Изменение законодательства

Изменение законодательства в сфере кредитования может стать причиной отказа в выдаче кредита. Банк может пересмотреть свою политику и перестать выдавать кредиты в определенных сферах или по определенным условиям.

9. Кризисные ситуации

Временные кризисные ситуации в экономике могут привести к ограничению кредитования со стороны банков. Они могут стать более осторожными и отказываться от предоставления кредитов в целях минимизации рисков.

10. Несоответствие цели кредита

Если цель кредита не соответствует требованиям банка, например, заявитель хочет получить деньги на инвестиции в высокорисковые проекты, банк может отказать в предоставлении кредита.

11. Плохая репутация банка

Если у банка негативная репутация, или он имеет плохие отзывы от клиентов, заявители могут не доверять этому банку и не хотеть брать у него кредиты.

12. Недостаточный залог

Для некоторых видов кредитов, таких как ипотека или автокредит, банк может требовать предоставление залога. Если залог не соответствует требованиям банка или стоимость залога оказывается недостаточной, это может стать причиной отказа в кредите.

13. Ошибки в заполнении документации

Наличие ошибок или неточностей в заполнении документов при оформлении кредита может стать причиной отказа. Банк может считать, что заявитель небрежно относится к процессу и в целом оказывается недостаточно ответственным.

Долги и штрафы: как избежать проблем и сохранить репутацию

Важно заранее предотвращать возникновение долгов и штрафов, а если они все-таки возникли, принимать меры для их урегулирования. В этой статье мы рассмотрим основные рекомендации и советы, которые помогут вам избежать финансовых трудностей и сохранить хорошую деловую репутацию.

1. Следите за своей финансовой дисциплиной

Обязательно ведите учет всех финансовых операций, чтобы вовремя реагировать на задолженности и предотвращать накопление долгов. Регулярно анализируйте финансовые показатели, особенно платежеспособность, чтобы иметь возможность своевременно выполнять все обязательства.

2. Разрабатывайте эффективные финансовые стратегии

Планируйте свои финансы заранее, учитывая возможные риски и факторы нестабильности. Используйте различные методы финансового управления, такие как диверсификация инвестиций, резервный фонд и страхование, чтобы минимизировать возможные убытки и негативные последствия.

3. Устанавливайте четкие условия и сроки платежей

При заключении договоров с контрагентами устанавливайте четкие условия и сроки платежей, чтобы избежать недопонимания и неоправданных задержек. Внимательно проверяйте кредитную историю партнеров, чтобы быть уверенными в их платежеспособности.

4. В случае возникновения долгов своевременно связывайтесь с должниками

Если у вас возникли долги, не откладывайте контакт с должником на длительный срок. Свяжитесь с ним и попытайтесь договориться о возврате задолженности. В некоторых случаях удается договориться об урегулировании долга без судебного разбирательства.

5. Обратитесь к юристу или специалисту по урегулированию долгов

Если самостоятельно решить проблему задолженности не получается, обратитесь к профессионалам. Юристы и специалисты по урегулированию долгов помогут вам разработать оптимальную стратегию действий, защитят ваши интересы и способствуют решению проблемы без серьезных финансовых потерь.

6. Изучите возможность заключения мирового соглашения

В случае серьезных задолженностей необходимо рассмотреть возможность заключения мирового соглашения с кредитором. Мировое соглашение позволяет урегулировать конфликт путем согласования условий взаимодействия и возврата задолженности без привлечения суда и судебных расходов.

7. Избегайте повторения ошибок

После урегулирования долгов обязательно проанализируйте причины и меры, которые привели к возникновению задолженности. Используйте этот опыт, чтобы в будущем избегать повторения ошибок и сохранять финансовую стабильность.

Следование этим советам поможет вам избежать серьезных проблем с долгами и штрафами, сохранить репутацию и финансовую устойчивость вашего предприятия.

Повторим основное:

- Ведите учет финансовых операций и контролируйте платежеспособность

- Планируйте финансы заранее и используйте эффективные стратегии

- Устанавливайте четкие условия и сроки платежей

- Своевременно связывайтесь с должниками и обратитесь к специалистам

- Попробуйте заключить мировое соглашение с кредитором

- Изучите причины возникновения задолженности и избегайте повторения ошибок в будущем

Пpoблeмы co cвязью

1. Недоступность сети

Одной из основных проблем, с которыми сталкиваются пользователи, является недоступность сети. Возможные причины отсутствия сигнала могут включать в себя:

- Технические сбои в сети оператора связи;

- Недостаточный сигнал в месте нахождения пользователя;

- Природные катастрофы или аварии, приводящие к выходу сети из строя.

2. Проблемы с мобильной связью

Операторы мобильной связи часто сталкиваются с проблемами, связанными с обслуживанием абонентов:

- Перегруженность сети в пиковые часы;

- Неадекватное качество связи в некоторых местах (например, внутри зданий или в отдаленных районах);

- Технические неисправности на стороне оператора или клиента;

- Нарушение контракта между оператором связи и абонентом.

3. Проблемы с проводной связью

Проводная связь также может вызывать проблемы у пользователей. Основные причины проблем с проводной связью:

- Неисправности в оборудовании связи на стороне оператора или клиента;

- Плохое качество линий связи;

- Возможность перебоев в работе из-за аварий или прокладки новых линий связи.

4. Проблемы со связью в организациях

Внутри организаций могут возникать свои специфические проблемы, связанные со связью:

- Недоступность начальника или других ответственных лиц для связи;

- Проблемы с работой телефонной системы (например, отсутствие голосовой почты или сложности в установлении конференц-связи);

- Неправильная маршрутизация звонков, в результате которой важные звонки могут быть упущены;

- Проблемы с передачей данных (например, медленная скорость передачи или проблемы с качеством).

Решение проблем

Для решения проблем со связью могут быть использованы следующие методы:

- Проверка статуса сети оператора связи и обновление программного обеспечения;

- Использование дополнительных устройств для усиления сигнала мобильной связи;

- Обращение в техническую поддержку оператора связи и сообщение о проблеме;

- Проконсультироваться с юристом по вопросам нарушения контракта с оператором связи;

- Обращение в службу поддержки проводной связи и сообщение о проблеме;

- Разработка и внедрение усовершенствованных систем связи в организации;

- Проверка и обновление оборудования связи в организации;

- Консультация с юристом по вопросам нарушения контракта или защиты интересов в организации.

Как увеличить шансы на получение кредита

1) Подготовьте полный и точный пакет документов

Банк требует определенные документы для проверки вашей кредитной истории и финансовой стабильности. Убедитесь, что вы предоставляете все необходимые документы в полном объеме и они актуальны. Важно предоставить весь запрашиваемый пакет документов, чтобы не давать причин для отказа в кредите.

2) Своевременно и полностью заполняйте заявление

Заполняйте заявление на кредит своевременно и с большой ответственностью. Внимательно прочитайте все вопросы и предоставьте точные и полные ответы. Недостоверная или неполная информация может вызвать недоверие у банка и привести к отказу в получении кредита.

3) Улучшите свою кредитную историю

У банка есть возможность оценивать вашу платежеспособность и надежность плательщика через кредитную историю. Если ваша кредитная история содержит отрицательные элементы, попробуйте улучшить ее перед подачей заявки на кредит. Регулярные погашения кредитов и своевременные выплаты могут положительно влиять на вашу кредитную историю и повысить шансы на получение кредита.

4) Обращайтесь в несколько банков

Попробуйте обратиться в несколько различных банков, чтобы увеличить свои шансы на получение кредита. Разные банки имеют разные требования и условия для выдачи кредита. Один банк может отказать вам, но другой может предложить вам выгодные условия и одобрить вашу заявку.

5) Обратитесь к профессионалам

Если у вас есть сомнения или трудности при оформлении кредита, обратитесь к профессионалам. Финансовые консультанты или юристы специализируются на кредитных вопросах и могут помочь вам получить необходимую поддержку и консультацию.

6) Не подавайте сразу в несколько банков

Самостоятельное подача заявок в несколько банков одновременно может снизить ваши шансы на получение кредита. Каждый из банков проверяет вашу кредитную историю и может видеть, что вы обратились в несколько мест одновременно. Это может вызвать недоверие со стороны банков и отрицательно повлиять на их решение.

7) При необходимости обратитесь к поручителю

Если у вас проблемы с кредитной историей или финансовым положением, вы можете попросить кого-то с хорошей кредитной историей выступить в качестве поручителя. Наличие поручителя с хорошей кредитной историей может повысить ваши шансы на получение кредита.

Учтите эти советы, чтобы увеличить свои шансы на получение кредита и успешно реализовать свои финансовые планы.

Что делать, если отказали в кредите из-за плохой кредитной истории?

Получение отказа в кредите из-за плохой кредитной истории может быть разочаровывающим, но это не означает, что ситуация безвыходная. Существуют определенные шаги, которые можно предпринять, чтобы улучшить свою кредитную историю и повысить шансы на получение кредита в будущем.

Ознакомьтесь с отказом и причинами

Первым шагом после получения отказа вам следует внимательно ознакомиться с причинами отказа. Банк обязан предоставить вам объяснение, почему ваша заявка была отклонена. Если вы понимаете, что именно привело к отказу, вам будет проще разработать план действий для улучшения своей кредитной истории.

Исправляйте проблемные аспекты вашей кредитной истории

Если отказ связан с определенными проблемными аспектами вашей кредитной истории, необходимо предпринять меры для их исправления. Например, если в вашей кредитной истории содержатся задержки по платежам, регулярное и своевременное погашение задолженности может помочь восстановить вашу кредитную репутацию.

Также важно проверить свою кредитную историю на наличие ошибок. Если вы обнаружите неточности или ошибки, свяжитесь с бюро кредитных историй и запросите исправление данных.

Улучшайте свою кредитную историю

Увеличение кредитного рейтинга является ключевым фактором для успешного получения кредита в будущем. Для этого рекомендуется:

- Погашать кредиты и платежи вовремя.

- Избегать большого количества запросов на кредит.

- Диверсифицировать виды кредитов.

- Снизить задолженность.

Рассмотрите альтернативные варианты

Если у вас совсем нет возможности улучшить свою кредитную историю в короткие сроки, рассмотрите возможность обратиться в другой банк или кредитора. Некоторые организации могут предлагать кредиты с более гибкими условиями или работать с клиентами, у которых есть проблемы с кредитной историей.

Получите помощь профессионала

Если у вас возникли сложности и вам не удается улучшить свою кредитную историю самостоятельно, рассмотрите возможность обратиться за помощью к финансовому консультанту или юристу, специализирующемуся в области кредитования. Они смогут предложить вам наиболее подходящие рекомендации и помочь разработать план действий для восстановления кредитной репутации.

Слишком сложно. Бывает проще?

Получить кредит иногда может оказаться сложной задачей. Бывают ситуации, когда потребитель сталкивается с отказом банка из-за недостаточной информации о его финансовом положении. Однако, нет необходимости отчаиваться, ведь существуют более простые способы получить нужный кредит.

1. Привлечение поручителя

Если у вас есть надежный знакомый или родственник, который готов поручиться за вас, это может увеличить вероятность одобрения кредита. Поручитель должен быть благонадежным и иметь хорошую кредитную историю.

2. Залог или ипотека

Если у вас есть недвижимость, автомобиль или другие ценные вещи, вы можете предложить их в качестве залога или ипотеки. Банк может рассмотреть вашу заявку на кредит более благосклонно, так как имеет материальные гарантии в случае невыплаты.

3. Обращение в другой банк

Если один банк отказывает в предоставлении кредита, это не значит, что все двери закрыты. Вы можете обратиться в другой банк, где условия и требования могут быть более гибкими. Разные банки могут иметь разные политики и критерии оценки заемщиков.

4. Обращение в ломбард

Если вам срочно нужны деньги, вы можете обратиться в ломбард. Там вы сможете получить кредит под залог имущества. Ломбарды обычно не требуют сложной бумажной работы и исследования вашей кредитной истории.

5. Микрофинансовые организации

Если вам отказывают все банки, можно обратиться в микрофинансовую организацию. Там условия кредитования могут быть более гибкими и требования к заемщику — менее строгими. Однако, стоит быть внимательным и оценить все риски, связанные с высокими процентными ставками.